La clave:

- Un análisis por las distintas regiones que conforman el rompecabezas energético global, poniendo el énfasis en las perspectivas de oferta y demanda de gas natural licuado (GNL) así como en el estado de los inventarios.

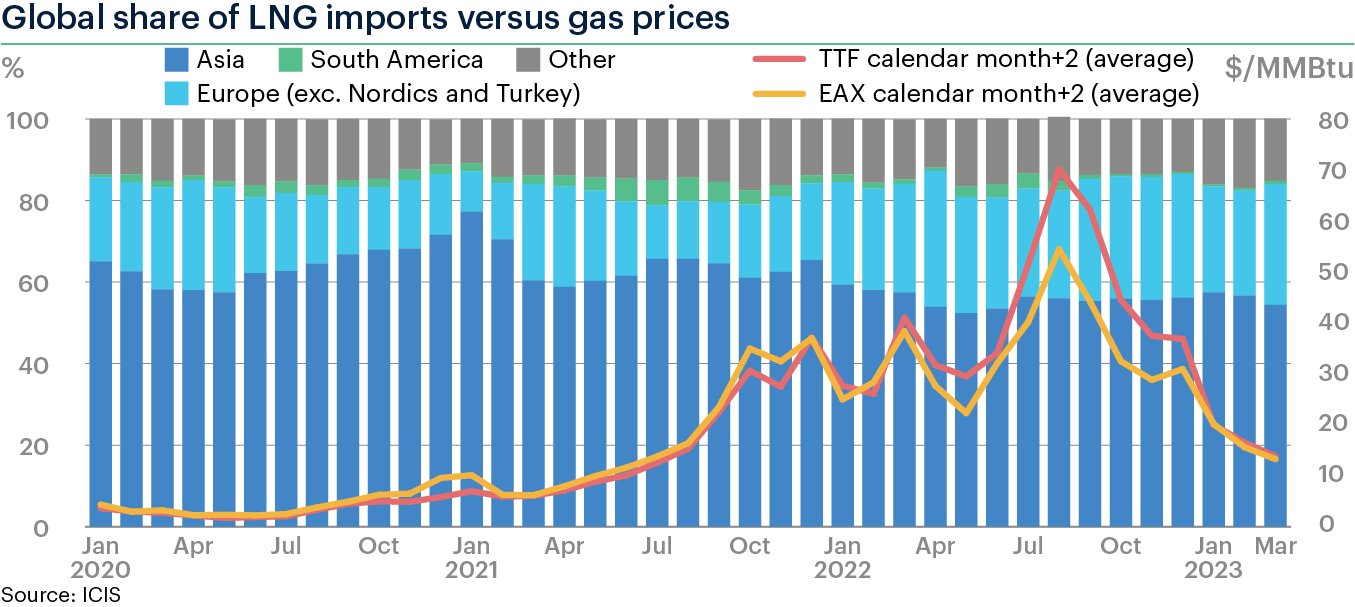

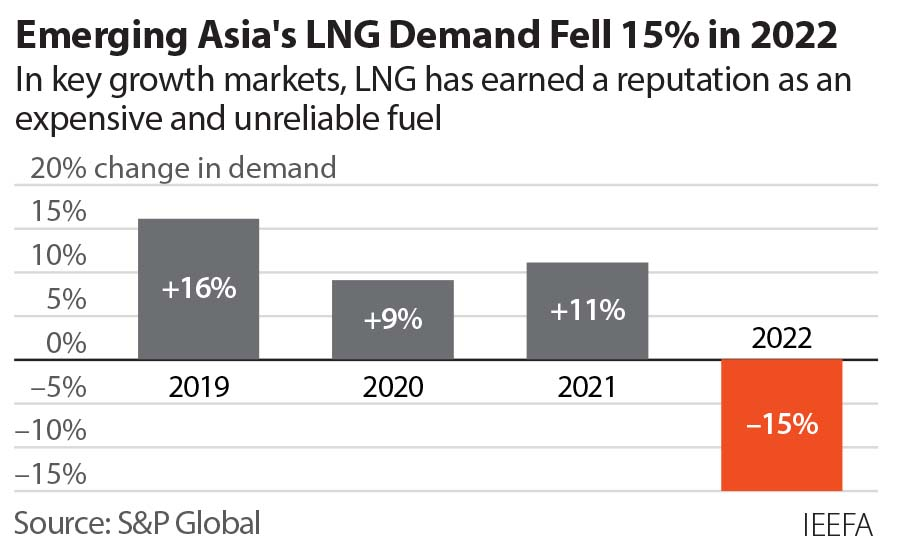

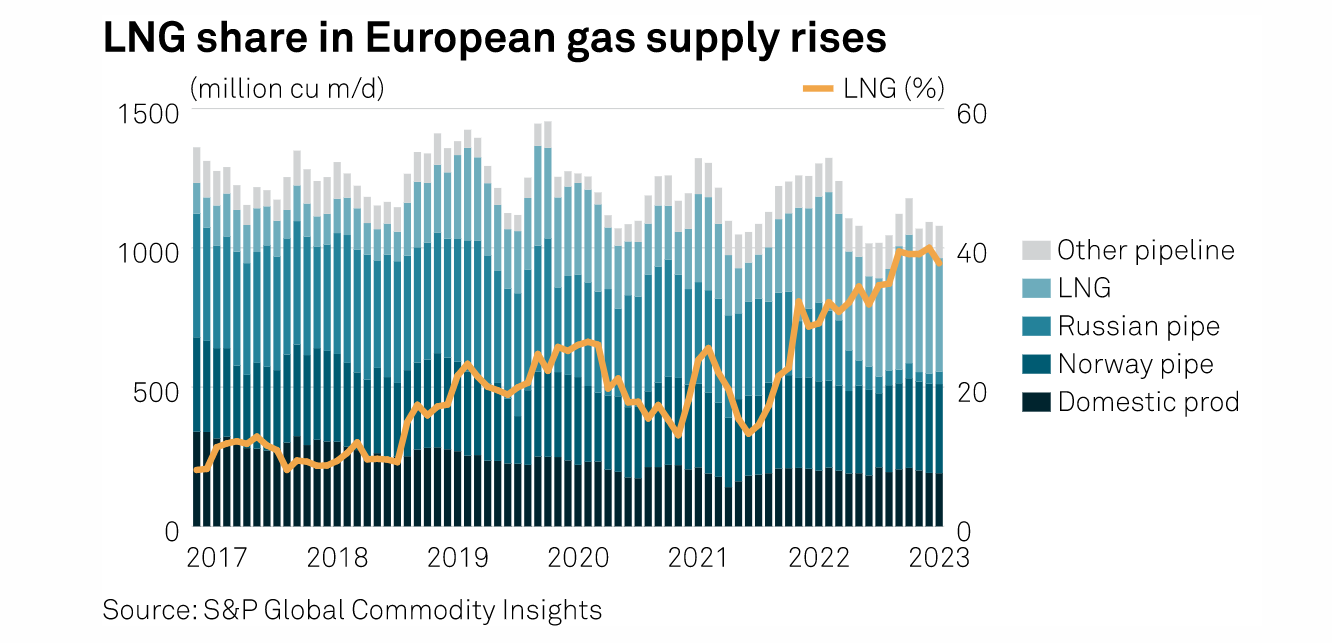

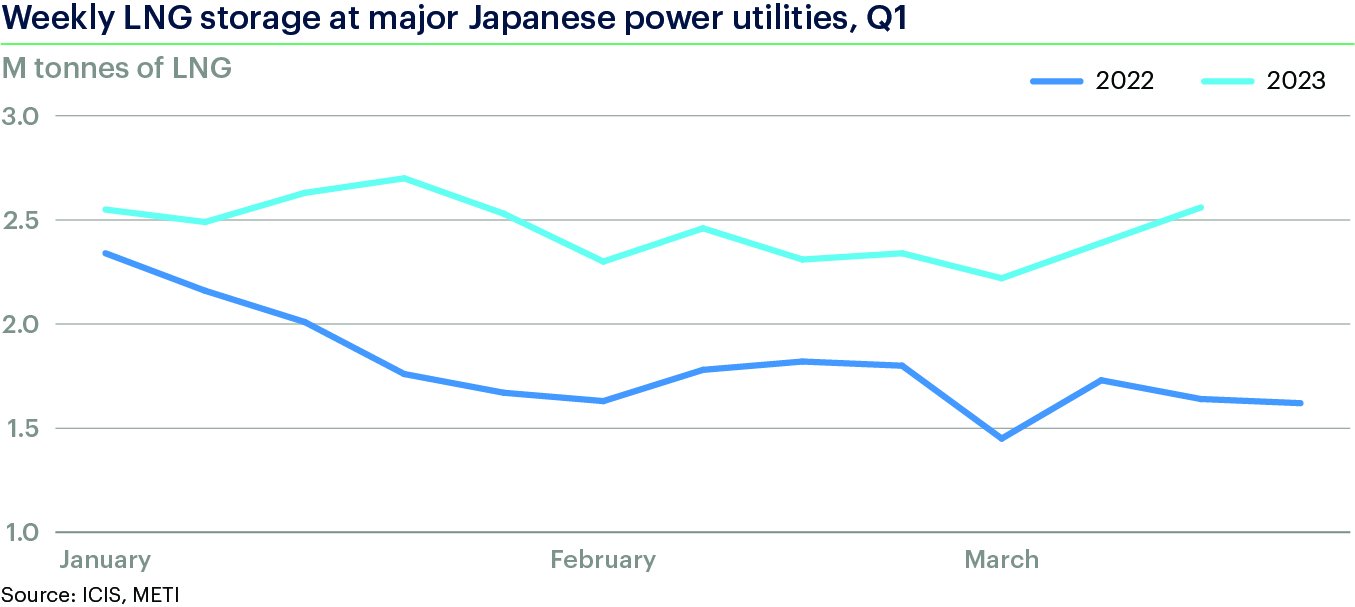

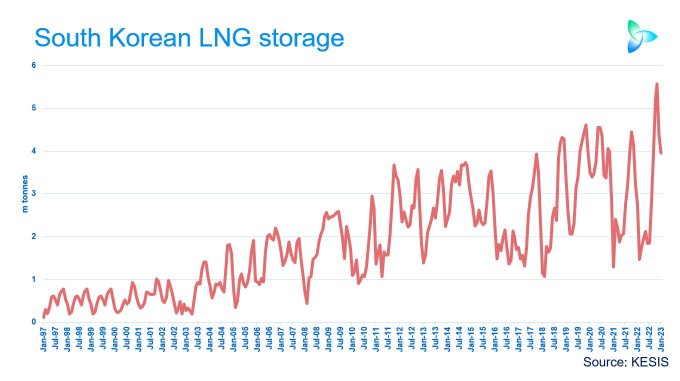

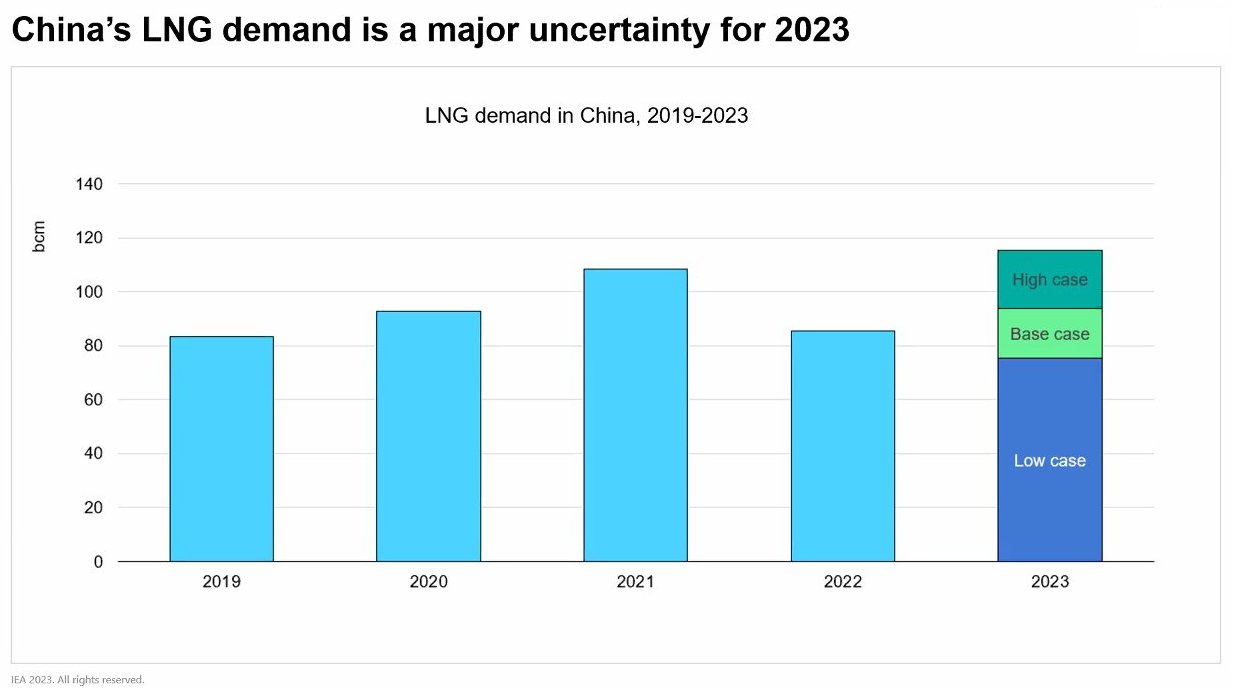

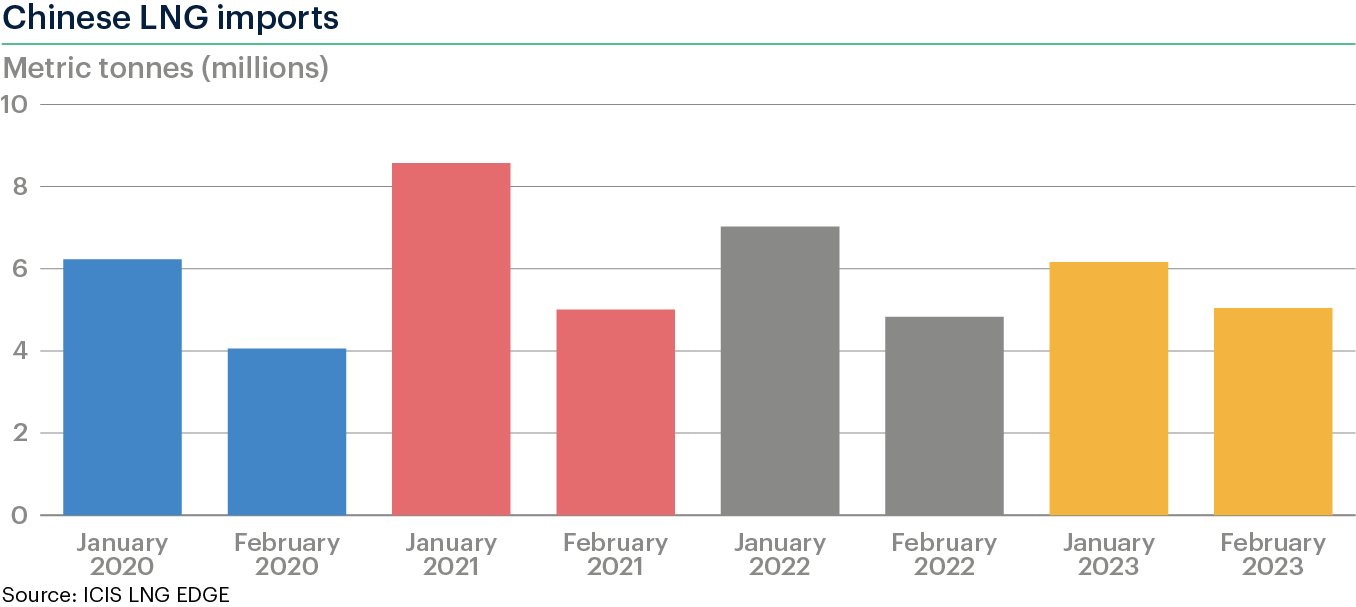

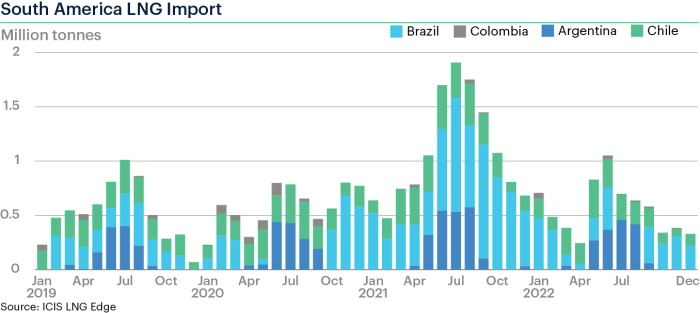

Pese al importante tirón que ha dado Europa en los últimos meses, Asia sigue acaparando más de la mitad de las importaciones de GNL mundiales. En marzo, ambas regiones absorbieron el 30% y el 54% de la cuota de mercado, respectivamente, frente a un pírrico 0,8% de Suramérica.

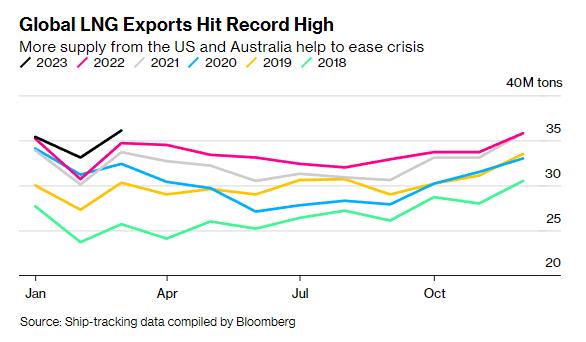

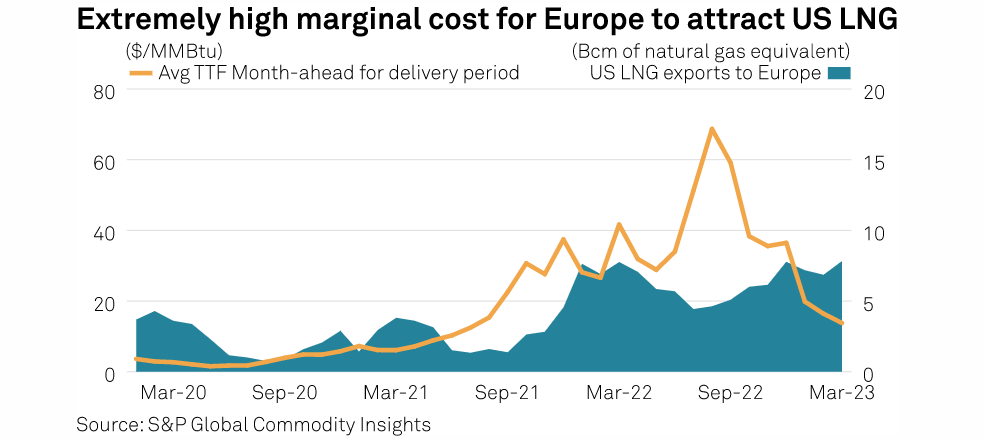

Las exportaciones de GNL, por su parte, se mantienen en máximos históricos, favorecidas por un incremento de la capacidad de licuefacción en Estados Unidos y Australia. Todo ello ha contribuido a bajar de forma notable los precios en los mercados internacionales.

EUROPA

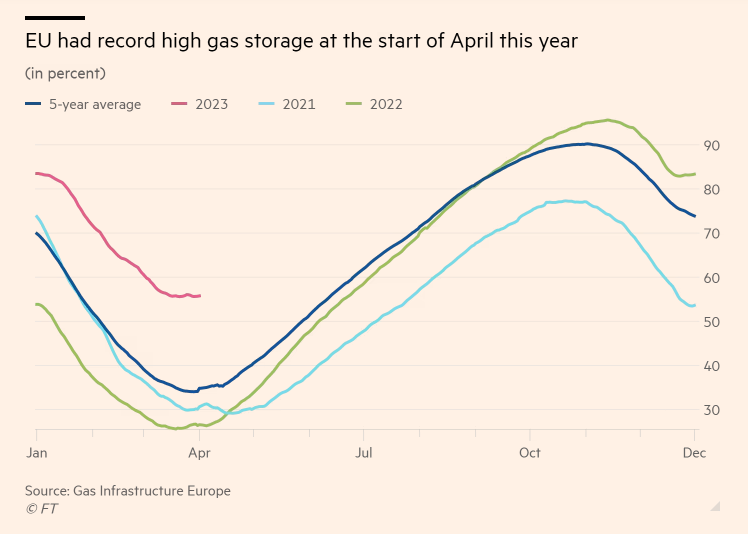

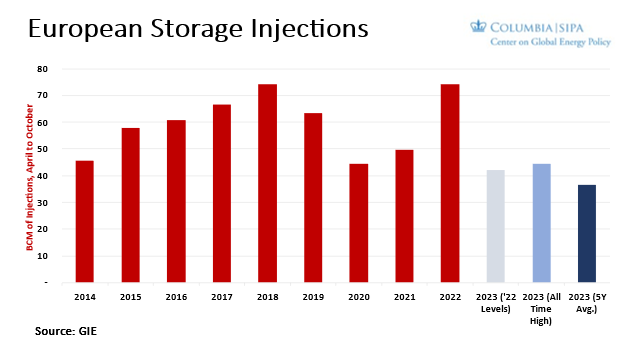

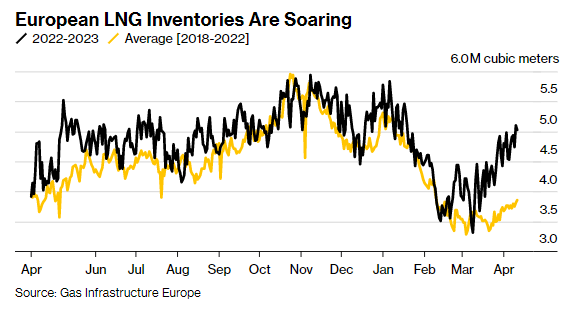

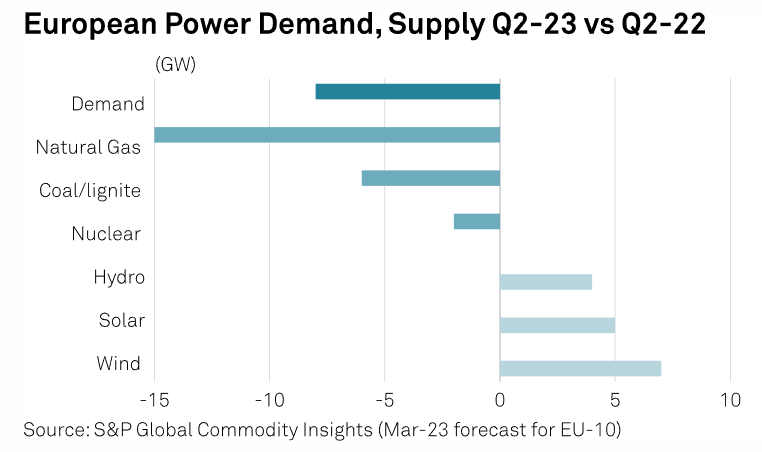

Un invierno especialmente benigno, sumado a una severa contracción del consumo -especialmente en la industria-, han posibilitado que se llegue al mes de abril con los inventarios de gas natural por encima del 55%, niveles no vistos desde 2011.

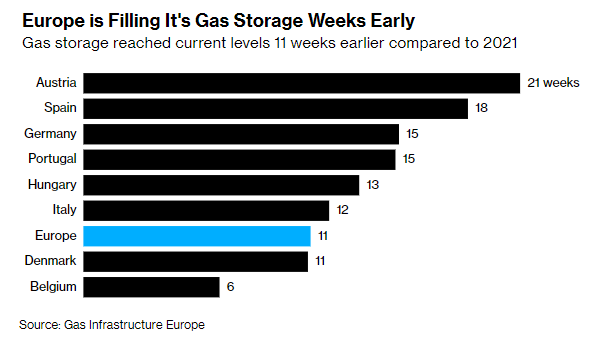

Esto se traduce en una menor presión sobre los Estados, al disponer de mucho más margen de maniobra para rellenar sus depósitos subterráneos de cara al próximo invierno. De media, Europa ha ganado casi ¡3 meses! con respecto a las cifras de 2021.

Las buenas noticias no acaban aquí, pues las inyecciones necesarias serán a todas luces muy inferiores a las de los últimos años. Según cálculos de

- Una caída pronunciada de los precios del gas natural impulsaría la demanda entre las naciones emergentes -especialmente asiáticas- menos pudientes, muy condicionadas por los elevados costes

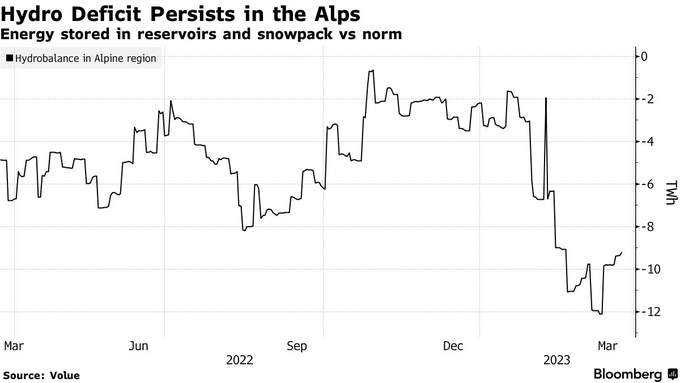

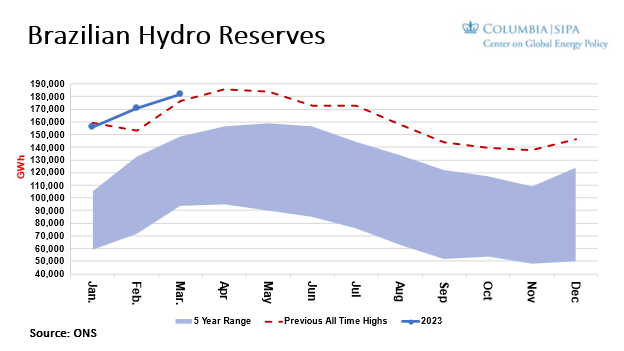

- Igualmente, buena parte del hemisferio norte sufre de sequía persistente. Si el verano es caluroso y no llegan las lluvias, la demanda de gas natural aumentará ante la imposibilidad de apoyarse en la energía hidráulica y la nuclear.

Fuente: Aleix Amorós

Foto: jj-ying/ Unsplash

EN

EN ES

ES EU

EU