Las claves:

- Xu Gao: El marco histórico y unitario de China implica la responsabilidad del gobierno central por la deuda de los gobiernos locales

- No hay riesgo moral: el economista jefe del Banco de China Internacional (China) desglosa la deuda gubernamental local de China en tres dimensiones: datos, el “modelo de China” y la relación entre el gobierno central y el gobierno local.

- El marco político unitario, un legado milenario en China, obliga al gobierno central a intervenir en la deuda de los gobiernos locales, que es un componente clave del modelo de crecimiento del país, dijo Xu Gao, economista jefe del Banco de China Internacional (China).

- El artículo de Xu Gao, cuya traducción completa se incluye a continuación, analiza en profundidad los problemas de deuda de los gobiernos locales de China en tres dimensiones: los datos, el “modelo chino” y la relación entre el gobierno central y los gobiernos locales. Sugiere que el gobierno central emita bonos para reemplazar la deuda de los gobiernos locales que no esté comprendida en el ámbito de aplicación de los bonos nacionales. Esta propuesta apunta a respaldar el objetivo del gobierno chino de lograr un “paquete integral de resolución de la deuda”, según Xu, que ha recibido una aclaración limitada en términos de implementación práctica.

- El rápido crecimiento del PIB es esencial para que China pueda alcanzar un desarrollo de alta calidad, afirma Xu. La deuda de los gobiernos locales, un elemento integral del modelo de gestión urbana orientado al capital y de estilo empresarial adoptado por los gobiernos locales, junto con la financiación de la tierra, confiere claras ventajas al “modelo chino”, que se caracteriza por la inversión en infraestructura. Esta combinación actúa como un catalizador fundamental que impulsa el rápido avance económico del país.

- En un estado unitario como China, donde los gobiernos central y locales comparten una responsabilidad mutua ilimitada, el gobierno central tiene la obligación de brindar asistencia oportuna a los gobiernos locales cuando enfrentan desafíos. Esta responsabilidad se vuelve aún más pronunciada después de que los gobiernos locales lidiaran con tres años de pandemia de COVID y el retroceso del mercado inmobiliario. Xu cree que es imperativo que el gobierno central intervenga para apoyar la deuda de los gobiernos locales, evitando así que los riesgos se agraven.

Xu Gao es economista jefe de Bank of China International (China) Co., Ltd. y profesor adjunto de la Escuela Nacional de Desarrollo de la Universidad de Pekín. Xu también ha publicado dos libros de texto de gran éxito en China: ” Conferencias sobre macroeconomía desde una perspectiva china ” y ” Conferencias sobre economía financiera “.

El siguiente artículo se publicó originalmente en Tsinghua Financial Review , número 10, 2023. Se puede encontrar una versión más larga con un resumen y referencias en el blog personal de WeChat de Xu Gao .

En la actualidad, la deuda de los gobiernos locales y el sector inmobiliario son los dos puntos centrales de la economía interna de China. En la reunión del Politburó del 24 de julio , los principales líderes pidieron el “desarrollo e implementación de un paquete integral de resolución de la deuda”. A medida que las políticas de resolución de la deuda entran en vigor, las discusiones sobre la deuda de los gobiernos locales se han intensificado. Este artículo examina las cuestiones de la deuda de los gobiernos locales desde tres dimensiones: los datos, el “modelo chino” y la relación entre los gobiernos central y local; también tiene como objetivo proporcionar recomendaciones para un paquete integral de resolución de la deuda. Si bien la deuda gubernamental de China es sostenible y el volumen general se encuentra en una escala razonable, existen desequilibrios estructurales significativos, con una proporción de deuda del gobierno central notablemente baja y la de la deuda de los gobiernos locales excesivamente alta.

Dado el papel vital que desempeña la deuda de los gobiernos locales para impulsar el crecimiento económico de China y las complejidades de la relación entre el gobierno central y los gobiernos locales dentro del marco político “unitario” de China, un enfoque eficaz para un plan integral de resolución de la deuda implica que el gobierno central emita bonos nacionales para reemplazar la deuda de los gobiernos locales fuera del alcance de los bonos nacionales.

Dimensión de datos

La deuda gubernamental de China, examinada desde una perspectiva de datos, muestra dos características principales: el volumen total no es excesivamente grande y la proporción de la deuda del gobierno central es significativamente baja.

A fines de 2022, China tenía un total de 25,9 billones de yuanes (3,55 billones de dólares) en deuda del gobierno central (medida utilizando bonos nacionales), 35,1 billones de yuanes (4,81 billones de dólares) en bonos de gobiernos locales emitidos por el gobierno central (también medidos utilizando bonos nacionales) y 12,4 billones de yuanes (1,70 billones de dólares) en “bonos de inversión municipal” emitidos por vehículos de financiación de gobiernos locales (LGFV).

El término “bonos de gobiernos locales” se refiere a los bonos de un gobierno local para 2009 que serán emitidos y pagados por el gobierno de una provincia, región autónoma, municipio directamente bajo el gobierno central o ciudades específicamente designadas en el plan estatal, pero son emitidos por el Ministerio de Finanzas en su nombre y el capital, los intereses y los costos de emisión los paga el Ministerio de Finanzas también en su nombre, con la aprobación del Consejo de Estado.

— Artículo 2, Medidas para la administración presupuestaria de los bonos de los gobiernos locales para el año 2009 , Ministerio de Finanzas de China

Entre estos componentes, los dos últimos deberían clasificarse como deuda de los gobiernos locales. En conjunto, estos tres componentes representan aproximadamente el 60% del PIB de China en 2022. Sin embargo, a la hora de decidir qué otras deudas deberían incluirse en la categoría de deuda de los gobiernos locales y, en consecuencia, en la deuda gubernamental general, las diferentes opiniones han dado lugar a estimaciones variadas sobre el tamaño total de la deuda de China.

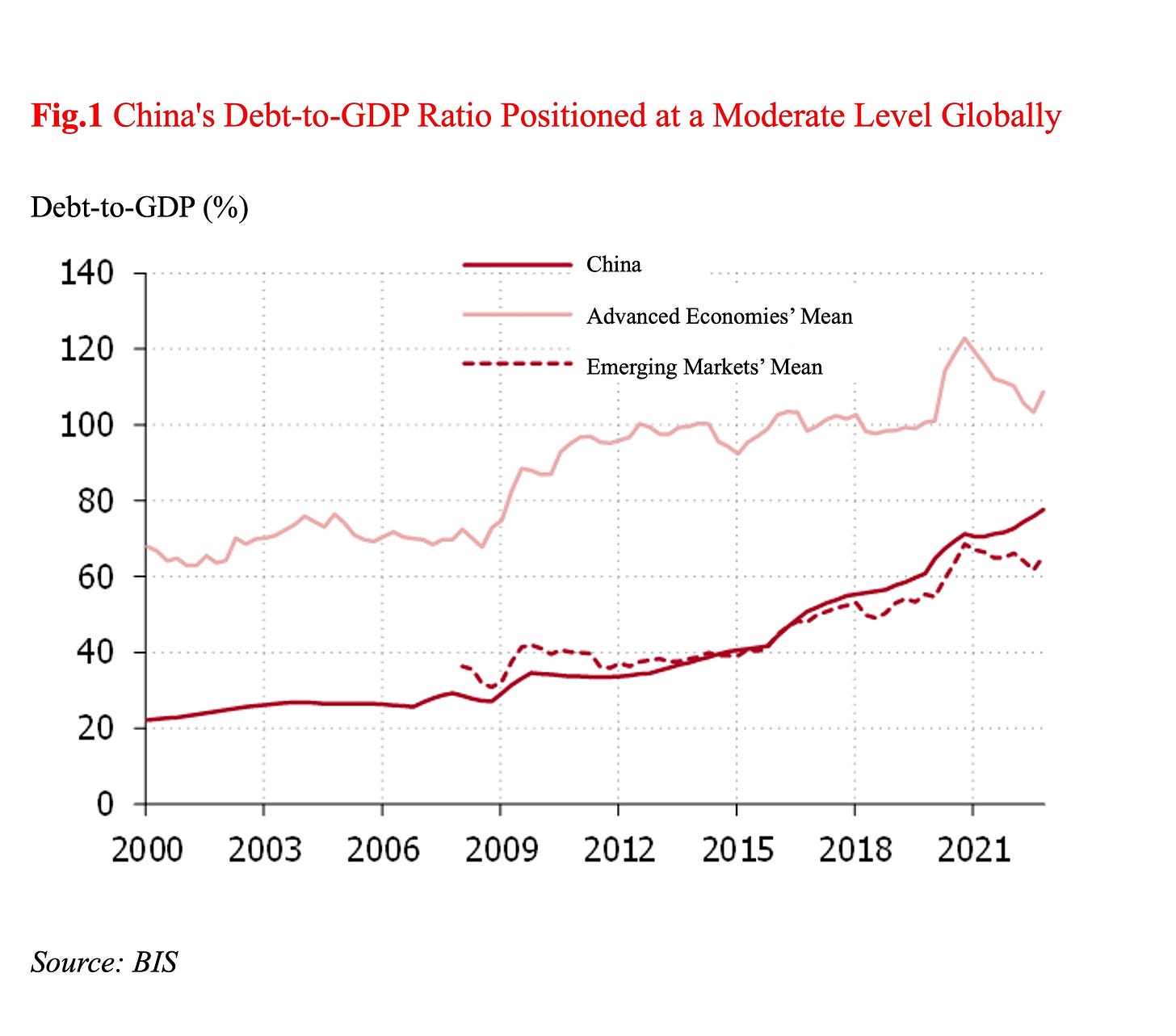

Según las distintas definiciones, las estimaciones de la relación deuda pública/PIB de China varían, desde bajas hasta altas. El Banco de Pagos Internacionales (BPI) la estimó en un 78% para 2022, Zhang Ming la estimó en un 93% para 2021, Yang Yewei y Wang Chunyi la estimaron en un 95% para 2022, Sun Binbin y Meng Wanlin la estimaron en un 108% para 2022, y el Fondo Monetario Internacional (FMI) la estimó en un 110% para 2022.

A pesar de estas diferencias en las cifras estimadas, en conjunto presentan un panorama coherente. Si se utilizan como referencia los datos de deuda internacional del BIS, el tamaño total de la deuda de China parece estar dentro de un rango razonable, entre los niveles promedio de los países de mercados emergentes y los países desarrollados. Incluso la estimación más alta del FMI sitúa la relación deuda pública/PIB de China aproximadamente en el nivel promedio de los países desarrollados (notablemente inferior a la relación deuda/PIB del Japón, del 228%). Además, el gobierno chino posee muchos más activos que otros gobiernos y el país ostenta una tasa de ahorro que casi duplica el promedio mundial. Estos factores sugieren que el tamaño de la deuda pública de China es relativamente seguro.

En realidad, el factor determinante de la sostenibilidad de la deuda pública no reside en el tamaño de la deuda, sino en factores como la inflación y las balanzas comerciales internacionales. Mientras la inflación se mantenga moderada y el comercio internacional se mantenga sólido, la demanda interna no superará la capacidad de oferta, lo que garantizará la sostenibilidad de la deuda pública interna. En la actualidad, China enfrenta presiones deflacionarias y mantiene constantemente un superávit en cuenta corriente, por lo que la sostenibilidad de la deuda pública china no plantea un problema.

Sin embargo, en el contexto de un nivel de deuda pública general saludable, la disparidad significativa entre la deuda del gobierno central (baja) y la deuda de los gobiernos locales (alta) en China merece atención. Según los datos de la Base de Datos de Deuda Global (GDD) del FMI, la proporción promedio de la deuda del gobierno central en la deuda pública total en todo el mundo en 2022 se sitúa en el 89%, con una mediana del 96%. Esto significa que en la mayoría de los países, la deuda pública se compone principalmente de deuda del gobierno central. En cambio, la proporción de la deuda del gobierno central en la deuda pública total en China oscila entre el 19% y el 27%, según diferentes métodos de cálculo, significativamente inferior a la norma mundial. Incluso si los bonos de los gobiernos locales emitidos por el gobierno central se clasificaran como parte de la deuda del gobierno central, esta relación solo aumentaría a un rango de entre el 46% y el 65%, todavía por debajo del promedio internacional.

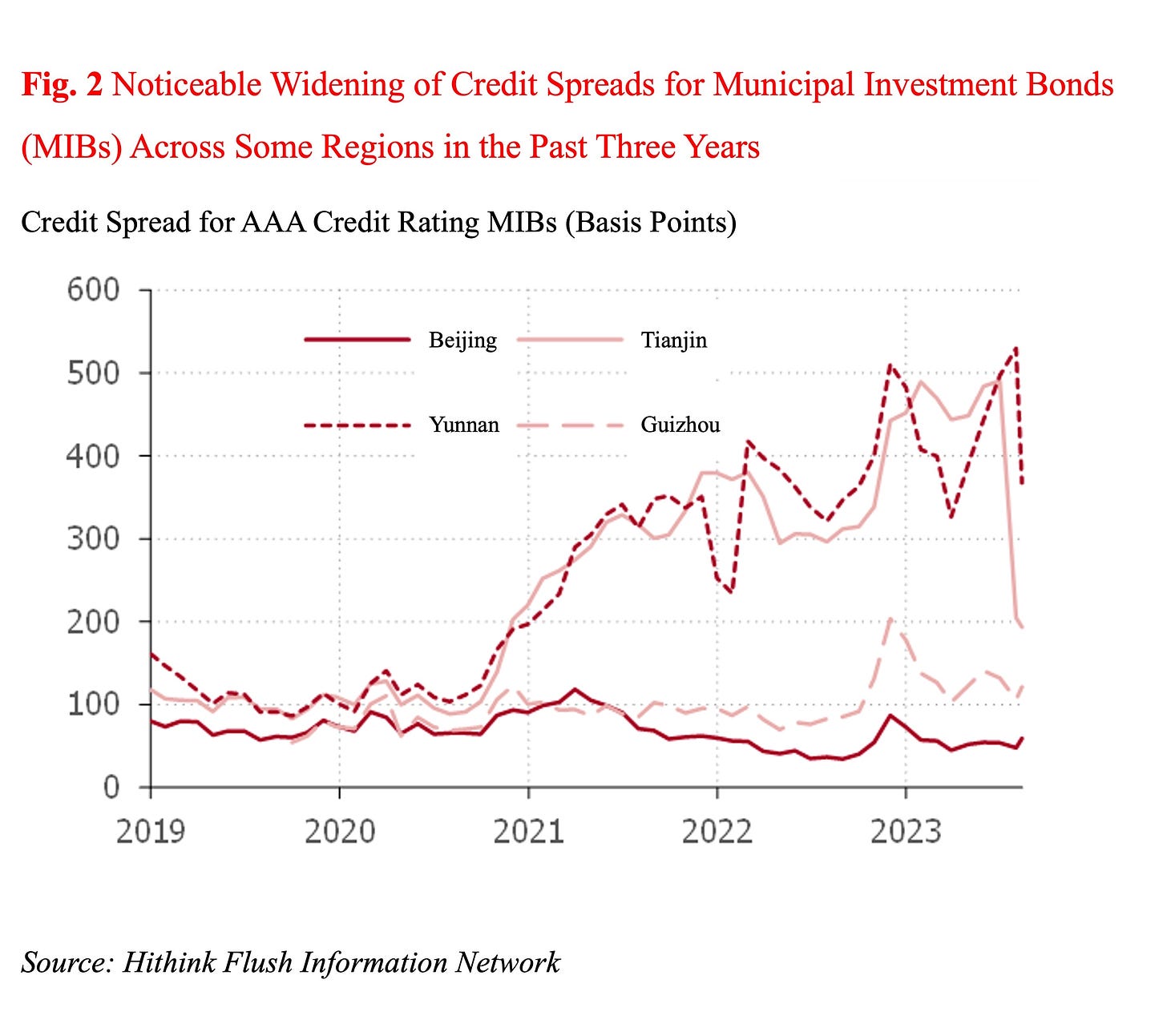

En comparación con los bonos nacionales emitidos por el gobierno central (incluidos los bonos de los gobiernos locales emitidos por el gobierno central), las deudas de los gobiernos locales en China se contraen a través de una miríada de canales, adolecen de falta de transparencia y conllevan costos de financiamiento relativamente altos. En consecuencia, si bien el volumen general de la deuda gubernamental de China puede no ser problemático, existe de hecho un riesgo de deuda significativo en los gobiernos locales de ciertas regiones. A partir de 2020, las tasas de interés de los bonos de inversión de los gobiernos locales en algunas regiones han experimentado fuertes aumentos, lo que ha llevado a una ampliación de los diferenciales de rendimiento e indica los riesgos de la deuda de los gobiernos locales en esas áreas.

La dimensión del “modelo chino”

Las meras comparaciones de datos transnacionales no son suficientes para comprender verdaderamente la deuda de los gobiernos locales en China. Es esencial contextualizar la deuda de los gobiernos locales dentro del modelo de desarrollo único de China y obtener una comprensión más profunda de sus orígenes. Los gobiernos locales en China solicitan préstamos para financiar la inversión regional, impulsando así el crecimiento económico regional. La expansión de la deuda de los gobiernos locales se debe en gran medida a su afán por impulsar el PIB.

La búsqueda del crecimiento del PIB por parte de los gobiernos locales no es desacertada. El PIB no es sólo un indicador cuantitativo de la producción económica; también sirve como indicador de calidad, que refleja cómo la gente evalúa los logros del desarrollo económico. Esto se debe a que el PIB representa el valor total de mercado de todos los productos finales, calculados a precios de mercado; estos precios se forman durante las transacciones de mercado y, por lo tanto, reflejan las preferencias de la gente: cuanto mayor sea la demanda, mayor será su precio. En este sentido, la agregación del valor total de todos los productos finales a precios de mercado equivale a una evaluación general del valor de esos productos por parte de la gente. Actualmente, China se esfuerza por lograr un “desarrollo de alta calidad”, y nadie tiene más influencia que toda la población, que vota con el dinero que ganó con esfuerzo. Es decir, ningún indicador es más preciso que el PIB. Por lo tanto, el desarrollo de alta calidad requiere un crecimiento rápido del PIB, y el crecimiento rápido del PIB es la base del desarrollo de alta calidad.

En 1992, durante su gira por el sur, Deng Xiaoping introdujo tres criterios para evaluar las políticas: “Deben beneficiar el desarrollo de las fuerzas productivas socialistas, favorecer el aumento de la fortaleza general de la China socialista y ayudar a mejorar el nivel de vida del pueblo”. Sin duda, las políticas destinadas a lograr el crecimiento del PIB se alinean con estos tres criterios.

En la búsqueda del crecimiento del PIB, ha surgido un fenómeno esencial entre los funcionarios de los gobiernos locales chinos: un “torneo de promoción”. Este tiene una enorme importancia para el desarrollo económico de China. En 2007, Zhou Li-An publicó un influyente artículo titulado ” Gobernando a los funcionarios locales de China: un análisis del modelo de torneo de promoción ” en el Economic Research Journal. Según CNKI , este artículo ha sido citado más de 9.400 veces. En este artículo, Zhou Li-an escribió: “El torneo de promoción basado en el crecimiento económico combina la naturaleza única del sistema de gobierno y la estructura económica de China. Ofrece un modelo de gobernanza con características chinas, en el que los funcionarios locales que poseen un poder administrativo y una discreción significativos pueden ser motivados para impulsar el desarrollo económico local”. Zhou enfatizó además que este torneo de promoción, basado en el crecimiento económico y con el PIB como el principal indicador de desempeño, ha transformado a los gobiernos locales de China en “socios” en el desarrollo económico, en lugar de “entidades explotadoras” que se encuentran en muchos otros países en desarrollo, lo que lo convierte en una base crucial del milagro económico de China. La deuda de los gobiernos locales, como recurso fundamental que apoya a los funcionarios de los gobiernos locales en este “torneo del PIB”, desempeña un papel indispensable en el desarrollo económico de China.

De hecho, la deuda de los gobiernos locales es un elemento esencial del “modelo chino”. En las últimas cuatro décadas de reforma y apertura, la mejora fenomenal de la infraestructura de China ha surgido como un logro ampliamente reconocido, tanto por la población china como por los extranjeros. El rápido avance de la infraestructura ha proporcionado un sólido apoyo al desarrollo económico de China. En este sentido, la deuda de los gobiernos locales desempeña un papel indispensable. La mayoría de los proyectos de infraestructura sirven a un bien público y los beneficios que generan se manifiestan principalmente como externalidades positivas, que son difíciles de traducir en retornos financieros directos para los propios proyectos. En consecuencia, si bien la infraestructura es de suma importancia, no es un negocio lucrativo. Esto presenta un desafío común que comparten numerosos países, incluidos los desarrollados, donde las limitaciones financieras impiden la ejecución de proyectos de infraestructura de gran escala.

A diferencia de estos muchos países, en China el suelo urbano es propiedad del gobierno. Por lo tanto, aunque las externalidades sociales de la inversión en infraestructura rara vez se pueden convertir en rendimientos financieros, los proyectos pueden beneficiarse de la mayor plusvalía que recibe el gobierno, de ahí el establecimiento del modelo de gestión urbana orientado al capital y de estilo empresarial, basado en la financiación de la tierra y la deuda de los gobiernos locales. Los gobiernos locales pedirían préstamos para financiar las inversiones en infraestructura (principalmente a través de los vehículos de financiación local) y luego monetizarían los beneficios sociales de las inversiones en infraestructura mediante la venta de terrenos y pagarían la deuda contraída anteriormente. De esta manera, a pesar de los desafíos de rentabilidad a nivel micro de los proyectos de infraestructura individuales, el gobierno todavía puede conciliar eficazmente su ecuación costo-beneficio.

Quienes no comprenden esta interconexión tienden a separar la inversión en infraestructura y la financiación de tierras, concentrándose únicamente en sus problemas individuales. Sin embargo, quienes conocen el “modelo chino” reconocen que estos dos elementos pueden combinarse para formar un modelo de negocios viable y sostenible para la inversión en infraestructura, un activo invaluable detrás de los megaproyectos de infraestructura de China y una herramienta maravillosa que otros países soñarían con obtener. Y la deuda de los gobiernos locales es fundamental para este mecanismo.

Por supuesto, debido a la necesidad exacta de combinar la deuda de los gobiernos locales con la financiación de la tierra para lograr una mayor eficacia, la deuda de los gobiernos locales se ha convertido en un problema grave en los últimos dos años, a medida que el sector inmobiliario se va hundiendo en un círculo vicioso de restricción de la financiación. Sin embargo, esto no debería ser una justificación para rechazar la deuda de los gobiernos locales. Descartar la deuda de los gobiernos locales además de no abordar y rectificar los problemas inmobiliarios solo agravaría el error.

Dimensión de gobierno central y local

Al analizar la deuda de los gobiernos locales de China, es esencial no pasar por alto la dinámica de las relaciones fiscales entre los gobiernos central y locales. Los desafíos actuales en materia de deuda de los gobiernos locales y sus futuras soluciones están estrechamente relacionados con la relación entre los gobiernos central y local.

Algunos sostienen que para resolver los problemas de deuda de los gobiernos locales es necesario equilibrar los ingresos y las obligaciones de los gobiernos locales. [En 1994, una reforma de reparto de impuestos en China asignó el 75% del impuesto al valor agregado (IVA) al gobierno central y el 25% a los gobiernos locales, una medida que ha sido motivo de quejas durante mucho tiempo por parte de los gobiernos locales. El IVA es una de las mayores fuentes de ingresos del gobierno chino, en particular debido a las limitadas contribuciones del impuesto a la renta personal.] La suposición subyacente es que, mientras los ingresos fiscales de los gobiernos locales coincidan con sus gastos, se eliminarán los déficits y los gobiernos locales ya no necesitarán recurrir a la emisión de deuda. Sin embargo, esta simplificación excesiva no capta la situación actual ni el contexto histórico.

Los principales tipos de impuestos directamente relacionados con el desarrollo económico son compartidos entre los gobiernos central y locales. Los tipos de impuestos adecuados para la gestión local se denominan impuestos locales, con el fin de enriquecer la variedad de impuestos locales y aumentar los ingresos fiscales locales. La clasificación específica es la siguiente:

Renta Fija Central: Derechos de aduana, impuesto al consumo e impuesto al valor agregado recaudados por las aduanas en nombre del gobierno central, impuesto al consumo, impuesto a la renta corporativa central, impuesto a la renta de los bancos locales, bancos con financiación extranjera y empresas financieras no bancarias, ingresos recaudados centralmente de los departamentos de ferrocarriles, varias sedes de bancos centrales y las principales compañías de seguros (incluidos el impuesto a las empresas, el impuesto a la renta, las ganancias y el impuesto de mantenimiento y construcción urbana), las ganancias entregadas por las empresas centrales, entre otros.

Renta fija local: impuesto sobre sociedades (excluido el impuesto sobre sociedades recaudado de forma centralizada por los departamentos ferroviarios, varias sedes de bancos centrales y las principales compañías de seguros), impuesto sobre la renta corporativa local (excluido el impuesto sobre la renta mencionado anteriormente de los bancos locales, bancos con financiación extranjera y empresas financieras no bancarias), beneficios generados por empresas locales, impuesto sobre la renta personal, impuesto sobre el uso de la tierra urbana, impuesto de ajuste de la orientación de la inversión en activos fijos, impuesto sobre el mantenimiento y la construcción urbana (excluida la parte recaudada de forma centralizada por los departamentos ferroviarios, varias sedes de bancos centrales y las principales compañías de seguros), impuesto sobre la propiedad, impuesto sobre vehículos y embarcaciones, impuesto de timbre, impuesto sobre el sacrificio, impuesto sobre la agricultura y la ganadería, impuesto sobre los ingresos de productos agrícolas especiales, impuesto sobre la ocupación de la tierra, impuesto sobre la escritura, impuesto sobre sucesiones y donaciones, impuesto sobre el valor añadido de la tierra, ingresos por el uso compensado de tierras de propiedad estatal y otros.

Ingresos compartidos a nivel central y local: impuesto al valor agregado, impuesto a los recursos e impuesto a las transacciones de valores. En el caso del impuesto al valor agregado, el gobierno central recibe el 75%, mientras que los gobiernos locales reciben el 25%. El impuesto a los recursos se clasifica en función de los diferentes tipos de recursos, y la mayoría se asigna a los ingresos locales, mientras que el impuesto a los recursos petroleros oceánicos se asigna a los ingresos centrales. En el caso del impuesto a las transacciones de valores, tanto el gobierno central como los gobiernos locales comparten la proporción de manera equitativa, y cada uno recibe el 50%.

— Diciembre de 1993, Decisión del Consejo de Estado sobre la implementación del sistema de gestión fiscal de coparticipación de impuestos

Por un lado, como se ha comentado anteriormente, la deuda de los gobiernos locales es parte integral del modelo de gestión urbana que emplean, por lo que no está intrínsecamente vinculada al equilibrio entre los ingresos y las obligaciones del gobierno. Por supuesto, la escasez de gastos sin duda contribuiría a la motivación detrás del endeudamiento de los gobiernos locales.

Por otra parte, el equilibrio de ingresos y obligaciones entre los gobiernos locales y centrales no debería alcanzar, y es poco probable que lo haga, un equilibrio en el futuro. Antes de la reforma de 1994 sobre la distribución de impuestos, los ingresos y obligaciones fiscales entre los gobiernos locales y centrales estaban equilibrados gracias al sistema de responsabilidad fiscal [que exigía a los gobiernos locales remitir cantidades fijas de ingresos al gobierno central, manteniendo el saldo restante bajo su propio control].

Sin embargo, este equilibrio se produjo a costa de unos ingresos fiscales bajos y una capacidad nacional limitada para el gobierno central. El 16 de septiembre de 1993, el entonces viceprimer ministro Zhu Rongji [que se convirtió en primer ministro entre 1998 y 2003] destacó en su discurso “La reforma de la coparticipación fiscal promoverá el desarrollo de Guangdong”, que ” el propósito de las reformas de la coparticipación fiscal es resolver las dificultades financieras del gobierno central. Actualmente, el gobierno central se encuentra en graves dificultades financieras, hasta el punto de que apenas puede llegar a fin de mes. El gobierno central ya no podrá sostenerse si los ingresos fiscales centrales no se concentran adecuadamente y no se mejora la fortaleza financiera central. En última instancia, todo el país sufrirá y dejará de progresar”. En otro discurso titulado “La reforma de la coparticipación fiscal beneficia el desarrollo de las regiones central y occidental”, pronunciado el 25 de septiembre de 1993, Zhu subrayó además que “las regiones ricas deben contribuir a las regiones más pobres. Los ricos se harán más ricos y los pobres se harán más pobres si el gobierno central no recauda impuestos. El camarada Deng Xiaoping pidió prosperidad común. Para ser honesto, esta es la principal razón para las reformas de coparticipación fiscal”.

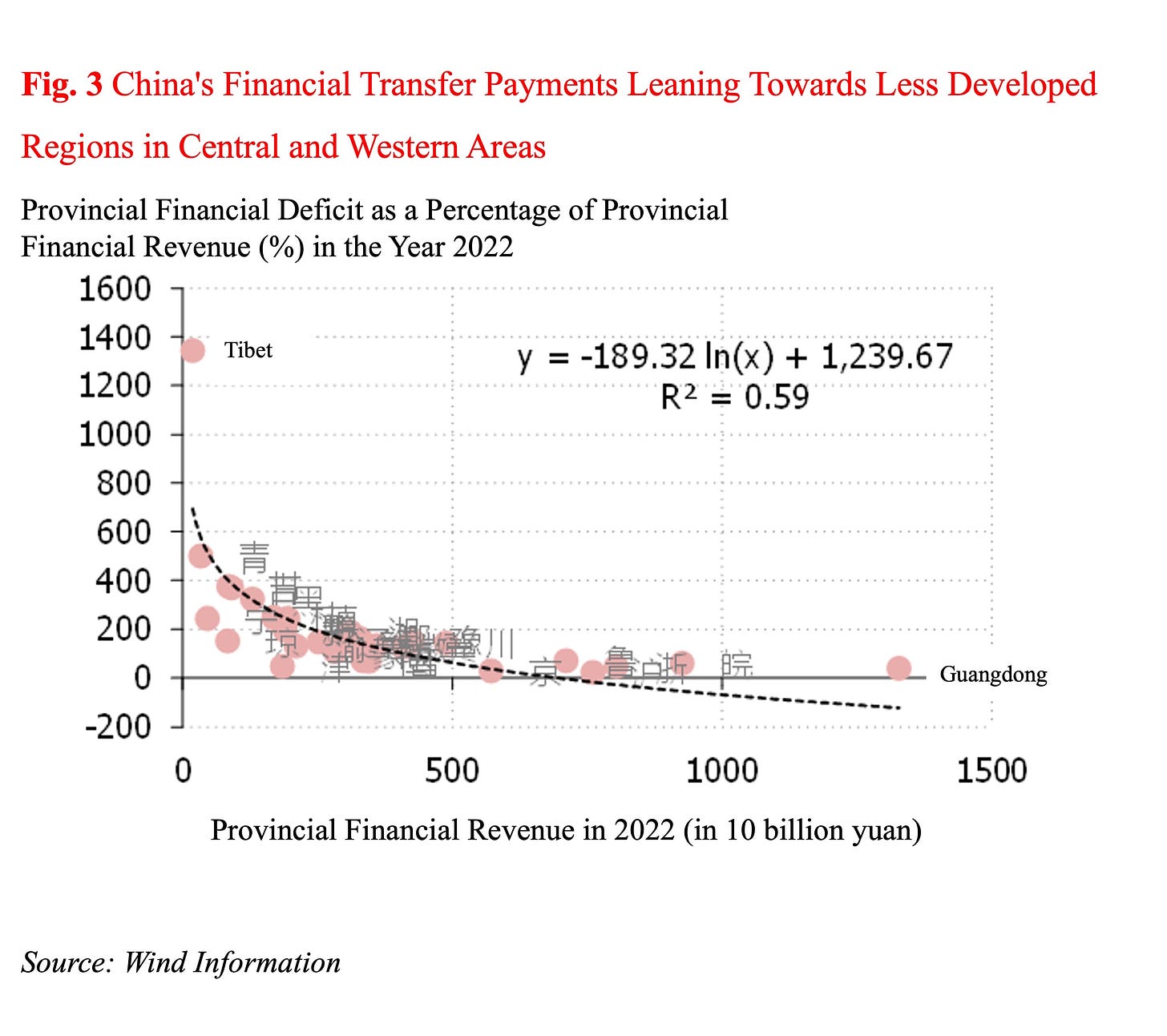

Las declaraciones de Zhu Rongji indicaron inequívocamente que la reforma de la coparticipación fiscal tenía por objeto reforzar la capacidad financiera del gobierno central, lo que le permitiría facilitar transferencias fiscales más sustanciales entre regiones y mitigar las disparidades de desarrollo regional. Después de la reforma de la coparticipación fiscal, el gobierno central aumentó notablemente sus transferencias fiscales a las regiones central y occidental. Cuanto menos desarrollada era una zona, mayor era la proporción de apoyo fiscal que recibía del gobierno central para gastos. Esto sirvió para reducir las disparidades regionales y garantizar la unidad y la estabilidad en todo el país.

Es justo decir que el principio de que los gobiernos locales deben tener menos ingresos que obligaciones y, en consecuencia, mayores ingresos que obligaciones para el gobierno central, es una sabiduría política tradicional en China, arraigada en su historia milenaria como estado altamente centralizado. Este legado histórico ha consolidado el estatus de China como un estado “unitario”. El artículo titulado ” El sistema legislativo de China ” en www.gov.cn declara explícitamente que “China está formada históricamente para ser un estado unificado y unitario”. [La versión resumida en inglés , lamentablemente, omite esta oración.]

En un Estado unitario, las distintas unidades administrativas derivan sus poderes del gobierno central y no poseen soberanía inherente. Los gobiernos locales en todos los niveles funcionan como meros organismos del gobierno central y no son entidades políticas independientes. En otras palabras, China tiene un solo gobierno, que es el gobierno central. En China, la relación entre el gobierno central y los gobiernos locales es más parecida a la relación entre el cerebro y las extremidades que a la de dos entidades comerciales independientes. El gobierno central tiene una responsabilidad ilimitada por los gobiernos locales, y los gobiernos locales tienen una responsabilidad igualmente ilimitada por el gobierno central.

Por lo tanto, desde una perspectiva legal, China tiene una sola fuente de crédito gubernamental, que es el gobierno central; todas las deudas contraídas por los gobiernos locales son, de hecho, deudas del gobierno central; cualquier incumplimiento de un gobierno local pone en peligro el crédito del gobierno central. En otras palabras, un incumplimiento de un solo gobierno local conduciría a una crisis sistémica, desencadenando una liquidación generalizada de las deudas de todos los gobiernos locales, incluido el gobierno central. En consecuencia, la deuda de los gobiernos locales implica solo riesgos sistémicos, no individuales. Confiar en los mecanismos de mercado para imponer diferentes restricciones a la emisión de deuda de los gobiernos locales es una ilusión. Actualmente, la diferenciación en los rendimientos de los bonos de los gobiernos locales no es necesariamente resultado de la eficacia de los mecanismos de restricción del mercado; puede ser una señal de que el eslabón más débil se derrumba al comienzo de una reacción en cadena.

El concepto de “riesgo moral” surge con frecuencia en los debates sobre las deudas de los gobiernos locales. El artículo ” Prevenir los ‘riesgos morales’ en la gestión de la deuda de los gobiernos locales “, escrito por Zeng Jinhua (2018) y publicado en el sitio web del Ministerio de Finanzas de China, profundiza en este concepto. El artículo afirma: “En la gestión de la deuda gubernamental, debido a la posibilidad de que el gobierno superior ‘respalde’ al gobierno subordinado, pueden surgir ‘riesgos morales’, lo que significa que los gobiernos locales pueden emitir deuda indiscriminadamente, ya que no están obligados a asumir el riesgo… Muchos países refuerzan las restricciones presupuestarias sobre los gobiernos locales y aclaran las responsabilidades de la deuda para evitar que los gobiernos locales tengan la mentalidad de esperar rescates del gobierno central, lo que puede conducir a ‘riesgos morales’ y a la transferencia de riesgos de deuda de los gobiernos locales a los gobiernos superiores”. En los últimos años, la prevención de los riesgos morales ha sido una de las razones importantes por las que el gobierno central se niega a rescatar la deuda de los gobiernos locales.

Sin embargo, el concepto de “riesgo moral” tiene una definición estricta y no debe utilizarse indiscriminadamente. En The Economics of Contracts de Bernard Salanie (2.ª edición, 2005), en la introducción del capítulo “Riesgo moral”, se definen claramente tres componentes esenciales del riesgo moral:

El tercer componente, en términos sencillos, implica que la parte que tiene ventajas de información tiende a usarlas indebidamente para cometer delitos, lo que crea riesgo moral. Por el contrario, si la parte que tiene ventajas de información tiende a hacer lo correcto, no hay problema de riesgo moral. Más bien, las ventajas de información se están utilizando adecuadamente para mejorar la eficiencia económica.

Por lo tanto, cuando se habla de la deuda de los gobiernos locales utilizando el concepto de riesgo moral, se presupone en esencia que la emisión de deuda de los gobiernos locales es algo malo y que los gobiernos locales son “malos agentes”. Con base en el análisis anterior, tal suposición es claramente inadecuada. Se puede decir que quienes hablan de la deuda de los gobiernos locales en términos de riesgo moral no comprenden la deuda de los gobiernos locales desde el principio, no reconocen su contribución a la economía de China y no comprenden plenamente el importante papel que desempeñan los gobiernos locales en el impulso del desarrollo económico.

Tal vez sea esta mentalidad la que ha limitado el espacio asignado a los gobiernos locales en los bonos gubernamentales de China. Sólo en los últimos años el gobierno central ha emitido bonos en nombre de los gobiernos locales. Aun así, los gobiernos locales tienen que seguir financiándose a través de “puertas traseras” no oficiales, ya que la “puerta principal” de la emisión de bonos gubernamentales no está lo suficientemente abierta para satisfacer sus necesidades. Esta es una de las razones por las que la deuda del gobierno central de China representa una proporción relativamente pequeña de la deuda gubernamental total en comparación con otros países. En estas circunstancias, el gobierno central no sólo debería emitir bonos nacionales para reemplazar la deuda existente de los gobiernos locales, sino que también debería aumentar la emisión de bonos nacionales en el futuro para proporcionar un apoyo continuo a los gobiernos locales en términos de nueva deuda. Los riesgos morales no deberían utilizarse como base para frenar las demandas de emisión de deuda de los gobiernos locales, ya que tales restricciones no pueden resolver el problema de la deuda y son perjudiciales para el desarrollo económico.

China es un Estado unitario en el que los gobiernos central y locales tienen una responsabilidad mutua ilimitada. Es imposible eludir esta realidad recurriendo a conceptos como el riesgo moral o las “restricciones presupuestarias cada vez más estrictas”. Una pregunta sencilla es: si el gobierno central insiste en el principio de que “los padres alimentan a sus propios hijos” [lo que implica que los gobiernos locales deben asumir de forma independiente la responsabilidad de sus propias deudas y no esperar rescates del gobierno central], ¿pueden los gobiernos locales optar por rechazar al “hijo” del gobierno central en el futuro?

Aclarar las responsabilidades y limitaciones de la gestión del desempeño. De acuerdo con el despliegue unificado del Comité Central del Partido y el Consejo de Estado, el Ministerio de Finanzas debe mejorar el mecanismo de responsabilidad y limitación de la gestión del desempeño. Los gobiernos locales de todos los niveles y los diversos departamentos y unidades son las entidades responsables de la gestión del desempeño presupuestario. Los directores de proyectos son responsables del desempeño presupuestario de sus proyectos. Para los proyectos importantes, se implementa un sistema de rendición de cuentas de por vida basado en el desempeño para los directores de proyectos, lo que garantiza un escrutinio eficaz de los gastos y la rendición de cuentas por la ineficiencia.

— Septiembre de 2018, Opiniones del Comité Central del Partido Comunista de China (PCCh) y del Consejo de Estado sobre la implementación integral de la gestión del desempeño presupuestario

Por último, en las relaciones entre el gobierno central y los gobiernos locales, el gobierno central debe reconocer su doble papel de “administrador” y “salvador”. El gobierno central, superior a los gobiernos subordinados, naturalmente tiene la autoridad para dirigir y gestionar a los gobiernos locales. Sin embargo, por otro lado, si un gobierno local se enfrenta a un problema que supera su capacidad, el gobierno central también debe estar preparado para intervenir y brindar asistencia. Sólo de esta manera se pueden contener los riesgos sistémicos y estabilizar la confianza social. Ya sea desde la perspectiva del sistema político unitario de China o del consenso del pueblo chino, dejar que un gobierno local se las arregle solo no es una opción viable para el gobierno central.

China acaba de superar tres años de pandemia de COVID-19, y el sector de financiación de tierras también ha sufrido un duro revés debido a la crisis del mercado inmobiliario. Los desafíos que estos dos factores plantean a los gobiernos locales no tienen paralelo. Por ello, el aumento de los riesgos de endeudamiento de los gobiernos locales puede considerarse una respuesta razonable. En circunstancias tan inéditas, sería demasiado rígido y obstinado por parte del gobierno central seguir adhiriéndose estrictamente al principio de “no rescate”.

Conclusión

La conclusión es evidente: el tamaño de la deuda pública total de China es razonable y no plantea problemas de sostenibilidad. No obstante, persiste un problema estructural, caracterizado por una proporción demasiado baja de la deuda del gobierno central y una proporción excesivamente alta de la deuda de los gobiernos locales.

La búsqueda de un desarrollo de alta calidad por parte de China depende de un sólido crecimiento del PIB. La deuda de los gobiernos locales, un elemento integral del modelo de gestión urbana orientado al capital y de estilo empresarial adoptado por los gobiernos locales, junto con la financiación de la tierra, confiere claras ventajas al “modelo chino”, que se caracteriza por la inversión en infraestructura. Esta combinación actúa como un catalizador fundamental que impulsa el rápido avance económico del país.

En un estado unitario como China, donde los gobiernos central y locales comparten una responsabilidad mutua ilimitada, el gobierno central tiene la obligación de brindar asistencia oportuna a los gobiernos locales cuando enfrentan desafíos. Ante circunstancias sin precedentes, como la pandemia que dura ya tres años y el revés del mercado inmobiliario, se vuelve aún más imperativo que el gobierno central intervenga y apoye la deuda de los gobiernos locales para evitar que los riesgos se agraven.

Fuentes: Xu Gao; Yuxuan Jia, Peiyu Li, Zichen Wang/ EastIsRead

Foto: christian-lue-unsplash

EN

EN ES

ES EU

EU