La clave:

- Mireia Sagardia, responsable de Logística de ATEGI, explica la situación del transporte marítimo internacional, las consecuencias de la crisis del Mar Rojo y las soluciones que se han y están poniendo en marcha en ATEGI: “Estamos centrados en minimizar las consecuencias para nuestras empresas y en buscar soluciones a una gestión de la logística en 2024 que apunta a ser especialmente compleja”

Nos estamos enfrentando a una primera mitad del 2024 muy compleja en el transporte marítimo internacional. Cabe recordar que se estima que el 80 % de los bienes comercializados a nivel mundial se transportan a través de rutas marítimas.

Lo más comentado en las últimas semanas es la situación del Mar Rojo debido a los ataques de los hutíes y cómo está afectando al tránsito por el Canal de Suez. El impacto es muy importante porque por esta ruta circula en torno al 30 % del comercio mundial de contenedores.

Una escalada del conflicto al Golfo Pérsico podría afectar aún en mayor medida a los envíos de petróleo, dado que el paso Bab-el-Mandeb es también un importante cuello de botella para los envíos de petróleo, no tan importante como el estrecho de Ormuz o el estrecho de Malaca, pero sigue siendo importante.

El Mar Rojo es también un importante punto de tránsito para los envíos mundiales de alimentos y fertilizantes, un tipo de comercio de productos básicos que ya se ha visto afectado por la guerra en Ucrania, así como por los posteriores bloqueos de las rutas marítimas del Mar Negro. Por Bab-el-Mandeb tránsita casi el 20 por ciento del arroz mundial y casi el 15 por ciento de las exportaciones mundiales de trigo antes de la pandemia y la crisis de Ucrania. También es importante para los envíos de fertilizantes.

De todas formas, estructuralmente, los mayores cuellos de botella del comercio mundial se centran en China debido a la capacidad de exportación del país.

Pero, además otra ruta clave en el transporte marítimo internacional, el Canal de Panamá, está siendo también muy afectada, en este caso, por la sequía, reduciéndose también su tránsito en torno al 33 %. Los fenómenos meteorológicos severos son cada vez más frecuentes y han afectado, por ejemplo recientemente, a las exportaciones de alimentos y hierro de Brasil.

Estas situaciones se suman a las disrupciones ya existentes del transporte generadas por el conflicto de Rusia y Ucrania. Y, en este sentido, un riesgo adicional en 2024 también podría ser un deterioro de las relaciones entre China y Taiwán que también podría afectar importantes rutas comerciales en esta zona que es clave para el tráfico mundial de mercancías. De hecho, los mayores cuellos de botella del comercio mundial se centran en China debido a la capacidad de exportación del país.

Siempre se puede decir que son eventos puntuales, únicos, muy disruptivos, pero aislados. Sin embargo, vamos observando que su frecuencia aumenta y quizás ya no sea correcto catalogarlos como eventos únicos.

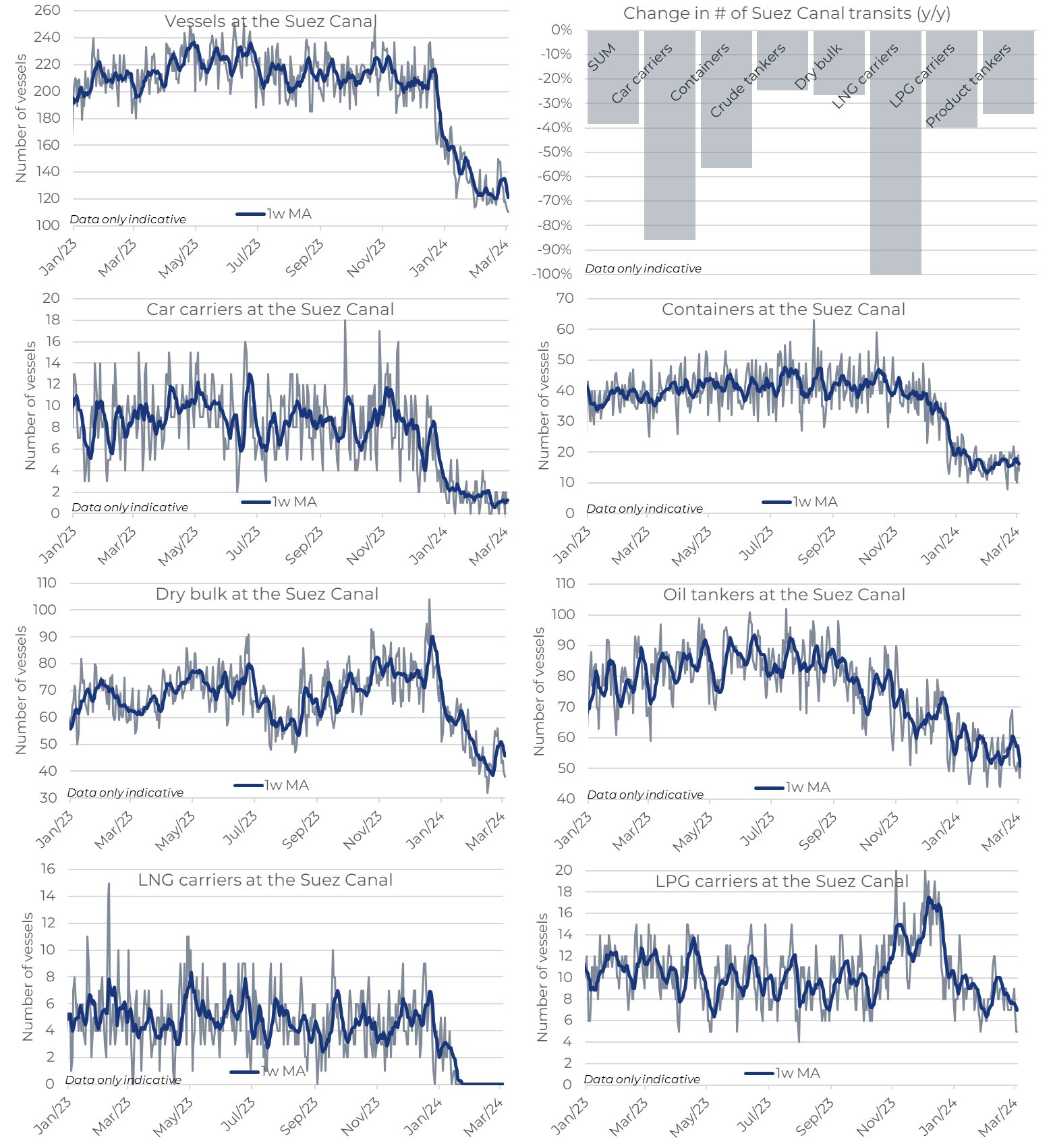

Si nos centramos en el Canal de Súez, como consecuencia de los ataques que se están produciendo en el Mar Rojo, son numerosas las empresas del sector logístico que están suspendiendo su tránsito. Así, las principales compañías navieras de contenedores (CMA CGM, Hapag-Lloyd, Maersk COSCO y MSC), además de naviera japonesa Nippon Yusen y otras empresas de transporte marítimo como Mitsui O.S.K. Lines, Kawasaki Kisen Kaisha, C.H. Roninson, CMA MCG, Euronav, Evergreen, Frontline y Gram Car Carriers han suspendido o detenido sus servicios en el Mar Rojo, la ruta por la cual debe pasar el tráfico del Canal de Suez. Se calcula que el volumen de tráfico de contenedores en el Mar Rojo se ha reducido un 65%.

Fuente: Joakim Hannisdahl. Datos actualizados a 4 marzo 2024

Como consecuencia de esta situación se incrementa el tiempo de tránsito y, por tanto, el precio del transporte en esta ruta, pero, además, afecta también en el resto de la cadena de suministro internacional.

Vayamos por partes. Primero el incremento del tiempo de tránsito. El Canal de Suez proporciona la ruta marítima más corta entre Europa y Asia.

Por ejemplo, un carguero que salga de Taiwán con destino a Países Bajos y que utilice la vía del Canal de Suez se demorará 25 días en recorrer las 10.000 millas náuticas (18.250 kilómetros) que separan un punto del otro.

Pero si esta misma embarcación debe utilizar la ruta del Cabo de Buena Esperanza y tiene que circunvalar África entonces tendrá que recorrer 13.500 millas (25.002 kilómetros) y tardara unos 34 días.

Por tanto, esta ruta más larga supone más costes y las tarifas se han, como mínimo, cuadruplicado, si bien, para relativizarlo, estamos por debajo del nivel de las tarifas que tuvimos durante la pandemia. Pero, sin duda, estamos entre los cuatro principales incrementos de precios de la última década y media.

También coincide que estas semanas han sido temporada alta para las importaciones desde China, bien hacia EU como hacia EEUU. La época previa al Nuevo Año Chino , en 2024 se ha celebrado entre el 10-24 febrero, es un momento ,ya de por sí crítico, en el que muchas empresas adelantan sus envíos, lo que tensiona las cadenas de suministro. Habitualmente se tardan unas 6 semanas en recuperar el equilibrio entre la oferta y la demanda.

Pero, este año, esta situación va a ser especialmente compleja

Esta situación afecta al resto de la cadena de suministro. Todas las disrupciones, no solo la del Mar Rojo, sobre el tráfico marítimo “normal” provocan una reasignación de rutas y barcos por parte de las navieras. Así, en el caso del Mar Rojo el incremento del tiempo de la ruta por el cabo de Buena Esperanza supone que deben asignarse más barcos para poder mantener la frecuencia de los envíos y, por tanto, “de facto”, se reduce la oferta.

Otro foco de incremento de costes es el precio de los seguros. Hay muchas compañías de seguros que dada la situación o bien deciden no asegurar o bien multiplican por 10 sus primas.

Todos estos costes y precios que suben generan la pregunta acerca de cómo pueden afectar a la evolución de la inflación. Las estimaciones son que, en caso de perdurar en el tiempo, el impacto que pueden tener en la inflación unos costes de transporte marítimo más elevados de lo habitual estaría entre el 0,7 y el 1% a nivel interanual. Es relevante, pero, de ser así, no estaríamos en el escenario inflacionario del 2020.

Como consecuencia es necesario elaborar diferentes escenarios para 2024 incluyendo los riesgos e identificando los factores clave que pueden incidir en su evolución.

El primero de los factores es la geopolítica. Varía mucho el escenario si el conflicto se mantiene, si escala a la región y comienza a afectar al precio del petróleo, o, por el contrario, si se llega a un acuerdo de paz en Gaza y que, en consecuencia, también se resuelva el conflicto del Mar Rojo.

En este caso, estamos ante un conflicto transnacional, que ahora tiene como epicentro la guerra entre Israel y Hamas, pero que afecta ya a buena parte de Oriente Medio.

A pesar de las afirmaciones de los hutíes de que los ataques contra el transporte marítimo se deben exclusivamente a las operaciones de combate de Israel en Gaza, los hutíes “también están utilizando su capacidad de ataque para ejercer una mayor influencia geopolítica en la región y para retratarse como un actor de importancia global.

Parece razonable pensar que no tienen interés en escalar el conflicto y que provoque una intervención militar. Son también muy dependientes del puerto de Hodeidah para acceder a la ayuda humanitaria y el apoyo logístico y militar de Irán.

Tampoco parece que Occidente, con las experiencias de Afganistan e Irak muy cercanas, esté interesada en un conflicto abierto.

Cabe recordar que este año hay votaciones en USA, UK y Alemania.

De mantenerse el conflicto, los efectos de la crisis en el mar Rojo podrían seguir aumentando aún más los costos, los tiempos de transporte y la demora en la entrega de productos.

Y estos retrasos tienen la capacidad de provocar un efecto dominó en las cadenas de fabricación de las empresas.

Eso se explica porque las cadenas de suministro global funcionan coordinadamente, haciendo que cada elemento llegue justo a tiempo para unirse a la línea de producción.

Todo depende de la evolución de los acontecimientos en los próximos semanas.

Pero, además del factor geopolítico existen otros elementos clave a tener en cuenta. Así, es posible que a principios del segundo trimestre del 2024 haya una tendencia bajista de las tarifas porque la temporada alta ligada al Nuevo Año chino habrá terminado.

Y ,también, puede haber una tendencia a la baja por el incremento de la oferta. En 2024, está prevista la entrega de 478 portacontenedores con una capacidad de 3,1 millones de TEUs, superando el récord de 2023 en un 41%. Ya en 2023, los astilleros entregaron 350 nuevos portacontenedores con una capacidad total de 2,2 millones de TEUs, superando el récord de 2015. Así, la flota mundial de portacontenedores podría superar los 30 millones de TEUs de capacidad en 2024 por primera vez en su historia

Con estos hechos, nuestro escenario base es que el transporte marítimo internacional va a estar afectado por esta situación, al menos, durante la primera mitad del año.

Y algunas navieras están empezando a avisar que puede prolongarse a la segunda parte del año. Así, A.P. Moller-Maersk, el segundo transportista marítimo mundial, aconseja a sus clientes que se preparen para una crisis en el Mar Rojo que podría prolongarse hasta bien entrado el segundo semestre de este año.

De momento, si tomamos los datos de SPRI, aproximadamente el 21% del comercio marítimo vasco está expuesto a esta crisis del Mar Rojo, lo que supone el 9 % del comercio de Euskadi.

Pero, es muy relevante considerar los riesgos secundarios. Así, entre los principales socios comerciales de Euskadi en lo referente a transporte marítimo también se encuentran países como Países Bajos, Reino Unido o Bélgica, cuyo transporte marítimo también está expuesto a la crisis en el Mar Rojo. Gran parte de los bienes y servicios importados desde Asia llegan a Euskadi desde Rotterdam, y también por otros puertos como el de Algeciras o Sines, puertos que ya están notando esos retrasos. Como consecuencia, el puerto de Bilbao ha acumulado alrededor de tres semanas de retraso en varias mercancías. La afección es moderada e incluso se considera que el incremento de contenedores que puede producirse en grandes puertos que funcionen como centros de distribución de mercancías puede favorecer la actividad del puerto de Bilbao, dado que su especialidad es el de las líneas de recorrido corto y medio. En cuanto al puerto de Pasaia, no se esperan afecciones, dado que no cuenta con tráfico de contenedores y la mayor parte de sus operaciones están orientadas al norte de Europa.

Por otro lado, se espera que otros puertos del estado, como el de Valencia o Algeciras experimenten un incremento de tráfico de contenedores, ya que se espera que las navieras transoceánicas concentren allí algunas operaciones para distribuir desde allí al resto del Mediterráneo, con el objetivo de compensar los retrasos. Esto aumentaría los contenedores vacíos no operativos en Valencia, mientras que en Asia podrían escasear.

El impacto en las empresas de la Corporación Mondragon está en línea con la exposición del comercio marítimo vasco. Desde ATEGI hemos estado centrados en minimizar las consecuencias para nuestras empresas y en buscar soluciones a una gestión de la logística en 2024 que apunta a ser especialmente compleja.

Así, trabajamos directamente con las navieras, y eso junto con nuestra experiencia y conocimiento en el transporte marítimo nos lleva a trabajar alternativas desde dos niveles:

Desde un punto de vista operativo, cualquier movimiento o cambio que se vaya a dar en el transporte lo solemos conocer en tiempo real y es relevante porque nos ayuda a que la toma de decisión de las posibles alternativas que existan en ese momento sea la más acertada en función de la problemática que se tenga que superar. También hay que decir que, por otro lado, el tráfico por el canal de Suez está en su nivel más bajo, pero no está paralizado al 100%. Nosotros estamos pasando producto, así que saber qué navieras, qué barcos y en qué condiciones pasan cada día es también relevante y estos envíos pueden ser importantes para algunas empresas.

Desde un punto de vista de gestión más estratégico que permite, al menos en parte, anticiparse a estos eventos y minimizar su impacto ( o algunos de ellos) . Por eso es clave aunar las compras para tener más capacidad negociadora frente a las navieras (que además están en un proceso de consolidación con nuevas alianzas como Maersk y Hapag en 2025) y establecer acuerdos y contratos marco. En este tipo de relación/ negociación más colaborativa se abren más posibilidades de tener prioridades o ser flexibles cuando la situación, en la medida que sea posible, como ahora, lo requiera. También estamos impulsando la colaboración entre empresas orientada a desarrollar soluciones digitales que mejoren la gestión de la cadena de suministro.

EN

EN ES

ES EU

EU