- Se espera que 2023 sea una historia de dos mitades opuestas: bajista a neutral en la primera mitad y alcista en la segunda.

- Se espera que la demanda mundial de petróleo alcance un máximo histórico en 2023, desafiando todos los pronósticos anteriores de demanda máxima en 2019.

- Casi todos los pronósticos de precios promedio para 2023 están entre $ 80 / b y $ 100 / b. Nuestra estimación es hacia el extremo inferior de estos pronósticos.

- Cualquier recorte de producción de la OPEP + creará un piso de precios, pero puede no aumentar los precios significativamente.

- Rellenar el SPR estadounidense tendrá un impacto limitado en el mercado petrolero.

- No se espera que las exportaciones de petróleo de Rusia disminuyan significativamente en 2023, pero el gobierno ruso puede verse obligado a reducir los impuestos a las compañías petroleras.

- El impacto de la reapertura de China en los mercados energéticos se sentirá en la segunda mitad de 2023. Beijing, sin embargo, probablemente liberará petróleo de su SPR a medida que aumenten la demanda y los precios del petróleo.

- El retorno a los combustibles fósiles en Europa y algunas regiones de Estados Unidos el año pasado para abordar las necesidades energéticas no tuvo precedentes. Una repetición en 2023 debería exigir una nueva forma de pensar con un enfoque en los precios relativos de las fuentes de energía.

RESUMEN

2022 fue un año histórico para todos los mercados energéticos. En el mercado petrolero específicamente, el año pasado se produjo la mayor liberación de petróleo de la Reserva Estratégica de Petróleo de los Estados Unidos (SPR) en la historia, así como sanciones occidentales sin precedentes contra un importante productor de petróleo como Rusia, mientras que China, el mayor importador de petróleo del mundo, experimentó cierres prolongados de COVID. En Europa, algunos países que se adhirieron en las últimas décadas a las políticas contra los subsidios al combustible se vieron obligados a cambiar de rumbo en medio de una crisis energética que afectó gravemente a los consumidores europeos. La crisis energética también obligó a algunos países de Europa y regiones de los Estados Unidos a volver a la generación de energía y calefacción a partir de petróleo. Todos estos acontecimientos trascendentales cambiaron la dirección del comercio mundial de petróleo.

En cuanto a 2023, no esperamos que sea tan histórico como el año pasado.

Compartimos las perspectivas del mercado petrolero de la EOA, para 2023, además de otras previsiones que han realizado diferentes grupos. Según los datos que hemos recopilado, lo más probable es que la primera mitad de este año sea diferente de la segunda. Nuestras evaluaciones iniciales muestran que durante la primera mitad de 2023, el mercado del petróleo estará en un estado bajista o neutral, mientras que alcista en la segunda mitad, especialmente en el cuarto trimestre. Otras publicaciones han llegado a evaluaciones similares, pero la diferencia entre nuestros pronósticos y lo que se ha publicado es la duración del estado de bajismo o alcista.

En cuanto a la demanda mundial de petróleo, esperamos que crezca y alcance un máximo histórico en 2023, incluso en caso de una recesión económica durante la primera mitad del año. Nuestro pronóstico difiere de otros en la tasa de crecimiento. Nuestro crecimiento estimado es más conservador que la mayoría debido a las economías tambaleantes de China y Europa. La reciente caída de los precios del petróleo crudo, en medio de la guerra en curso de Rusia en Ucrania, y la inflación mundial relativamente alta, probablemente impedirá un mayor crecimiento de la demanda de petróleo en los países productores de petróleo. Mientras tanto, los problemas de refinación conducirán a precios más altos de los productos derivados del petróleo en relación con los precios del crudo, especialmente con respecto a los precios del diesel, que podrían ser más altos de lo que se registra en circunstancias normales.

En cuanto al tema de rellenar el SPR de EE.UU., y si ocurre en 2023, creemos que tendrá un impacto limitado en la demanda y los precios del petróleo, y volveremos a tratar este tema en detalle en las próximas semanas. También creemos que la reapertura de China tendrá un impacto limitado en la demanda mundial de petróleo en la primera mitad de 2023, dejando así al mercado entre un estado bajista y neutral. Sin embargo, creemos que este estado se volverá alcista en la segunda mitad.

Mientras tanto, el crecimiento de la producción mundial de petróleo en 2023 provendrá principalmente de los miembros que no pertenecen a la OPEP. En cuanto a la producción rusa de petróleo crudo, se espera que se contraiga, pero no a tasas significativas. Como señalamos en nuestros boletines anteriores, el impacto de las sanciones occidentales y el límite de precios liderado por el G7 en el petróleo ruso será limitado, ya que Moscú continuará desviando su petróleo de Europa a otras regiones, ya sea directamente o a través de varios esquemas de envío. También creemos que el petróleo ruso terminará en Europa a pesar de las sanciones.

Si bien las menores inversiones obstaculizarán la producción rusa, la mayor parte de este impacto en la industria petrolera de Rusia se verá en 2024 y 2025. Mientras tanto, los precios más bajos del petróleo acompañados de grandes descuentos en el petróleo ruso vendido tendrán un impacto significativo en las finanzas de Moscú. En tales circunstancias, el gobierno ruso tendrá que reducir aún más los impuestos para mantener las exportaciones de petróleo fluyendo a altas tasas, de lo contrario, las empresas comenzarán a cerrar la producción de petróleo.

Pasando a Libia y Nigeria, si el entorno de seguridad continúa mejorando en estos dos miembros de la OPEP, esto podría aumentar su producción de petróleo, lo que conduciría a un aumento significativo en la producción de petróleo de la OPEP que podría superar los niveles de 2022. En cuanto a las políticas de producción de petróleo, no esperamos decisiones sorprendentes de la OPEP / OPEP + en 2023.

En cuanto a la producción de petróleo en los Estados Unidos, esperamos un crecimiento, incluida la producción de esquisto. Sin embargo, los bajos precios del gas natural, y a veces los precios negativos, podrían amenazar la producción de petróleo en ciertos yacimientos de petróleo compacto. Mientras tanto, se espera que las actividades en alta mar aumenten, incluso en el Golfo de México.

Con respecto a los inventarios de petróleo, esperamos un aumento en los inventarios de petróleo crudo en el primer semestre y un empate en el segundo. Una recesión (o recesión parcial para aquellos que insisten en la definición oficial de una recesión, que es una disminución de la producción durante seis meses seguidos) haría que la segunda mitad fuera menos alcista debido a la acumulación adicional de inventario. Como resultado, se espera que los precios del petróleo sean débiles en el primer trimestre y continúen mejorando a medida que avanzamos hacia el final de 2023. En ausencia de eventos políticos importantes, los precios del petróleo podrían alcanzar los $ 100 / barril e incluso violar eso en el cuarto trimestre de 2023.

Demanda mundial de petróleo en 2023

La demanda mundial de petróleo, que incluye productos derivados del petróleo, líquidos de gas natural (LGN), ganancias de refinería y biocombustibles, continuará creciendo en 2023, incluso en caso de recesión, pero a un ritmo más lento que la mayoría de los pronósticos. En China, el segundo mayor consumidor de petróleo del mundo, la mayor parte del repunte de la demanda de petróleo en la primera mitad de 2023 será provocado por el sector del transporte, y tomará hasta el cuarto trimestre para ver que el resto de la economía de China se recupera. Europa, por su parte, experimentará un crecimiento económico mediocre, y esperamos un crecimiento negativo de la demanda interanual (YOY). El crecimiento de la demanda de los países productores de petróleo se verá afectado debido al aumento de los costos de importación, especialmente el suministro de alimentos, y la disminución de los precios del petróleo. El crecimiento de la demanda de petróleo ya es inferior a las expectativas anteriores.

En Estados Unidos, los temores de una recesión económica y un menor crecimiento económico, acompañados de precios relativamente más altos de los productos derivados del petróleo, también limitarán el crecimiento de la demanda de petróleo. También se esperan nuevas restricciones, ya que la mayoría de los países en desarrollo están experimentando una depreciación de las monedas nacionales en medio de déficits presupuestarios.

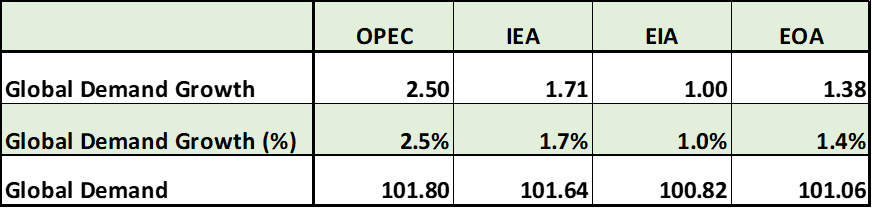

Resumen de las previsiones

En la Tabla (1) a continuación enumeramos nuestro pronóstico de demanda mundial de petróleo en comparación con los de la OPEP, la Agencia Internacional de Energía (AIE) y la Administración de Información de Energía de los Estados Unidos (EIA), suponiendo que no haya recesión este año. Nuestro pronóstico de crecimiento de la demanda para 2023 se sitúa en un promedio de 1,38 millones de barriles por día (alrededor del 1,4%), que es inferior al de la OPEP y la AIE, pero superior al pronóstico de la EIA. Las previsiones de los principales bancos y casas de consultoría no difieren mucho de lo que se muestra en la siguiente tabla.

Tabla (1)

Pronósticos de la demanda mundial de petróleo: una comparación (mb/d) *

Fuente: EIA, 2022, EOA, 2023, AIE, 2022. y OPEP, 2022. * Incluye biocombustible

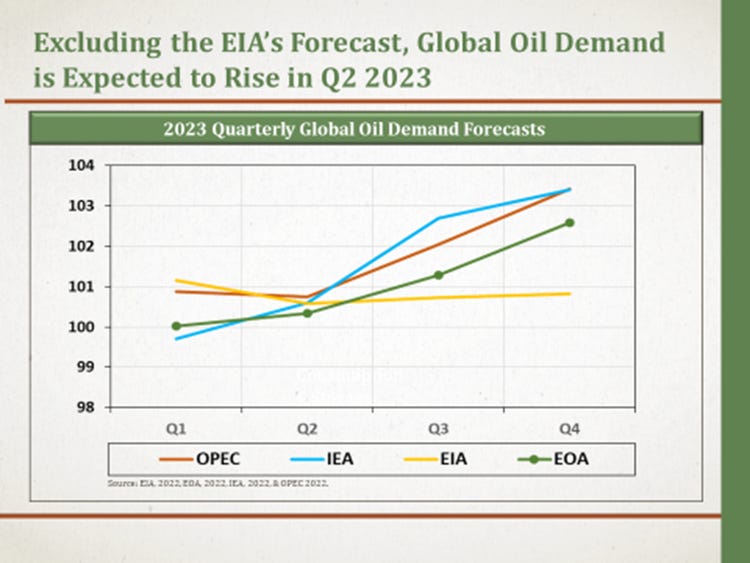

La figura (1) a continuación compara varios pronósticos trimestralmente. El gráfico se centra principalmente en las tendencias, y desaconsejamos comparar los niveles anuales dado que las definiciones de petróleo y líquidos difieren de una organización a otra, y debido a las divergentes estimaciones de la demanda de petróleo en los últimos años. La conclusión clave del gráfico es que nosotros, como EOA, esperamos un alto crecimiento de la demanda en la segunda mitad de 2023 similar a las previsiones de la OPEP y la AIE.

Figura (1)

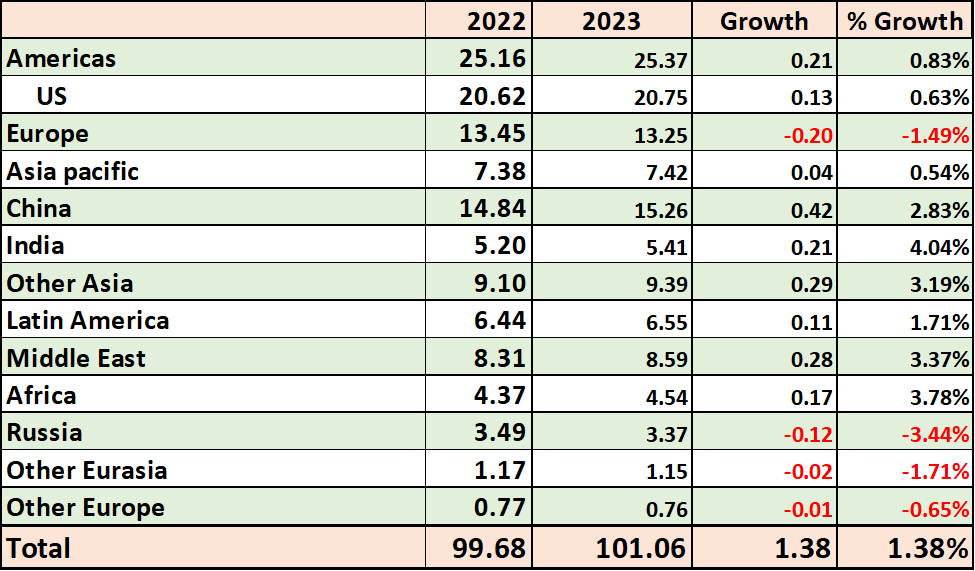

En la Tabla (2) a continuación, enumeramos nuestros pronósticos de demanda mundial de petróleo por región. Esperamos una disminución de la demanda de petróleo en Europa, Rusia y otras áreas, principalmente debido al empeoramiento de las condiciones económicas. Se espera que la demanda de petróleo de Europa disminuya en aproximadamente 200,000 b / d, mientras que se espera que la demanda de petróleo de Rusia disminuya en alrededor de 120,000 b / d.

Tabla (2)

Demanda mundial de petróleo por región/país

Fuente: EOA, 2023

La demanda mundial de petróleo en un escenario de recesión

Pronosticar la demanda mundial de petróleo se complica en un escenario de recesión. A través de la aplicación de la teoría de juegos, se nos ocurrieron varios escenarios, pero iremos al grano y compartiremos con los lectores nuestro pronóstico a continuación.

La demanda mundial de petróleo crecería en caso de una recesión leve en un promedio de 820,000 b / d en 2023 en relación con el promedio de 2022. Mientras que en el caso de una recesión severa, la demanda caería en aproximadamente 380,000 b / d. Esta pequeña disminución, sin embargo, no debe interpretarse como insignificante porque significa que una recesión severa eliminaría todo el crecimiento de la demanda. En otras palabras, una recesión severa reduciría la demanda mundial de petróleo hasta en 1,8 mb / d, el crecimiento esperado sin una recesión, además de la disminución año tras año.

Para nuestro pronóstico en un escenario de recesión, tomamos en consideración varios factores, incluido el alcance de la recesión, las reacciones de varios grupos, incluidos la OPEP / OPEP +, bancos, inversores y empresas privadas, así como el impacto de una recesión global en Rusia.

También minimizamos la posibilidad de agitación política en cualquiera de los países productores de petróleo en un escenario de recesión. La historia muestra que la mayoría de las turbulencias políticas que tuvieron lugar en los países productores de petróleo en el pasado ocurrieron durante períodos de altos precios del petróleo y rara vez ocurrieron durante un estado de bajos precios del petróleo.

Suministro mundial de petróleo en 2023

Antes de compartir nuestras expectativas para la producción de petróleo en 2023, nos gustaría recordar a nuestros lectores cuatro conceptos fundamentales que publicamos en el boletín de la semana pasada, y que son importantes para una mejor comprensión del lado de la oferta del mercado petrolero:

- Hay una diferencia entre “producción” y “suministro”. El petróleo en el SPR es el petróleo producido en los últimos años. La liberación de petróleo del SPR es un aumento en el suministro. Una reducción en los inventarios comerciales de petróleo para satisfacer la demanda implica que los suministros son más altos que la producción.

- Hay una diferencia entre la “producción real de la OPEP” y la “llamada a la OPEP”. El primero es la producción real, mientras que el segundo es lo que la OPEP debería producir para llenar la brecha entre la demanda mundial de petróleo y la producción fuera de la OPEP. La producción real podría ser mayor, menor o igual a la llamada a la OPEP.

- Hay una diferencia entre el techo de producción de la OPEP+ (cuota u objetivo de producción) y la producción real. Las decisiones de producción de la OPEP+ se centran en el techo de producción, no en la producción real. Un ejemplo de ello es cuando la OPEP + decidió a principios de octubre de 2022 reducir la producción en 2 mb / d, esto fue desde el techo de producción. El recorte real de la producción fue mucho menor, ya que muchos países no pudieron cumplir con sus cuotas en 2022.

- Los números de demanda incluyen todos los líquidos: crudo, condensado, LGN, ganancias de refinería y biocombustibles. La mayoría de las cifras de producción se centran en crudo y condensados arrendados. Uno de los problemas emergentes ahora es que las cifras de producción de petróleo crudo incluyen los LGN.

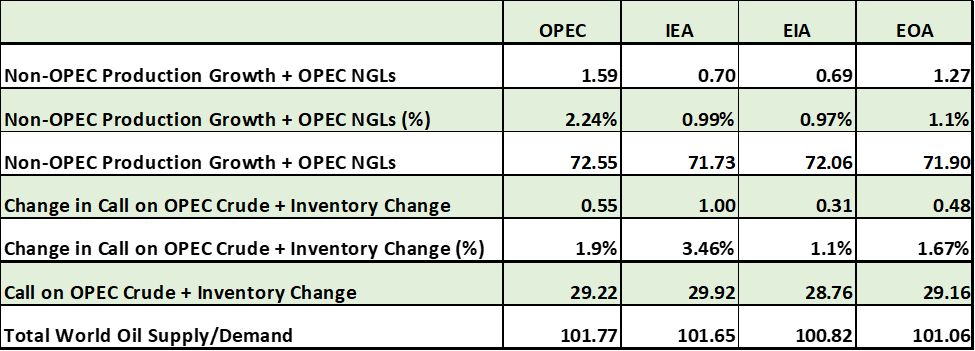

Resumen de las previsiones de suministro

Se espera que el suministro de líquidos fuera de la OPEP aumente, y se originará principalmente en los Estados Unidos, Noruega, Brasil, Canadá, Kazajstán y Guyana. También se espera que la llamada a la OPEP aumente, pero la producción real de la OPEP puede ser diferente de la llamada a la OPEP, lo que lleva a cambios en los inventarios.

La tabla (3) a continuación muestra las diversas previsiones de suministro de líquidos para 2023. La primera fila indica el crecimiento en el suministro fuera de la OPEP utilizando datos de diferentes organizaciones, además de nuestro propio pronóstico como el EOA. El crecimiento oscila entre el mínimo de 690.000 barriles diarios estimado por la EIA y el máximo de 1,59 mb/d pronosticado por la OPEP. A su vez, esperamos que el suministro fuera de la OPEP crezca en 1,27 mb/d. El alto número estimado por la OPEP muestra que el grupo no se arriesga y está asumiendo el peor escenario: un aumento importante en el suministro fuera de la OPEP. Los bajos números de la EIA y la AIE también indican que los dos no se arriesgan y quieren mostrar que la OPEP + necesita aumentar la producción para evitar una gran extracción de inventario.

Si bien la cuarta fila está destinada a mostrar la “Llamada a la OPEP”, tales números deben interpretarse cuidadosamente. Por ejemplo, la AIE espera que la diferencia entre la demanda mundial total y la producción fuera de la OPEP se sitúe en alrededor de 1 mb / d. Entonces, ¿cómo se llenará este vacío? Hay tres posibilidades:

- La brecha total será llenada por la OPEP. La producción de la OPEP en este caso aumentaría en 1 mb / d (esta es la producción real, no el techo o la cuota).

- Si la OPEP no puede aumentar la producción en toda la cantidad, entonces el resto de la brecha se llenará con retiros de inventarios comerciales, y probablemente SPR. Por ejemplo, si la OPEP aumenta la producción en solo 700,000 b / d, entonces la extracción de inventarios y SPR sería de 300,000 b / d.

- Si la brecha es mayor que el aumento de la producción de la OPEP y la extracción de inventarios, los precios subirán lo suficiente como para reducir la demanda. Por ejemplo, la AIE terminaría bajando sus estimaciones de demanda desde los 101.64 mb / d establecidos.

Pero, ¿qué pasa si los productores que no pertenecen a la OPEP no entregan la producción estimada? En este caso, la brecha entre la demanda mundial y la producción fuera de la OPEP crecerá, y la demanda de petróleo de la OPEP aumentará. En el caso de que la OPEP tampoco pudiera entregar la cantidad requerida, habrá retiros de inventarios. Si la diferencia es grande y los precios aumentan significativamente, los gobiernos de los principales países consumidores de petróleo pueden volver a retirarse de sus SPR.

Nuestra opinión es que la cantidad que podría liberarse tanto de la “Llamada a la OPEP” (lo que la OPEP debería producir para llenar la brecha entre la demanda mundial de petróleo y la producción fuera de la OPEP) como de los inventarios será pequeña: 480,000 b / d. Creemos que la OPEP producirá por encima del Call on OPEP (cualquiera que sea ese nivel, ya que estos números cambian con frecuencia). Esto permitirá la acumulación de inventario, principalmente en la primera mitad del año. En resumen, hay suficiente capacidad adicional en algunos países de la OPEP que puede cubrir cualquier aumento de la demanda en 2023, pero será escasa en el cuarto trimestre.

Tabla (3)

Producción fuera de la OPEP en 2023 y llamada a la OPEP

Fuente: EIA, 2022, EOA, 2023, AIE, 2022. y OPEP, 2022.

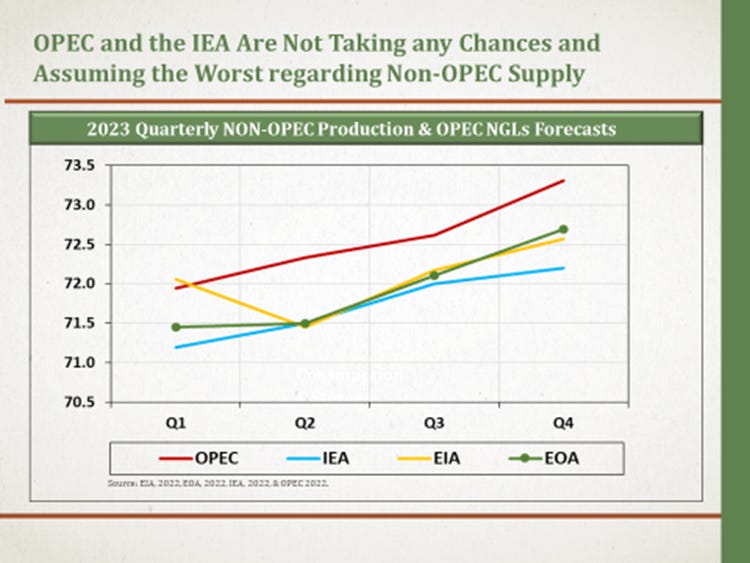

Las cifras (2) y (3) resumen las previsiones para la producción fuera de la OPEP y el Call on OPEP sobre una base trimestral. Todos ellos muestran que la producción respondería a una mayor demanda en la segunda mitad de 2023.

Figura (2)

Figure (3)

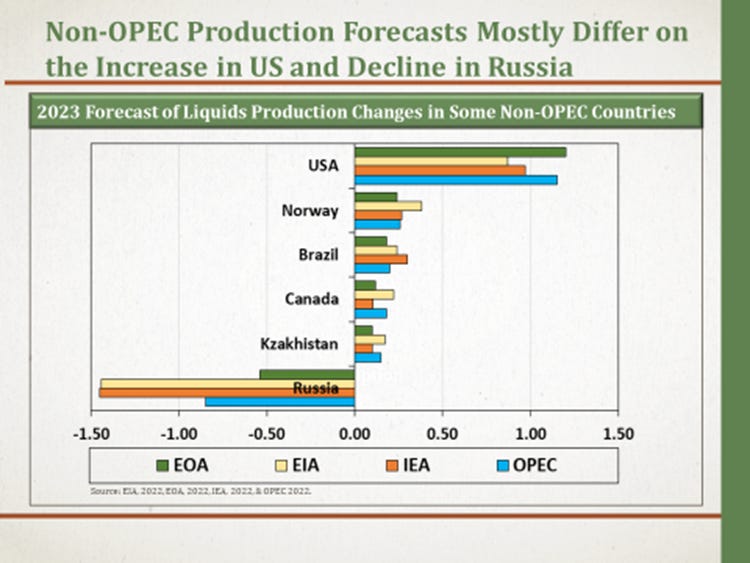

Figure (4) below shows the origins of most production increases based on different forecasts. Our forecasts differ from others in two major ways: First, regarding US oil additions, our forecast is higher than others. Second, and with respect to the decline in Russian oil production, our forecast is way lower than other predictions. It is also worth noting that OPEC’s estimate of the drop in Russian oil output also includes production cuts agreed on by OPEC+ members last October.

Figure (4)

Precios del petróleo en 2023

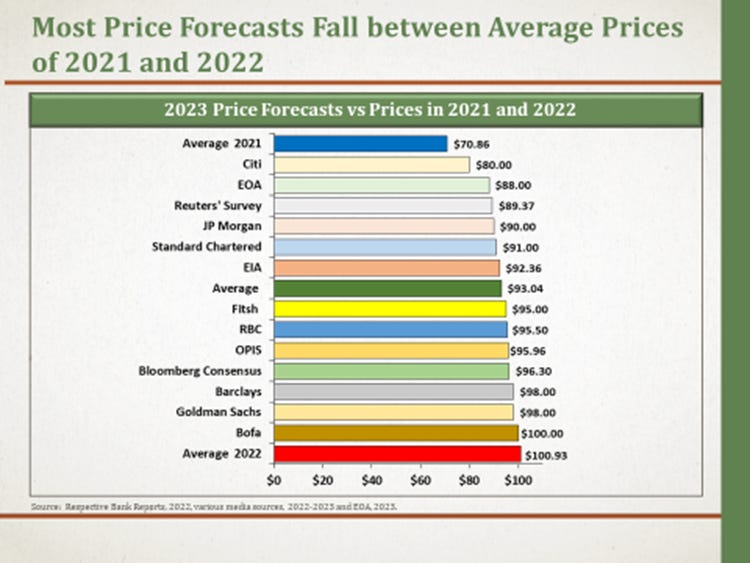

Dos puntos se destacan cuando se observan varias previsiones de precios para el petróleo crudo Brent:

- La mayoría de las previsiones para el precio medio del Brent en 2023 se sitúan entre los precios medios de 2021 y 2022.

- Algunos grupos han “pronosticado que los precios en 2023 estarán entre $ 80 / b y $ 100 / b”. Este pronóstico, sin embargo, no tiene valor real porque cubre todos los pronósticos que se muestran en la Figura (5) a continuación.

Basándonos en nuestras opiniones mencionadas anteriormente sobre la oferta y la demanda de petróleo, junto con los temas discutidos en la siguiente sección, estimamos que los precios del Brent promediarán $ 88 / b en 2023, que es el próximo más bajo en la lista de pronósticos en la Figura (5).

Se espera que el mercado del petróleo se mantenga débil en la primera mitad de 2023, principalmente en el primer trimestre. Si bien somos optimistas en la segunda mitad, especialmente en el segundo trimestre, los precios bajos en la primera mitad pesarán sobre el precio promedio de todo el año. En caso de una recesión en el primer semestre, o incluso una disminución de la producción durante 3-4 meses, los precios del petróleo disminuirán aún más. Se espera que la reacción de la OPEP sea de apoyo, pero no lo suficiente como para elevar los precios a $ 100 / b como discutimos a continuación.

Figura (5)

Principales problemas y preocupaciones a tener en cuenta en 2023

Discutimos a continuación cuatro temas clave relacionados con las medidas de la OPEP / OPEP +, la producción y exportación de petróleo ruso, el relleno del SPR de los Estados Unidos y otros que podrían desafiar nuestros pronósticos.

1- ¿Se reunirá pronto la OPEP/OPEP+ para recortes adicionales de producción?

No se espera que la reunión ministerial de la OPEP tenga lugar antes del 4 de junio de 2023. Sin embargo, durante su reunión del 4 de diciembre de 2022, los ministros de la OPEP + ajustaron “la frecuencia de las reuniones mensuales para que se conviertan cada dos meses para el Comité de Monitoreo Ministerial Conjunto (JMMC) y la autoridad del JMMC para celebrar reuniones adicionales, o para solicitar una Reunión Ministerial de la OPEP y no OPEP en cualquier momento para abordar los desarrollos del mercado si es necesario”.

Si los precios del petróleo continúan disminuyendo, la OPEP + tiene dos opciones: o el JMMC convoca una reunión de emergencia o espera la recomendación del JMMC en febrero.

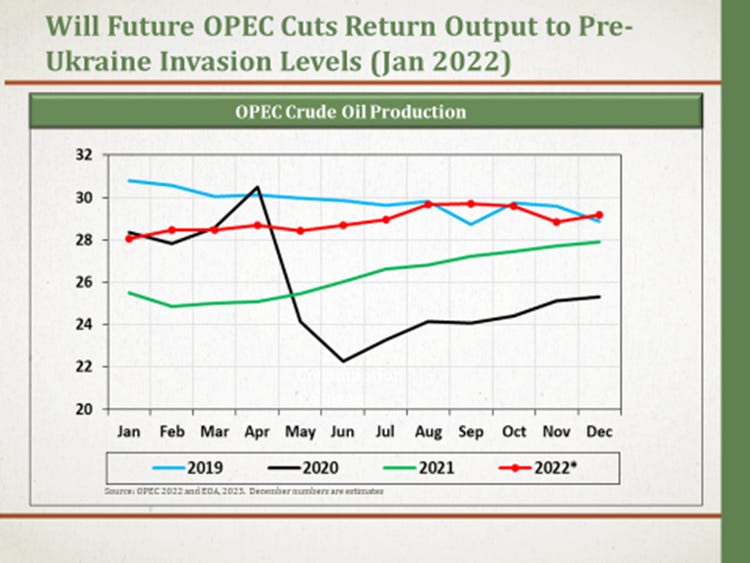

Si el JMMC convoca una reunión ministerial completa, esto podría indicar que los ministros de la OPEP + probablemente se reunirán para acordar un recorte de producción. Creemos que cualquier recorte NO será agresivo, y lo más probable es que su papel se dirija a evitar una gran acumulación en los inventarios mundiales de petróleo e indirectamente mantener los precios del petróleo crudo Brent por encima de $ 75 / b. Cualquier recorte devolverá la producción de petróleo a niveles vistos por última vez antes de que Rusia invadiera Ucrania (ver Figura 6 a continuación).

También vale la pena señalar que un recorte de producción no se hace necesariamente para aumentar los precios del petróleo. Evitar que los precios del petróleo sigan cayendo es una acción exitosa en sí misma.

En caso de una recesión, global o regional, predecimos que la OPEP / OPEP + acordará un gran recorte de producción. También creemos que la OPEP/OPEP+ defenderá un precio mínimo de 60 $/b (Brent).

Figura (6)

2- ¿La producción y las exportaciones rusas de petróleo disminuirán significativamente en 2023?

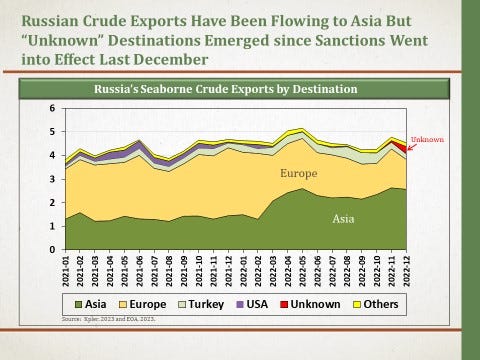

En nuestros boletines anteriores, cubrimos las sanciones occidentales y el límite de precios liderado por el G7 sobre el petróleo ruso, señalando que el impacto de estas restricciones será limitado. Dijimos que las compañías petroleras rusas podían desviar parte de sus envíos de petróleo, que solían exportarse a Europa, a otros países, como se muestra en la Figura (7) a continuación. Pero parte del crudo ruso todavía llegará a Europa a través de diferentes medios. Según nuestros cálculos, creemos que las empresas rusas tendrán serios problemas para vender entre 300,000 b / d y 400,000 b / d. Esta conclusión está respaldada por el hecho de que algunos envíos tienen destinos desconocidos, como se muestra en el área roja en el gráfico a continuación.

Si bien las sanciones occidentales NO reducirán drásticamente la producción y las exportaciones de petróleo ruso (de hecho, el límite de precios legalizó todas las exportaciones rusas, ya que se venden por debajo del límite de precio de $ 60), los precios más bajos del petróleo serán preocupantes para las compañías petroleras rusas y el presupuesto del gobierno. Informes recientes indicaron que el petróleo crudo insignia de los Urales de Rusia se vendió en los altos $ 30. El punto de equilibrio es de aproximadamente $ 55 / b, y aproximadamente la mitad de este costo son impuestos del gobierno. Si el gobierno ruso quiere que las empresas continúen exportando a precios tan bajos, tendrá que reducir los impuestos. Los impuestos más bajos, sin embargo, significan un gran déficit presupuestario en un momento en que Rusia está aislada de la mayor parte del sistema financiero mundial.

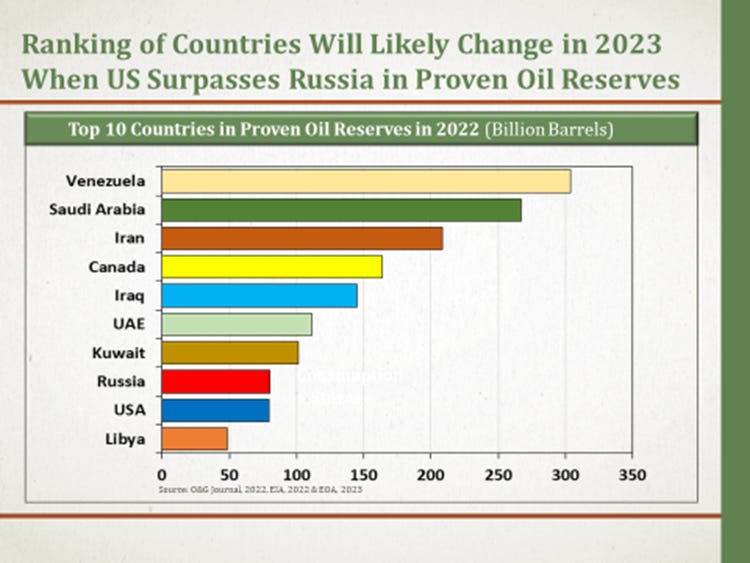

A medida que la guerra de Rusia en Ucrania se prolonga y las sanciones contra Moscú se profundizan, la menor inversión y la falta de piezas de repuesto afectarán en gran medida la producción de petróleo rusa, particularmente después de 2023. Desde ahora hasta finales de año, esperamos que la producción de petróleo rusa disminuya en aproximadamente 600,000 b / d, que incluye los 300,000 b / d-400,000 b / d mencionados anteriormente. Una disminución en las inversiones reduciría las reservas probadas de petróleo de Rusia, lo que permitiría a los Estados Unidos superar a Rusia como el 8º mayor poseedor de reservas probadas de petróleo en el mundo. (Consulte la figura 8 a continuación).

Figura (7)

Figura (8)

3- ¿Cuál es el impacto de rellenar el SPR de EE. UU.?

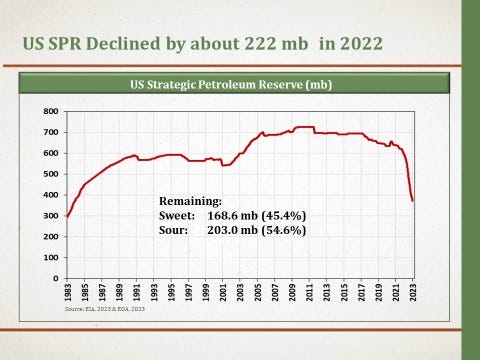

La administración estadounidense ha decidido alejarse de un plan para rellenar el SPR con tres millones de barriles de crudo agrio en febrero. La administración liberó alrededor de 221 mb de crudo del SPR en 2022, que incluyó los 180 mb que el presidente de los Estados Unidos, Joe Biden, autorizó en marzo de 2022 (ver Figura 9 a continuación).

En nuestra opinión, cuando la administración estadounidense decida rellenar el SPR a finales de este año, es probable que ocurra lo siguiente:

- Cualquier recarga será parcial y rondará los 60-90 mb, si corresponde.

- La mayor parte de la cantidad comprada será petróleo crudo agrio medio, y los productores de esquisto no se beneficiarán de esto, ya que producen crudo dulce ligero.

- Los precios del crudo agrio medio serán de alrededor de $ 40 o menos.

La única forma en que los precios del petróleo crudo medio agrio podrían disminuir a tales niveles en 2023 es si terminamos con una recesión severa. La Administración puede encontrar una ventana corta para comprar petróleo antes de que la OPEP / OPEP + anuncie un recorte de la producción. En otras palabras, la capacidad de la administración Biden para rellenar el SPR a los precios deseados está en manos de Arabia Saudita (esto puede ser una dura verdad para aquellos a quienes no les gusta escucharlo).

El impacto de una recarga SPR, y si sucede, será muy limitado. Además de tener una cantidad que es relativamente pequeña, comprar durante un período de sentimiento negativo crea un precio mínimo o reduce la disminución. A diferencia de lo que ha dicho el Departamento de Energía de los Estados Unidos (DOE), comprar 60-90 mb de petróleo no cambiará la decisión de inversión aguas arriba de ninguna compañía petrolera. La compra de 60 mb-90 mb en un período de unos pocos meses no tendrá ningún impacto en los proyectos offshore que están diseñados para operar durante 20 años o más. Además, la mayor parte del petróleo comprado puede ser importado o puede provenir del Golfo de México si el gobierno de los Estados Unidos insiste en comprar petróleo nacional.

Figura (9)

4- ¿Qué podría salir mal con nuestros pronósticos?

Varios factores pueden desafiar los pronósticos, incluidas las circunstancias políticas cambiantes en los países productores de petróleo como Rusia, Irán y Venezuela, y los eventos naturales como los huracanes que generalmente golpean la costa del Golfo de Estados Unidos. Cualquier evento que conduzca a cambios en la oferta o la demanda haría que nuestros pronósticos fueran inexactos. A continuación, nos centramos en algunas de estas cuestiones que han sido pasadas por alto por otros, y que podrían invalidar nuestras previsiones para este año.

El primer problema está relacionado con la relación entre el petróleo, el gas natural y el GNL. Por ejemplo, los huracanes en el Golfo de México podrían detener las exportaciones de GNL de Estados Unidos a Europa. En este caso, los precios del GNL aumentarían sustancialmente, obligando a las compañías eléctricas, fábricas y consumidores a cambiar a productos derivados del petróleo, lo que llevaría a un aumento de la demanda de petróleo a niveles superiores a los pronósticos existentes.

Mientras tanto, un alto en las exportaciones de GNL conducirá a precios más bajos del gas natural en los Estados Unidos. Además, los precios bajos y negativos del gas natural en algunos centros de los Estados Unidos pueden obligar a algunos productores de petróleo a reducir la producción, lo que hace que los niveles de producción de petróleo sean más bajos de lo esperado.

El segundo problema se refiere a posibles cortes de energía masivos y prolongados debido a las condiciones climáticas u otros factores. La generación privada de energía, que utiliza productos derivados del petróleo, aumenta en tales circunstancias, y esto a su vez podría elevar la demanda de petróleo a niveles superiores a los pronósticos existentes. La evidencia histórica muestra que un aumento en la demanda de petróleo en tales condiciones puede alcanzar los 800.000 b / d.

El tercer problema está relacionado con la posibilidad de una ola de calor severa en verano en el Medio Oriente y África del Norte que podría conducir a un fuerte aumento en la demanda de refrigeración espacial. Las centrales eléctricas en estas regiones generalmente satisfacen este aumento de la demanda mediante el uso de fuel oil y diesel, y en algunos casos petróleo crudo. En este caso, no solo habrá un aumento en la demanda, sino que tal aumento podría venir a expensas de las exportaciones de petróleo, reduciendo así los suministros mundiales mientras que la producción de petróleo está aumentando. Históricamente, tales desarrollos siempre han sido alcistas, y por esta razón, existe la posibilidad de que el tercer trimestre de 2023, en particular, sea alcista más de lo que se esperaba en esta perspectiva.

El cuarto y último problema está relacionado con el crecimiento de la producción de esquisto de Estados Unidos y la calidad del petróleo crudo. Si la mayor parte, o todo el crecimiento proviene de la producción de crudo dulce y condensados, mientras que Irán, Libia y Nigeria aumentan su producción de petróleo de esta misma calidad, el mercado petrolero enfrentará un superávit en este tipo de petróleo crudo. Aunque esto dependerá de cómo reaccionen las refinerías, dicho superávit afectará a los diferenciales de precios, lo que a su vez conducirá a un cambio en los equilibrios del mercado petrolero de una manera diferente de lo que se ha pronosticado.

En conclusión, 2023 puede terminar siendo un año sin incidentes para el mercado petrolero, a diferencia de 2022, que vio desarrollos sin precedentes. Sin embargo, 2023 será el año en que la demanda de petróleo aumente a niveles récord. También estamos vigilando a Estados Unidos y China: el año pasado, vimos a Estados Unidos reducir su SPR mientras China lo estaba construyendo, pero ¿podría 2023 ser el año en que China libere petróleo de su SPR mientras Estados Unidos se enfoca en aumentar sus propias reservas?

Fuente: Anas Alhajji- Energy Outlook Advisors

Foto: delfino-barboza– Unsplash

EN

EN ES

ES EU

EU