Las claves:

- Hay una desconexión entre el inventario de cobre y sus precios. Estos están influidos por el lento crecimiento económico en China y la posible falta de crecimiento en Europa.

- Además, el cobre ruso no está sancionado oficialmente, pero es posible que la auto sanción ya esté interrumpiendo los canales normales para el flujo de metal físico hacia el mercado europeo.

- En el corto plazo, las existencias súper bajas en los tres centros de intercambio seguirán generando volatilidad

Los almacenes de la Bolsa de Metales de Londres (LME, por sus siglas en inglés) recibieron 11.200 toneladas de cobre el martes, la mayor garantía de un solo día desde junio. Las entradas han sumado más de 35.000 toneladas en lo que va de mes, pero se han visto compensadas en gran medida por las salidas. Las existencias principales de 118.000 toneladas aumentaron solo 3.625 toneladas a fines de agosto.

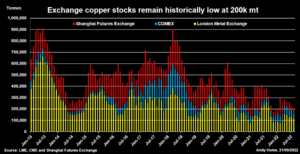

El inventario de la LME sigue siendo muy bajo según cualquier criterio histórico, lo que representa solo dos días de uso global. Pero esto no es solo un fenómeno LME. El inventario registrado tanto en la CME como en la Bolsa de Futuros de Shanghái (ShFE) también es muy bajo y, entre ellas, las tres bolsas tienen solo 200.000 toneladas de metal.

La óptica alcista de las acciones no encaja bien con el humor bajista del mercado. Actualmente cotizando alrededor de $ 7.715 por tonelada, el cobre a tres meses de la LME ha bajado un 21% a principios de 2022, ya que el mercado se preocupa por el lento crecimiento económico en China y la posible falta de crecimiento en Europa.

La desconexión entre el inventario visible y el precio está generando estrechez de tiempo en las tres bolsas y un renovado interés de los analistas en tratar de calcular las existencias ocultas de cobre.

TODO LO QUE SE PUEDE VER…

El tonelaje registrado con las tres grandes bolsas de cobre totalizó 195.560 toneladas a fines de agosto, un aumento marginal de 5.450 toneladas a principios de enero, pero una disminución de 185.650 toneladas en agosto del año pasado. Ha habido un cambio mínimo en lo que va de mes, el ligero aumento en el inventario de la LME compensado por las continuas extracciones de los depósitos de la CME en los Estados Unidos.

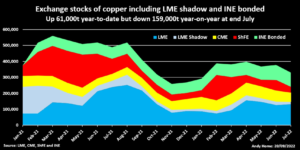

Se puede crear una imagen más amplia de las existencias de cobre al incluir dos series de datos relativamente nuevas.

En febrero de 2020, la LME presentó un informe mensual sobre “existencias en la sombra”, que indica metal almacenado fuera del mercado pero con una referencia contractual explícita a la opción de entrega de la LME.

Hubo cantidades significativas de este tipo de cobre sin autorización en 2020 y principios de 2021. En su punto máximo de 175.000 toneladas en febrero del año pasado, eclipsaron el inventario de cobre registrado en la LME de 74.000 toneladas. Sin embargo, desde entonces se han reducido a solo 17.000 toneladas a fines de julio.

La Bolsa Internacional de Energía de Shanghái (INE) lanzó su contrato internacional de cobre a principios de 2021 y desde entonces ha publicado cifras semanales de existencias en depósitos aduaneros retenidos contra el contrato. Actualmente se sitúan en unas sustanciales 89.000 toneladas y han crecido en 23.500 toneladas desde principios de enero.

Las existencias de bolsa registradas combinadas con la sombra de LME y las existencias de bonos del INE representan el panorama total del inventario de cobre estadísticamente verificable.

Las tenencias combinadas estaban justo por debajo de las 330.000 toneladas a fines de julio, una acumulación de 61.000 toneladas durante los primeros siete meses del año, pero 159.000 toneladas por debajo de lo que eran en julio de 2021, y aún solo equivalente a cinco días de uso global.

…Y LO QUE NO SE PUEDE VER

Obviamente, hay más cobre “allá afuera” en la oscuridad estadística.

Medio millón de toneladas, según los analistas de Citi, que “creen que los rendimientos de conveniencia implícitos en el mercado pueden mostrarnos lo que no podemos ver”. Las curvas de futuros cotizan alrededor de 500.000 toneladas de existencias invisibles fuera de China, estima el banco. (“Metals Weekly”, 16 de septiembre de 2022).

Citi, que espera que el precio del cobre caiga a $6.600 en el primer trimestre del próximo año, argumenta que hay “un amortiguador de inventario adecuado para cerrar la brecha entre ahora y una desaceleración más pronunciada de la demanda a medida que se desarrolla una posible recesión en Europa durante los meses de invierno”.

Sin embargo, hay advertencias importantes para este tipo de cálculo, como reconoce el propio Citi. La curva de futuros de la LME puede estar valorando todo tipo de flujos de cobertura, incluidas las construcciones temporales en las existencias portuarias chilenas, los cambios en las existencias de bonos chinos y los retrasos en el tránsito del metal.

El problema es saber cuánto del stock implícito es accesible en lugar de dirigirse directamente a un fabricante.

Hay dos complicaciones más en la mezcla actual.

El cobre ruso no está sancionado oficialmente, pero es posible que la autosanción ya esté interrumpiendo los canales normales para el flujo de metal físico hacia el mercado europeo.

Mientras tanto, el comerciante chino Maike Group ahora está en conversaciones con empresas estatales después de encontrarse con dificultades financieras. Maike es uno de los principales comerciantes de cobre de China, importa alrededor de un millón de toneladas por año, y el ejercicio de refuerzo financiero puede generar olas en el mercado físico.

También es probable que los eventos de metales rusos y chinos se desarrollen en los márgenes de tiempo de la LME, lo que a su vez afectará el cálculo de la curva de conveniencia.

DISTRIBUIR LA TENSIÓN

Los diferenciales de tiempo también pueden ser un barómetro extremadamente volátil, particularmente cuando hay poca cobertura de existencias en contratos físicamente entregables.

La prima de la LME para efectivo sobre entrega en tres meses se disparó a $ 150 por tonelada la semana pasada y todavía cotiza alrededor de $ 55 a pesar de las fuertes entregas de cobre en garantía del martes.

La curva de CME también está siendo sacudida por un mini apretón, el diferencial de septiembre a diciembre se disparó a más de 5,4 centavos por libra la semana pasada y la última vez se negoció a 4,4 centavos, equivalente a $ 97 por tonelada.

El inventario de CME, concentrado en Salt Lake City, Tucson y Nueva Orleans, ha estado cayendo de manera constante desde junio y ahora ha bajado un 31% con respecto al comienzo del año a 41,471 toneladas.

Las existencias registradas en la ShFE son aún más bajas en 35.865 toneladas, lo que ha llevado a un fuerte retroceso en la curva de Shanghái hasta el contrato de abril de 2023. El pensamiento bajista actual es que habrá mucho metal a medida que Europa caiga en recesión y China luche por escapar de las trabas de los bloqueos continuos y el hundimiento del sector inmobiliario.

Sin embargo, hasta entonces, las existencias súper bajas en los tres centros de intercambio seguirán generando volatilidad en los diferenciales hasta el momento en que lo que está “allá afuera”, por mucho que sea, se mueva a algún lugar donde se pueda contar.

Fuente: Thomson Reuters

EN

EN ES

ES EU

EU