Las claves:

- ¿Se enfrenta la industria de los semiconductores a una quiebra inminente? Ahora hay mucha incertidumbre.

- Explicamos por qué los semiconductores históricamente han sido cíclicos.

- Un potente impulso proporcionará un viento de cola a largo plazo para los semiconductores, pero el corto plazo es más difícil de predecir.

- Los inversores están preocupados por el aumento del gasto de capital de las fundiciones.

- Creemos que los ciclos de quiebra pueden ser inferiores ahora que en el pasado debido al crecimiento exponencial de la generación de datos.

Están sucediendo muchas cosas en este momento en el espacio de los semiconductores. Existe incertidumbre sobre una posible caída del ciclo de los semiconductores.

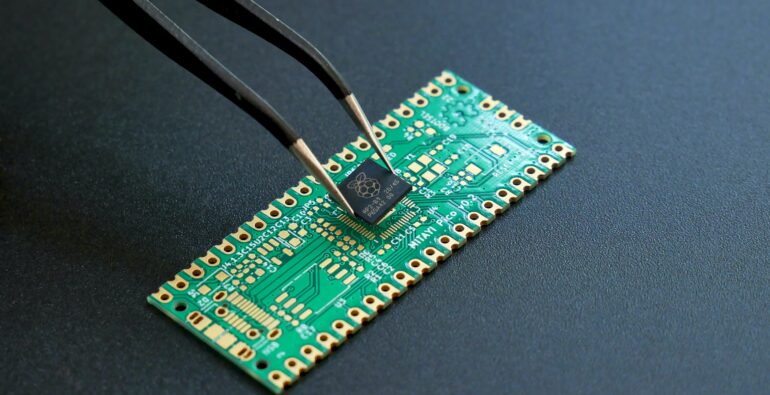

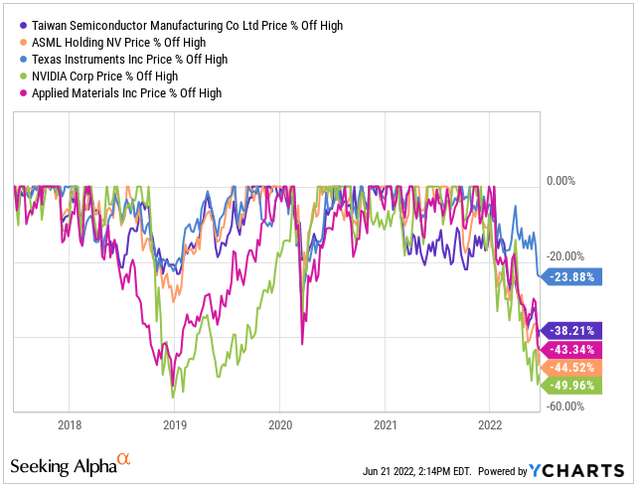

Los seres humanos tienen una necesidad innata de tratar de predecir exactamente cuándo ocurrirá un evento, y aquí también vemos esta necesidad. Históricamente, las ventas de semiconductores han sido cíclicas, al igual que los precios de las acciones de las empresas de semiconductores. Muchos inversores ya predicen que el próximo ciclo está a la vuelta de la esquina, y los precios de las acciones comienzan a reflejarlo:

YGráficos

Pero… ¿por qué los semiconductores han sido históricamente cíclicos?

La naturaleza cíclica de los semiconductores.

La industria de los semiconductores tiene un historial de exceso de suministro, lo que resulta directamente de los altos costos incurridos en la fabricación de chips y el tiempo que lleva construir nueva capacidad.

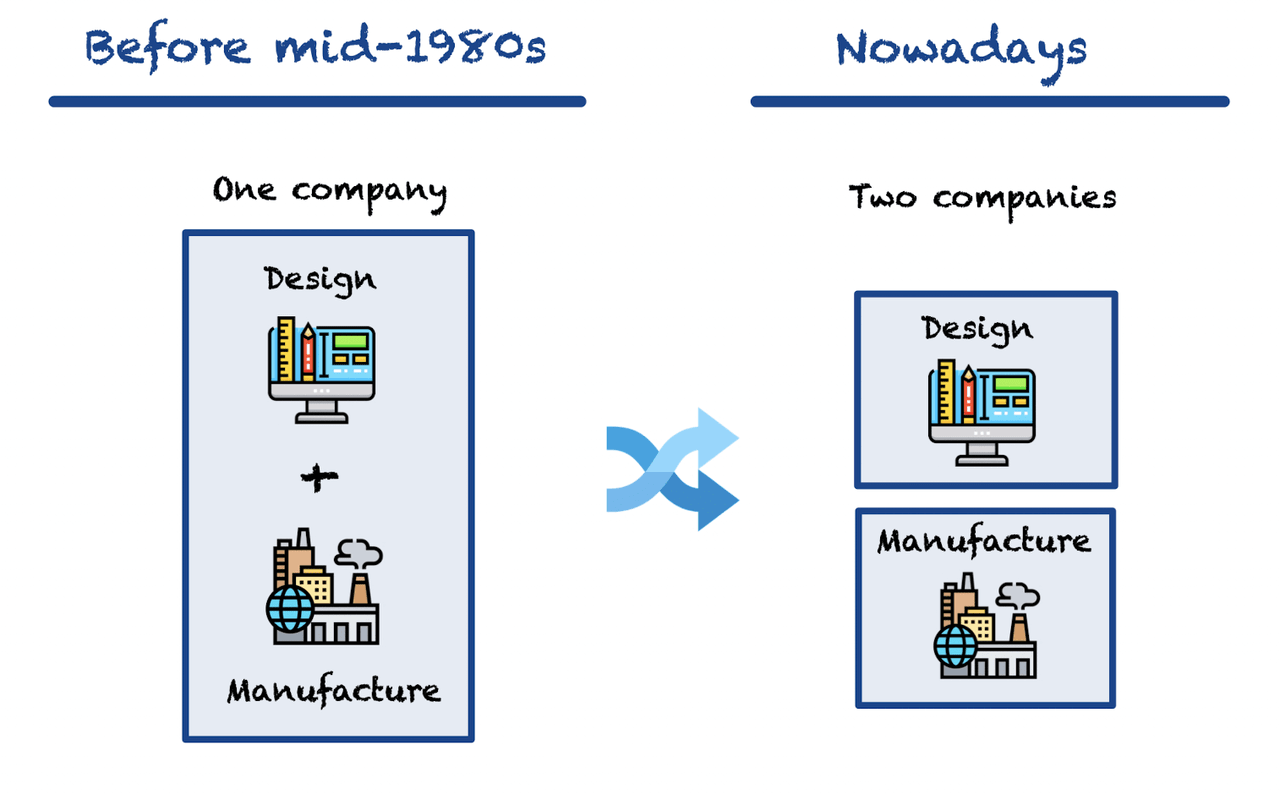

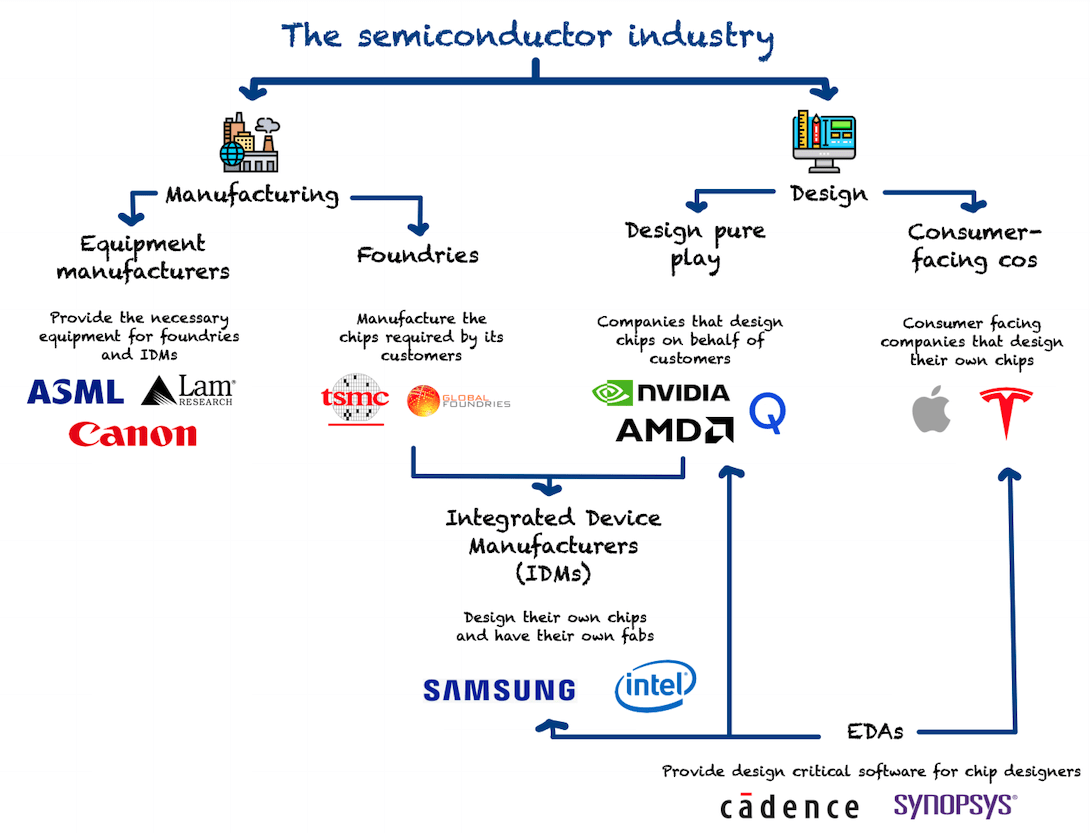

El primer cambio de la industria para mitigar estos problemas fue separar el diseño de la fabricación, lo que convirtió a los IDM (fabricantes de dispositivos integrados) en una especie rara:

Fabricado por Best Anchor Stocks.

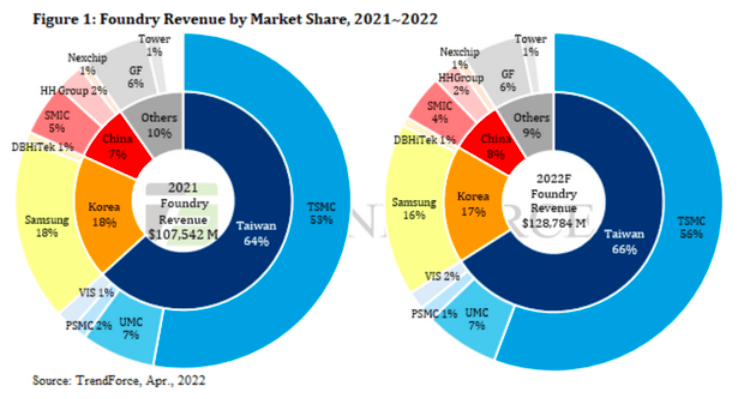

Las empresas que se especializaron en la fabricación se conocen como “fundiciones”, y posteriormente se concentraron para poder disfrutar de economías de escala y así reducir el costo por unidad. El primer cambio (la separación del diseño y la fabricación) ocurrió alrededor de la década de 1980, y la concentración ha sido un camino progresivo hasta donde estamos hoy, con un puñado de fundiciones que son responsables de la mayoría de la fabricación de chips:

TrendForce

Incluso después de esta concentración de la industria, operar una fundición de manera rentable es un desafío. La ley de Moore establece que la cantidad de transistores que caben en un chip se duplica cada dos años, mientras que el precio se reduce aproximadamente a la mitad. Por eso la tecnología es deflacionaria por naturaleza. Esta continua reducción de precios obliga a las fundiciones a funcionar al máximo de su capacidad para cubrir los costos. No hay ningún incentivo para funcionar a menos de la capacidad total porque la mayoría de los gastos incurridos en una fábrica (equipo, tierra, mano de obra…) son costos “fijos”, por lo que más producción significa menos costo por unidad y, por lo tanto, mayores márgenes. En pocas palabras, se incurrirá en la mayoría de los costos de funcionamiento de una fábrica independientemente de la utilización de la fábrica, por lo que tiene sentido ejecutar una alta utilización.

El problema surge cuando esta capacidad máxima no es suficiente para satisfacer la demanda. Cuando esto sucede, las fundiciones comienzan a planificar expansiones de capacidad, lo cual es lógico considerando que el objetivo de cualquier negocio es crecer.

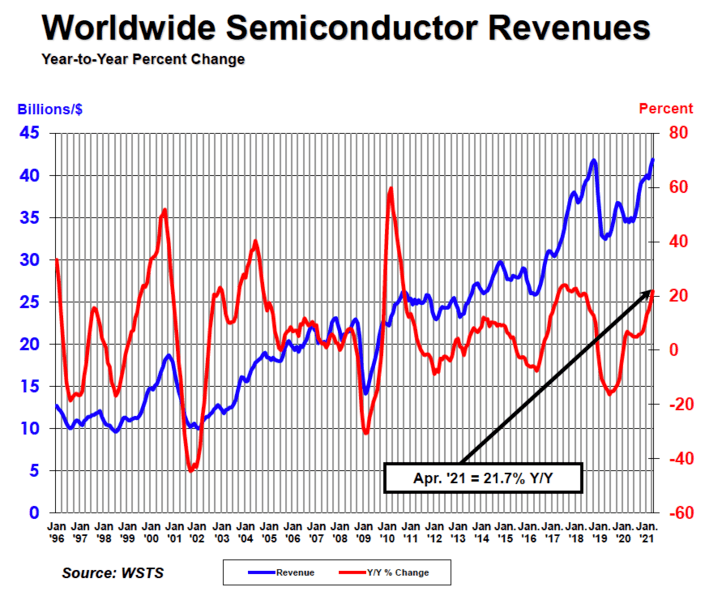

Sin embargo, hay una trampa. Desarrollar esta capacidad lleva tiempo. Construir una nueva fábrica, llenarla con el equipo necesario y contratar a las personas adecuadas puede llevar hasta dos años. Durante estos dos años, el panorama de la demanda podría cambiar, creando nuevamente un desequilibrio entre la oferta y la demanda. Esta vez, no es bueno para las fundiciones porque se quedan con capacidad que no necesitan. A pesar de este exceso de capacidad, las fundiciones normalmente continúan operando con una utilización “alta” para reducir los costos fijos por unidad, lo que hace que los precios colapsen. Las tasas de utilización también pueden bajar, pero no tanto como el precio. El resultado final se ilustra en el siguiente gráfico:

WSTS

Como puede ver, a pesar de los flujos y reflujos de las ventas de semiconductores, el crecimiento de los ingresos a largo plazo ha sido fuerte, con ventas multiplicándose por un factor de 4 desde 2001. A medida que el mundo desarrollado continúa digitalizándose y el mundo emergente se sube al tren de la digitalización , no vemos ninguna razón por la que la tendencia a largo plazo cambie en el futuro.

¿Continuará la ciclicidad?

La pregunta del millón es si los semiconductores seguirán siendo cíclicos en el futuro.

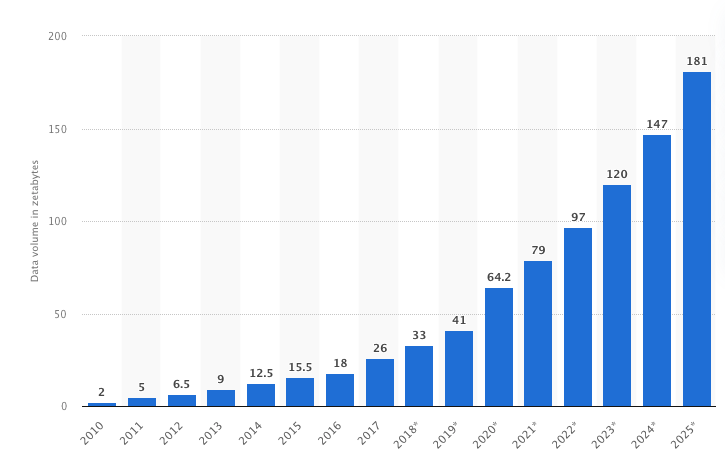

Tenemos razones para creer que la ciclicidad podría ser más moderada o que los ciclos podrían ser más cortos en el futuro. A medida que una mayor parte del mundo se conecta a Internet, se generan diariamente cantidades cada vez mayores de datos, lo que crea expectativas exponenciales para la generación de datos. Este gráfico muestra las proyecciones de volumen de datos en zettabytes, que es aproximadamente 1 billón de gigabytes.

estatista

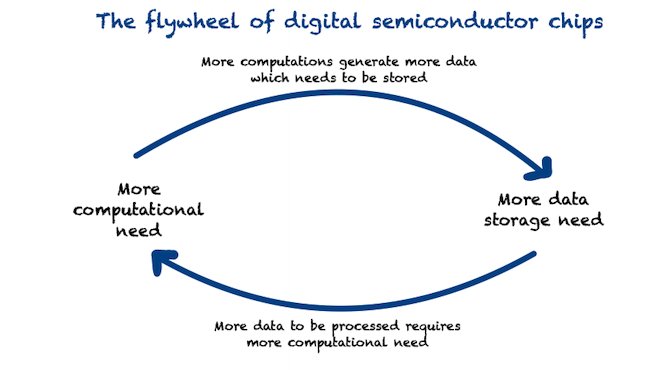

Más datos significan más demanda de chips de memoria, pero también significan más demanda de chips lógicos, ya que estos datos requieren más poder de cómputo. Más poder computacional también produce más datos, lo que impulsa un volante de dos caras en la industria de los semiconductores:

Fabricado por Best Anchor Stocks.

Estamos bastante seguros de que esto impulsará el viento de cola secular a largo plazo para los semiconductores, pero no podemos predecir con certeza si la industria sufrirá sus flujos y reflujos históricos. Solo lo sabremos en retrospectiva.

¿Por qué los inversores están preocupados en este momento?

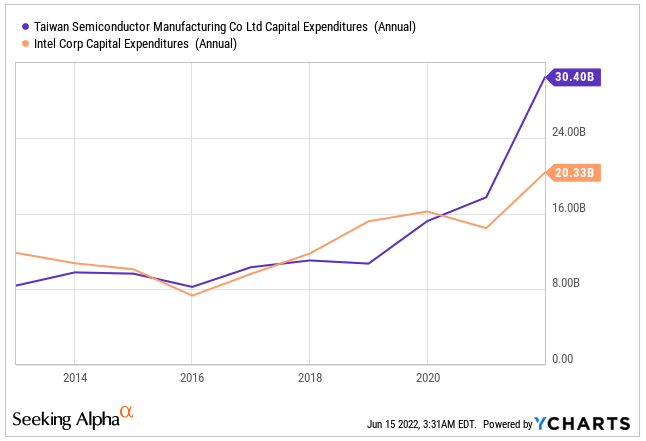

Los inversionistas están preocupados porque varias fundiciones han aumentado el gasto de capital para desarrollar capacidad adicional en medio de la actual escasez de chips en el mundo durante casi dos años:

YGráficos

Los expertos y gerentes de algunas de las empresas más importantes de la industria piensan que la escasez de chips durará hasta bien entrado 2023 y podría extenderse hasta 2024, lo que indica que la demanda actualmente es muy fuerte. Sin embargo, muchos de estos planes de expansión terminarán una vez que supuestamente termine la escasez de chips, lo que podría crear un exceso de capacidad y la temida caída de los semiconductores.

TSMC (Taiwan Semiconductor Manufacturing Company Limited, la fundición de chips más grande del mundo), anunció recientemente que además de los $40 mil millones en CapEx que gastará en 2022, planea gastar $44 mil millones en CapEx en 2023. Intel y Samsung también están ampliando agresivamente la oferta, con la ayuda de programas gubernamentales que tienen como objetivo incentivar la fabricación nacional. No sabemos si los gobiernos de todo el mundo tendrán éxito con su empresa “doméstica” (no creemos que sea fácil), pero los subsidios sin duda aumentarán la capacidad en la industria.

¿Qué partes de la industria podría afectar más una caída de semiconductores?

Hace algunos meses, compartimos el siguiente gráfico explicativo de los componentes de la industria de los semiconductores:

La industria de los semiconductores (Hecho por el autor)

Entonces, la pregunta es: ¿qué secciones de la industria de los semiconductores se verían más afectadas por una quiebra? Podemos dar una respuesta muy precisa: depende. Podríamos decir que la fabricación podría verse bastante afectada por una quiebra, y esto evidentemente sería cierto, pero hay algunas empresas como ASML Holding que creemos que ofrecen más protección contra una quiebra dentro de ese grupo específico. Lo mismo podría aplicarse a otras partes de la industria, simplemente no podemos poner a todas las empresas en el mismo análisis.

Sin embargo, como regla general, la exposición a la electrónica personal coloca a las empresas en una posición más difícil que la exposición a la demanda empresarial. Los ciclos en electrónica personal son más cortos que los ciclos de inversión en la industria.

Conclusión

Históricamente, la industria de los semiconductores ha sido cíclica. Si bien no sabemos qué sucederá en el futuro, creemos que hay razones para creer que los ciclos podrían ser más moderados en el futuro a medida que la capacidad alcance la demanda. Incluso si los ciclos continuaran, la tendencia a largo plazo parece ser favorable para los semiconductores.

Fuente: Seeking Alpha

Foto de Vishnu Mohanan en Unsplash

EN

EN ES

ES EU

EU