La clave:

- Con la reunión de la OPEP el petróleo se ha desplomado a $73.

- Sin embargo, realmente no creemos que la venta masiva de petróleo haya estado relacionada con la OPEP tanto como con las últimas revisiones de la EIA y las pobres impresiones macro, incluyendo las cifras del PIB de EE.UU. muy por debajo de las expectativas.

Resultados de la reunión de la OPEP

Fuente: Nayla Razzouk, Bloomberg

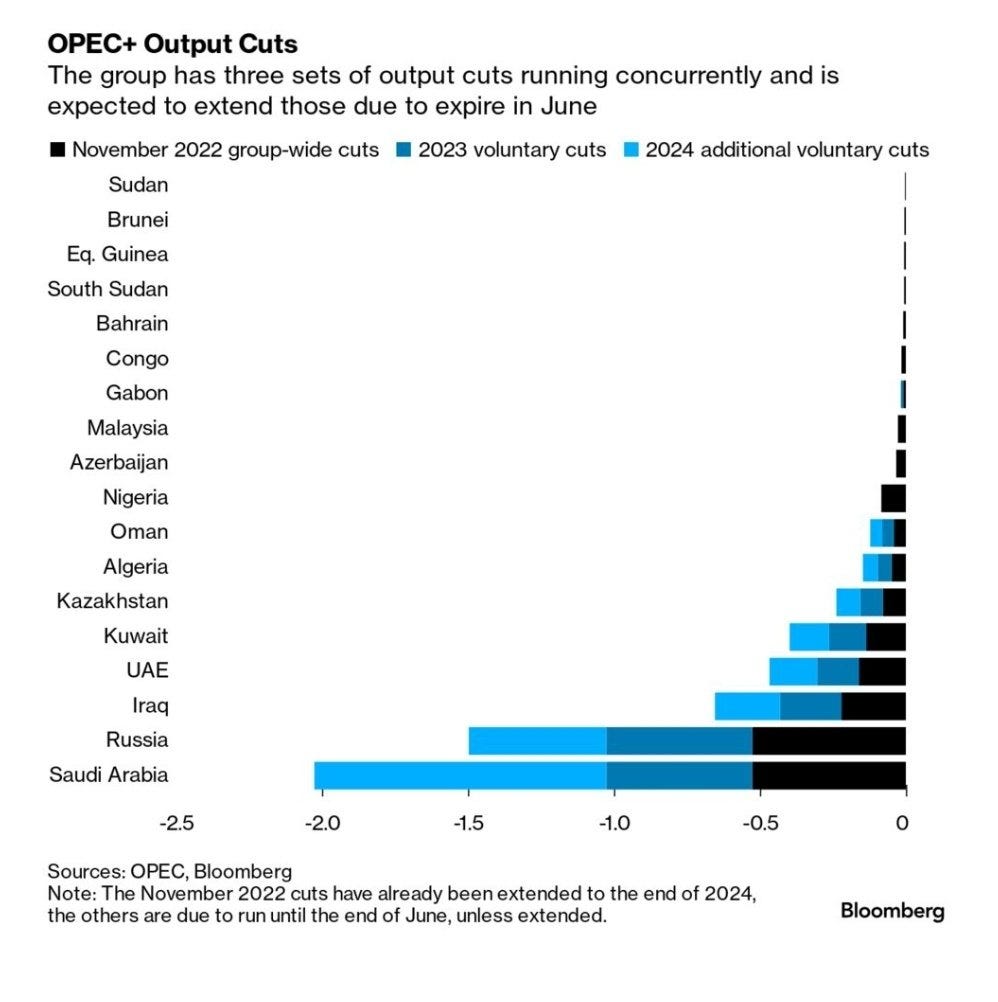

En realidad, no creo que la reunión de la OPEP haya sido el motor de las ventas masivas de crudo, aunque tal vez podrían haber advertido de lo inevitable dada la debilidad de la demanda en Estados Unidos y China. El resultado más bajista de la reunión de la OPEP fue la entrega anticipada de crudo a los mercados y la autorización a los Emiratos Árabes Unidos para aumentar su producción en 300.000 barriles diarios hasta 2025. Aunque esto es más bajista que alcista, también era inevitable, ya que se había convertido en un tema polémico dentro del cártel durante años.

En general, el grupo de la OPEP dejó bastante claro que el recorte o no del petróleo podría modificarse en cualquier momento, dependiendo de las condiciones del mercado. Así pues, no debería haber motivos para que se produjeran ventas masivas a corto plazo en el mercado del petróleo, dado que no se ha añadido crudo al mercado de forma inmediata ni hay garantías de que vaya a hacerlo más adelante este año.

También es importante recordar que Irán sigue aumentando su producción y Rusia no está reduciendo la suya, por lo que la parte «más» de la OPEP es muda. La mayoría de los miembros más pequeños están ahí simplemente para tomar el té, ya que son insignificantes. De modo que los recortes se reducen a los saudíes, que se lo toman a pecho mientras todos los demás aumentan su producción a su costa.

El petróleo se enfrenta a problemas mayores que los de la OPEP

Fuente: John Kemp, Reuters

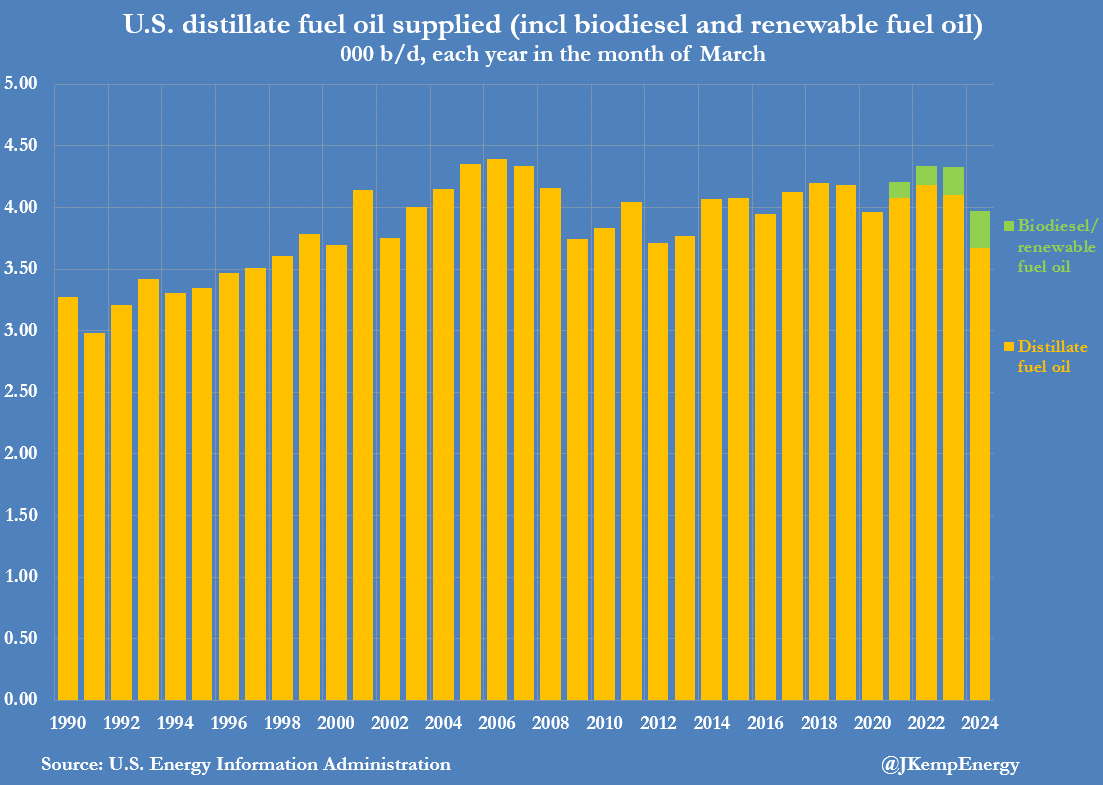

La semana pasada se informó de una revisión masiva a la baja de la demanda de productos refinados en EE.UU., de unos 400.000 barriles diarios, lo que es mucho. Lo que más me llamó la atención fue el enorme desplome de la demanda de gasóleo, que habría alcanzado su nivel más bajo en 26 años. La última vez que la demanda de gasóleo se desplomó de esta manera fue durante la crisis de Covid y antes de eso fue la Gran Crisis Financiera, un acontecimiento para los mercados de gasóleo que duró varios años antes de la recuperación de la demanda.

Obviamente, la debilidad de la demanda de gasóleo no nos sorprende, ya que hemos sido macro bajistas durante algún tiempo y hemos observado que múltiples empresas de transporte e industriales han informado de ralentizaciones significativas. Era sólo cuestión de tiempo que esta debilidad se manifestara en las fases posteriores y en los productos refinados.

Un área de mayor preocupación puede ser la gasolina, ya que empresas de consumo discrecional como Target están registrando importantes ralentizaciones y son incapaces de seguir repercutiendo los costes. Si esta debilidad repercute en los consumidores que guardan las llaves en casa, los mercados del petróleo se verán aún más afectados, ya que la demanda de gasolina en EE.UU. representa el 10% de la demanda mundial de petróleo.

La demanda china de productos refinados se enfrenta a una desaceleración

Se dice que China tiene almacenados alrededor de 1.000 millones de barriles de diversos tipos de petróleo

La demanda china es más importante que nunca para los mercados del petróleo y su influencia en los mercados energéticos nunca ha sido tan fuerte. Especialmente ante las sanciones impuestas a Rusia e Irán, algo que a los defensores del petróleo les gusta equiparar como «alcista», pero que en realidad es bajista, ya que esos países, que son grandes fuentes de suministro, han estado vendiendo a China e India con descuentos, presionando los puntos de referencia mundiales del crudo.

Durante el fin de semana, Clyde Russell de Reuters, que realiza una excelente cobertura de la energía china, publicó un informe en el que afirmaba que los aumentos de la demanda año tras año parecían estar en mínimos de varias décadas, con un aumento de tan solo 100.000 barriles al día a partir de 2023, mientras que la OPEP fijó originalmente el crecimiento de la demanda asiática en la friolera de 2,2 millones de barriles.

Mientras que la India ha sido un punto brillante para el crecimiento de la demanda del mercado energético, China sigue siendo similar. Peor aún para China. Mientras tanto, el jefe de comercio de Vitol en Asia informó de que los productos refinados chinos se están acumulando a un ritmo excepcionalmente rápido y siguen siendo altos. China tiene la capacidad de frenar las importaciones de crudo si los precios suben demasiado o los márgenes de las fases posteriores son demasiado débiles, algo que supone una amenaza para los alcistas del petróleo a corto plazo.

Debilidad de la economía estadounidense, la desaceleración parece cobrar fuerza

Fuente: KKGB (Twitter)

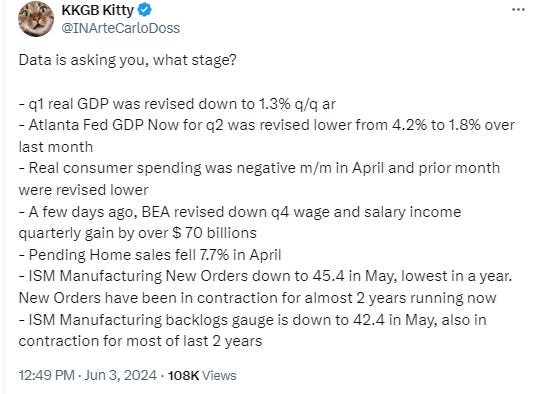

Justo la semana pasada, cuando casi todo el mundo esperaba subidas durante más tiempo y empezábamos a leer artículos sobre cómo la economía estadounidense podría capear fácilmente los altos rendimientos o incluso contemplar más subidas de tipos, las cosas empezaron a torcerse.

La primera fue que el PIB se situó muy por debajo de las expectativas, mientras que ahora estamos viendo cómo las previsiones del PIB del segundo trimestre se desploman hasta el 1, desde el 4% estimado por la Reserva Federal de Atlanta la semana pasada.

Si las revisiones del PIB se producen de esta manera, debemos esperar una probabilidad similar en las cifras de empleo, que siempre parecen bastante estáticas, y en otros indicadores macroeconómicos estadounidenses.

Los datos del ISM muestran que el empleo y los nuevos pedidos están muy contraídos, mientras que el PMI de Chicago se situó la semana pasada en el nivel 3, muy por debajo del nivel 5 que indicaría expansión. Parece claro que los componentes de la economía estadounidense se están desvaneciendo rápidamente.

¿Qué ha pasado con la prima de «riesgo geopolítico»?

Como escribimos en varias ocasiones desde el año pasado, incluido el mes pasado, recomendamos que se descartara el denominado riesgo geopolítico de Oriente Medio, ya que no esperábamos que se convirtiera en algo alcista. El mes pasado el presidente iraní y su ministro de Asuntos Exteriores murieron en un aparente accidente de montaña mientras viajaban en helicóptero en medio de una tormenta, y desde entonces no ha habido ni una sola noticia en Twitter. Creemos que es probable que se tratara de un asesinato, ya fuera por parte de Israel-Estados Unidos o de su propio régimen, dadas las aparentes fricciones entre quién será el próximo Gran Ayatolá tras la muerte de Jamenei.

En cualquier caso, los «Houthis» también se han desvanecido de las noticias y el asunto de Hamás, que nunca tuvo realmente una conexión con el petróleo, parece haberse tambaleado también. Los llamamientos al «campus» para sancionar a Israel y la típica indignación europea que ha llevado a pedir la detención de Benjamin Netanyahu, cada vez más impopular en su propio país, son lo más lejos que han llegado las cosas. Realmente, el apetito por la guerra parece bastante bajo.

Creemos que China, como potencia en Oriente Medio, disipa aún más el riesgo, ya que China no quiere ni se beneficia de los altos precios del petróleo y hará lo que pueda para evitarlo y, en nuestra opinión, China puede hacer mucho teniendo en cuenta la debilidad entre Irán y Rusia.

Con Donald Trump a la cabeza de las encuestas en EE.UU., el riesgo entre Rusia y Ucrania también se disipa, ya que se ha manifestado abiertamente en contra de la continuación de la guerra o de la implicación de EE.UU. en ella. Sin la participación de EE.UU., parece poco probable que el gobierno de Ucrania pueda seguir luchando, ya que sus finanzas se agotarían.

En nuestra opinión, aunque el riesgo ya se ha desvanecido en su mayor parte, debería calmar aún más el mercado del petróleo, ya que creemos que la posible administración de Trump trabajará para forzar un alto el fuego y dar paso a algún tipo de acuerdo de paz en lugar de financiar la guerra.

Entonces, ¿hacia dónde creemos que se dirigirá el petróleo a partir de ahora?

En nuestra opinión, creemos que el petróleo en torno a los 80 dólares sigue siendo factible para el segundo semestre. Aunque nuestra tendencia se inclina a la baja en caso de que se produzcan nuevas caídas en los precios de los productos derivados en Estados Unidos, es difícil imaginar que el petróleo se mantenga por debajo de los 70 dólares durante demasiado tiempo y, hasta que los márgenes de refino mejoren junto con la demanda de productos refinados, es difícil que el petróleo supere el nivel de los 80 dólares sin que se produzca algún tipo de interrupción significativa, un riesgo que siempre existe en el sector energético.

Los inventarios de crudo van bien y los de productos refinados aumentan. De hecho, la administración de Biden acaba de anunciar otra compra de 3 millones de barriles hoy, aumentando el SPR en unos 35 millones de barriles desde el fondo, lo que parece implicar que el mercado está sobreabastecido. Con más capacidad fuera de Canadá, que probablemente termine en Estados Unidos, las refinerías estadounidenses tendrán más productos de petróleo pesado para procesar.

En general, creemos que lo más importante es no preocuparse por lo que haga la OPEP, sino vigilar los márgenes de refino tanto en Norteamérica como en Asia.

Fuente: NUGGET CAPITAL PARTNERS

Foto: documerica-x-unsplash

EN

EN ES

ES EU

EU