La clave:

El cobre es el tercer metal más consumido, por detrás del hierro y el aluminio. El cobre, que se encuentra de forma natural en la corteza terrestre, fue el primer metal utilizado por el ser humano, en el siglo VIII a.C.

Tres mil años más tarde, el homo sapiens descubrió cómo fundir el cobre a partir de su mineral y alearlo con estaño para crear el bronce. El bronce sirvió para fabricar herramientas y armas, convirtiéndose en uno de los inventos más importantes de la historia de la civilización.

La Edad del Cobre

Nada ocurre sin cobre; resulta que ni siquiera la propia civilización. El «Calcolítico» (del griego «khalkos» para cobre y «lithos» para piedra) o Edad del Cobre fue un periodo de transición entre la Edad de Piedra y la Edad del Bronce que comenzó alrededor del 5.000 a.C..

Fue en esta época cuando se introdujo el cobre como material que podía transformarse en metal, allanando el camino para el uso posterior del bronce.

El yacimiento arqueológico de Belovode, en la actual Serbia, es el lugar de fundición de cobre más antiguo del mundo, hacia el 5.000 a.C. También se encontró cobre en Oriente Próximo a finales del V milenio antes de Cristo. Más tarde, empezaron a aparecer focos de tecnología del cobre en el norte de Italia y a lo largo de la costa mediterránea.

El cobre se utilizaba para fabricar herramientas, armas, monedas y joyas.

La llegada del metal catapultó a la Gran Bretaña primitiva y a otras sociedades, incluida China, que tiene una larga historia de uso de objetos metálicos, a un capítulo completamente nuevo de la civilización.

Minerales de cobre

Según la Organización de Investigación Científica e Industrial de la Commonwealth (CSIRO), una agencia gubernamental australiana, existen alrededor de 160 minerales que contienen cobre de forma natural. La calcopirita, la bornita, la calcosina y el cobre nativo (una forma no combinada de cobre) son cuatro minerales que suelen extraerse por su contenido en cobre.

La calcopirita es el mineral rico en cobre más abundante.

La azurita es un mineral de carbonato de cobre que se forma en las zonas oxidadas superiores de los yacimientos de cobre. Tiene un color azul celeste intenso. Cuando se expone al aire y al agua, suele mostrar una iridiscencia similar a la del arco iris. Desde la antigüedad se ha utilizado como mineral de cobre, piedra preciosa y pigmento. Miguel Ángel y Leonardo DaVinci llegaron a utilizarla para crear tonos azules en sus cuadros.

La malaquita fue uno de los primeros minerales utilizados para producir cobre metálico. Encontrada a menudo con la azurita, la malaquita es una mezcla de cobre, hierro y oxígeno. Tiene un color verde intenso que no se desvanece con el tiempo ni cuando se expone a la luz. Esto hizo de la malaquita un pigmento popular para la pintura. Los antiguos egipcios la utilizaban para pintar tumbas. A los pintores europeos, sobre todo en los siglos XV y XVI, les encantaba la paleta de verdes que proporcionaba. Los artistas de India, Tíbet, China y Japón la utilizaron en murales, manuscritos, cerámica y lacas.

Usos

A veces conocido como el «Dr. Cobre» por su capacidad para diagnosticar la salud de la economía mundial, el cobre es tan esencial para la sociedad moderna como para las civilizaciones antiguas, si no más.

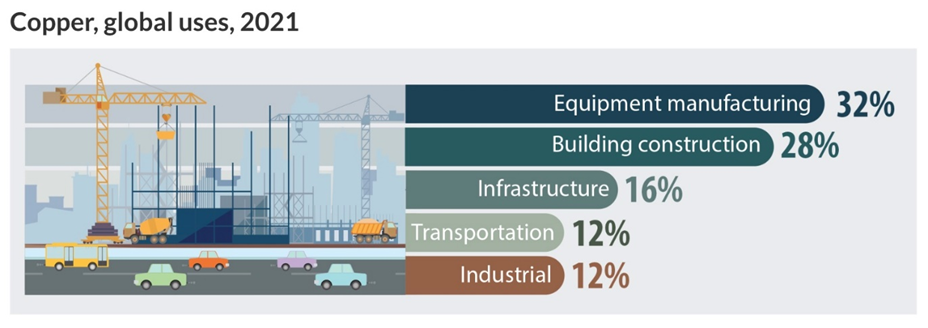

La Asociación para el Desarrollo del Cobre divide sus usos en cuatro categorías: eléctrico, construcción, transporte y otros. El sector eléctrico es, con diferencia, el que más cobre utiliza, con un 65%, seguido de la construcción, con un 25%.

El cobre es útil para aplicaciones eléctricas porque es un excelente conductor de la electricidad. El único metal que tiene mayor conductividad es la plata, pero ésta es cara en comparación.

La conductividad, combinada con la durabilidad, maleabilidad y fiabilidad, lo hacen ideal para el cableado. Sprott señala que la trayectoria del cobre dio un giro histórico en el siglo XIX, cuando su excepcional conductividad eléctrica desencadenó la revolucionaria era de la telegrafía y las lámparas eléctricas incandescentes para iluminar los hogares.

Entre los aparatos eléctricos que utilizan cobre se encuentran los ordenadores, los televisores, las placas de circuitos, los semiconductores, los microondas y los sistemas de rociadores contra incendios.

En telecomunicaciones, el cobre se utiliza en el cableado de redes de área local (LAN), módems y routers. La industria de la construcción no existiría sin cobre; es esencial para el cableado en la construcción residencial y comercial. El metal rojo también se utiliza en sistemas de agua potable y calefacción por su capacidad para resistir el crecimiento de organismos acuáticos y su resistencia a la corrosión por calor.

La industria del transporte depende del cobre para los componentes básicos de aviones, trenes, coches, camiones y barcos. Un avión comercial tiene hasta 190 kilómetros de cableado de cobre, mientras que los trenes de alta velocidad utilizan hasta 10 toneladas de cobre por kilómetro de vía.

Los automóviles utilizan radiadores y enfriadores de aceite de cobre y latón desde los años setenta. Otras aplicaciones más recientes son la navegación a bordo, los sistemas antibloqueo de frenos, los asientos calefactados, los cables de desempañado incrustados en las ventanillas, los conductos hidráulicos y el cableado de los mandos de ventanillas y retrovisores.

El cobre es un mineral esencial para nuestras infraestructuras, incluidos los más de 11 millones de kilómetros de cables eléctricos que alimentan hogares, empresas e industrias sólo en Estados Unidos.

Un hogar medio contiene más de 90 kg de cobre.

En 2022, el mercado del cobre tenía un valor de 183.000 millones de dólares, lo que lo convierte en el tercer mercado de metales más valioso, solo por detrás del mineral de hierro y el oro.

Cobre y electrificación

El cobre es el corazón de la economía energética mundial.

Se necesitarán millones de metros de cableado de cobre para reforzar las redes eléctricas del mundo, y cientos de miles de toneladas más para construir parques eólicos y solares. Los vehículos eléctricos utilizan el triple de cobre que los de gasolina. Las energías renovables necesitan cinco veces más cobre que las no renovables.

Según Bloomberg New Energy Finance (NEF), las energías limpias consumen actualmente una cuarta parte de la demanda de cobre, una cifra que se prevé que alcance el 61% en 2040, dada nuestra creciente dependencia de la energía eólica, solar y los vehículos eléctricos. («El cobre: cableado para el futuro» de Sprott, 27 de febrero de 2024)

El cobre ha sido designado mineral crítico por varios países y regiones desarrollados, como Canadá, Estados Unidos, la Unión Europea, China, Japón y la India. El año pasado, en la cumbre sobre el clima COP28 de las Naciones Unidas, 118 gobiernos se comprometieron a triplicar la capacidad mundial de energía renovable para 2030.

El papel del cobre como mineral crítico llevó a su inclusión en más de 30.000 millones de dólares de financiación de la Ley de Reducción de la Inflación de la administración Biden.

El informe de Sprott señala que, aunque es probable que el cobre ocupe un lugar central como metal líder de la electrificación, los suministros de cobre existentes están disminuyendo y las nuevas minas tardan hasta dos décadas en desarrollarse, lo que está creando una carrera para satisfacer la creciente demanda de cobre.

La inversión mundial en la transición energética alcanzó los 1,8 billones de dólares en 2023; ahora supera a las inversiones en combustibles fósiles. Para alcanzar los objetivos de emisiones «netas cero» en 2050, las inversiones deben alcanzar una media de 4,8 billones de dólares de 2024 a 2030 (¡eso son casi 5T$ cada año durante los próximos seis años!). En la década de 2030, la inversión media anual debería acercarse a los 7 billones de dólares.

Sprott señala lo siguiente sobre el cobre que exigen la electrificación y la descarbonización:

Para 2050, se prevé que la red eléctrica mundial tendrá que duplicar su capacidad para satisfacer el aumento del 86% de la demanda de electricidad.

Se espera que el cambio de la producción a fuentes de energía más ecológicas requiera 427 millones de toneladas de cobre en 2050. El año pasado, la industria minera sólo produjo 22 millones de toneladas.

El cambio hacia el cableado subterráneo, que requiere el doble de metal que las líneas aéreas, está intensificando la demanda de cobre.

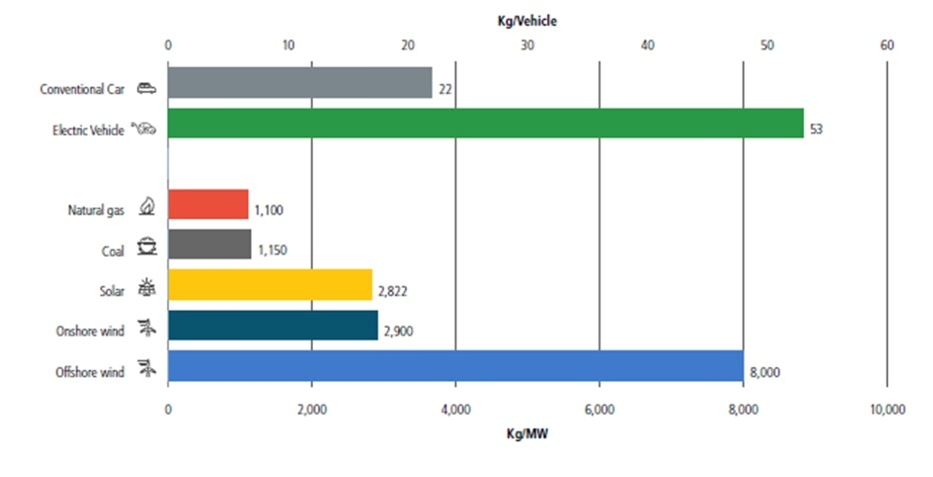

El cobre es esencial en los vehículos eléctricos, ya que se utiliza en motores eléctricos, baterías, inversores, cableado y estaciones de carga. Un VE requiere 53 kilogramos de cobre en motores eléctricos, baterías, inversores, cableado y estaciones de carga, unas 2,4 veces más de lo que utiliza un vehículo de combustión convencional. Este volumen de cableado puede alcanzar hasta un kilómetro y medio de longitud. Aunque se está intentando reducir el consumo de cobre en los vehículos eléctricos, se prevé que la demanda alcance los 2,8 millones de toneladas en 2030.

Las infraestructuras de energías renovables, como la solar y la eólica, necesitan entre 2,5 y 7 veces más cobre que las tecnologías basadas en combustibles fósiles, dependiendo de si las instalaciones eólicas son terrestres o marinas.

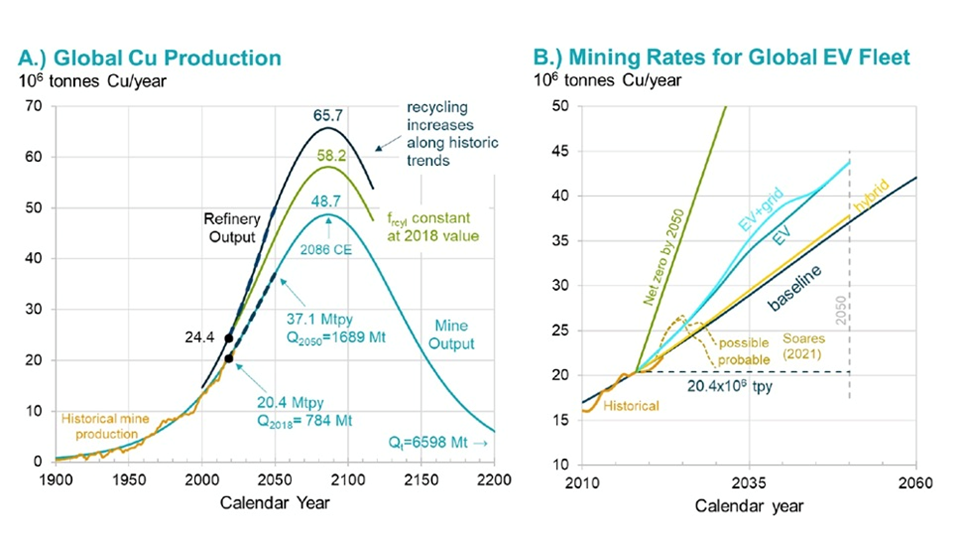

Un nuevo estudio sugiere que la electrificación del parque mundial de vehículos para 2050 requerirá un aumento irrealista de la producción de cobre.

Investigadores de la Universidad de Michigan y la Universidad de Cornell han descubierto que el cobre no puede extraerse con la rapidez suficiente para seguir el ritmo de las actuales directrices de la política estadounidense de transición de la energía y el transporte alimentados por combustibles fósiles a los vehículos eléctricos y las energías renovables.

Por ejemplo, la Ley de Reducción de la Inflación exige que el 100% de los coches nuevos sean eléctricos en 2035.

«En el artículo demostramos que las empresas mineras no pueden producir la cantidad de cobre necesaria», afirma Adam Simon, coautor del artículo, publicado por el Foro Internacional de la Energía (IEF).

¿Hasta qué punto es imposible?

Según los investigadores, entre 2018 y 2050 el mundo necesitará extraer un 115% más de cobre del que se ha extraído en toda la historia de la humanidad hasta 2018. Esto cubriría nuestras necesidades actuales de cobre y ayudaría al mundo en desarrollo sin tener en cuenta la transición a la energía verde.

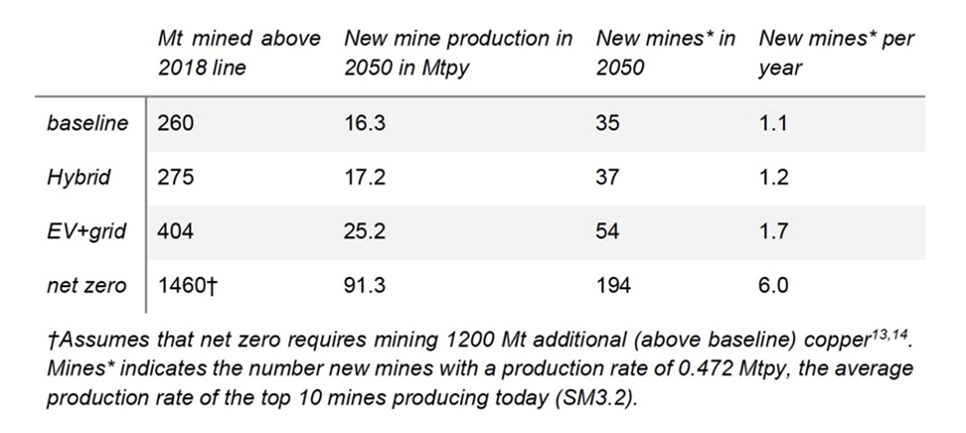

Para electrificar el parque automovilístico mundial es necesario poner en producción un 55% más de nuevas minas. De aquí a 2050 habría que construir entre 35 y 195 nuevas grandes minas de cobre, a un ritmo de hasta seis minas al año. En entornos muy regulados, como Estados Unidos y Canadá, construir una mina desde cero puede llevar hasta 20 años.

El escenario de referencia (sin transición a la energía verde) supone una cifra más realista, pero aún difícil, de 35 nuevas minas de cobre, es decir, una al año a partir de 2018.

En lugar de electrificar por completo el parque automovilístico estadounidense, Simon sugiere centrarse en la fabricación de vehículos híbridos, que requieren mucho menos cobre que los eléctricos: 29 kg frente a 60 kg.

Según el estudio, seguir este camino no exigiría grandes mejoras en la red eléctrica y tendría casi el mismo impacto en la reducción de las emisiones de CO2. Además, la probabilidad de encontrar el cobre necesario para fabricar híbridos es mucho mayor que para los vehículos eléctricos.

¿Cuál es la última conclusión del informe?

Hay suficientes recursos de cobre en el planeta; la preocupación es si estos recursos pueden extraerse con la suficiente rapidez para apoyar el desarrollo global de referencia, y luego ir más allá hacia la electrificación de los vehículos y la energía verde.

El escenario de referencia prevé que en 2050 se extraigan 1.690 millones de toneladas de cobre, lo que representa aproximadamente una cuarta parte (26%) de los 6.600 millones de toneladas de recursos totales de cobre.

Si se profundizara en el subsuelo, los recursos aumentarían a 89.000 millones de toneladas, y 241.000 millones podrían recuperarse del fondo marino.

Las nuevas minas de cobre que entraron en funcionamiento entre 2019 y 2022 tardaron un promedio de 23 años en pasar del descubrimiento a la producción, según el estudio.

Mercado del cobre

Demanda

Por el lado de la demanda, las redes eléctricas necesitan actualizarse, y los gobiernos se están embarcando en inversiones en infraestructuras a gran escala que son intensivas en cobre.

Además de las aplicaciones habituales en el cableado y la fontanería de la construcción, el transporte, la transmisión de energía y las comunicaciones, ahora se añade la demanda de cobre en vehículos eléctricos, paneles solares, turbinas eólicas y almacenamiento de energía.

La electrificación de los sistemas de transporte público, el 5G y la IA están demandando cobre adicional.

Según Nikkei Asia, los precios se están viendo impulsados por la necesidad de más centros de datos para apoyar el desarrollo de la inteligencia artificial, todo lo cual requerirá cobre.

El último motor de la demanda de cobre procede de Ucrania, donde la guerra con Rusia está consumiendo toneladas de casquillos de bala fabricados con latón, una aleación de cobre y zinc.

Según la Agencia Europea de Defensa, un proyectil de artillería de 155 mm de la OTAN contiene medio kilo de cobre, y las fuerzas ucranianas disparan hasta 7.000 al día.

Suministro

Puede que el cobre se haya desplomado recientemente debido a los problemas en China, pero el déficit estructural de la oferta es real y mantiene los precios elevados.

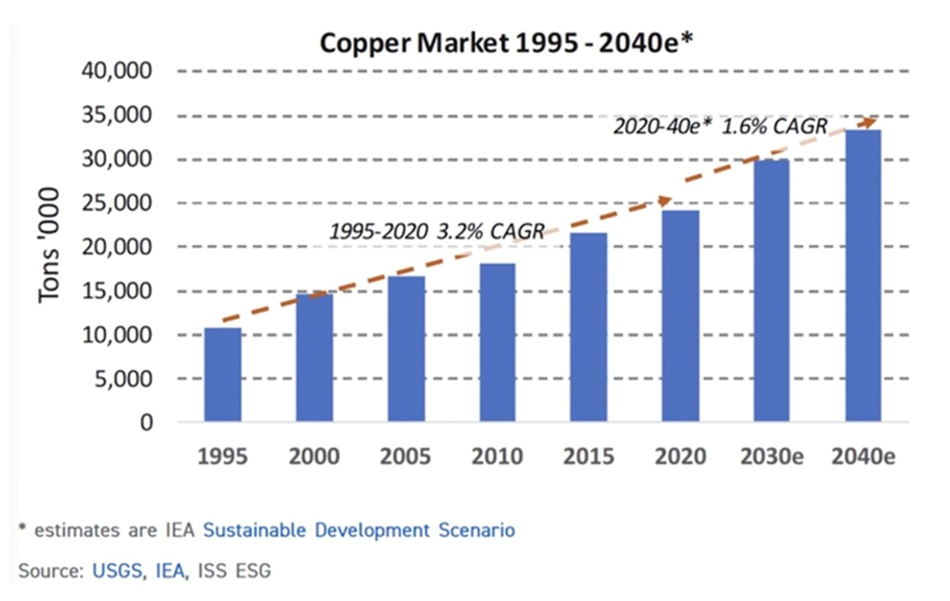

Benchmark Mineral Intelligence (BMI) prevé que el consumo mundial de cobre aumente un 3,5% hasta los 28 millones de toneladas en 2024, y que la demanda pase de 27 millones de toneladas en 2023 a 38 millones de toneladas en 2032, con un crecimiento medio anual del 3,9%.

Sin embargo, el Servicio Geológico de EE.UU. informa de que la oferta de las minas de cobre en 2023 ascendía sólo a 22 millones de toneladas. Si la oferta de cobre no crece este año, nos enfrentamos a un déficit de 6 millones de toneladas.

Las empresas mineras están viendo cómo sus reservas disminuyen a medida que se quedan sin mineral. La empresa de inversión en materias primas Goehring & Rozencwajg afirma que la industria «se está acercando a los límites inferiores de las leyes de corte y las ampliaciones de yacimientos ya no son una solución viable». Si esto es cierto, nos estamos acercando rápidamente al punto en que las reservas no pueden crecer en absoluto».

En efecto, las leyes más bajas significan que hay que mover y procesar millones de toneladas más de roca para obtener la misma cantidad de cobre.

La semana pasada, el vicepresidente del banco de inversión estadounidense Stifel Financial, Cole McGill, presentó datos que corroboran los de Goehring & Rozencwajg, al afirmar que «si se observan las leyes de las 20 principales minas de cobre desde 2000, han tendido a la baja en torno a un 15-20%, y si se excluyen algunos de los proyectos africanos de mayor ley, la tendencia es aún más baja».

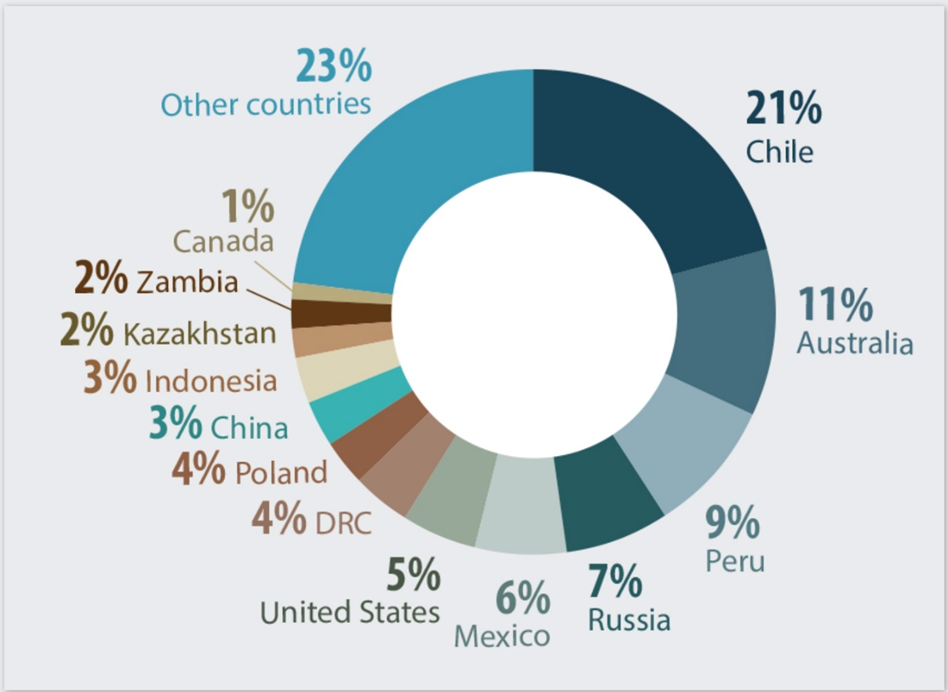

Sprott coincide en que Chile y Perú, los principales países productores de cobre, se enfrentan a huelgas y protestas laborales, agravadas por el descenso de la ley del mineral. Rusia, que ocupa el séptimo lugar en la producción de cobre, se enfrenta a un descenso previsto debido a la guerra en curso en Ucrania. A pesar de los esfuerzos de los mineros por aumentar la producción, muchos analistas prevén un mayor desequilibrio de la oferta.

Los principales mineros del cobre no están haciendo mucho por paliar el problema. Los proyectos de alta calidad son cada vez más escasos y faltan nuevos descubrimientos importantes. El plazo medio desde el descubrimiento hasta la producción es de 16,5 años.

Para satisfacer el aumento de la demanda de cobre, las grandes empresas se centran en prolongar la vida útil y la productividad de las minas existentes en lugar de llevar a cabo la exploración y el desarrollo de nuevos proyectos (greenfield), más caros y arriesgados.

E&MJ Engineering afirmaba en sus perspectivas de producción de cobre hasta 2050: «Es probable que continúe la tendencia a la disminución de la ley de los yacimientos y el desarrollo continuo de la búsqueda de operaciones existentes para explotar yacimientos de menor ley, a falta de descubrir proyectos de alta ley.

El descenso de la ley del mineral se traduce en un aumento de los costes de explotación, debido principalmente a la cantidad y profundidad del material que es necesario extraer y procesar para obtener la misma cantidad de producto de cobre. No es de extrañar que tanto la intensidad de las emisiones de GEI como la intensidad energética aumenten a medida que disminuye la ley del mineral. Hay un punto de inflexión, en el que por debajo de una ley de mineral de alrededor del 0,5% de cobre, la intensidad de ambas métricas aumenta bruscamente».

Dado que muchas minas se están acercando rápidamente a leyes similares, si no las están alcanzando ya, se trata de un problema acuciante. En sus perspectivas de materias primas para el ejercicio 2020, BHP, el tercer productor mundial de cobre, estimó que el descenso de la ley podría eliminar unos 2 millones de toneladas métricas al año (tm/año) de suministro de cobre refinado para 2030, y que el agotamiento de los recursos podría eliminar entre 1,5 y 2,25 millones de tm/año adicionales para esa fecha».

Además de los problemas técnicos, como el descenso de la ley o el deterioro de la calidad del mineral, también existe la presión sobre la oferta derivada del creciente nacionalismo de los recursos.

Según Sprott, el capital para la exploración y desarrollo de minas de cobre alcanzó un máximo de 26.130 millones de dólares en 2013. Desde entonces, se ha reducido casi a la mitad y sigue siendo bajo, con sólo 14.420 millones gastados en 2022.

McGill dijo a Bloomberg que entre 2009 y 2016, la oferta de cobre creció a una CAGR del 3,5-4%. Desde 2016, cuando el precio del cobre tocó fondo en torno a 2-2,20 $/lb, la CAGR es de alrededor del 1%.

Sin nuevas inversiones de capital, Commodities Research Unit (CRU) predice que la producción mundial de cobre caerá por debajo de 12 millones de toneladas en 2034, lo que llevará a un déficit de suministro de más de 15 millones de toneladas. Se espera que más de 200 minas de cobre se queden sin mineral antes de 2035, y no hay suficientes minas nuevas en proyecto para ocupar su lugar.

El año pasado, el gobierno de Panamá ordenó a First Quantum Minerals (TSX:FM) cerrar su operación Cobre Panamá, eliminando casi 350.000 toneladas del suministro mundial.

Una huelga en otra gran mina de cobre, Las Bambas (Perú), paralizó temporalmente los envíos.

Anglo American, especialista en cobre, dice que está reduciendo la producción en unas 200.000 toneladas, debido al descenso de la ley de la cabeza y a problemas logísticos en su mina de Los Bronces. Se espera que la producción de Los Bronces caiga en casi un tercio de los niveles históricos medios el próximo año, ya que la minera detiene una planta de procesamiento para su mantenimiento, dijo Reuters.

La producción de cobre de Chile se ha visto mermada por una larga sequía en el árido norte del país. La producción de la minera estatal Codelco para 2023 fue la más baja en 25 años.

Los cuatro megaproyectos de Codelco han sufrido retrasos de años, sobrecostes multimillonarios, accidentes y problemas operativos, y no han logrado el aumento de producción prometido, según las proyecciones de la propia empresa.

También preocupa Zambia, el segundo mayor productor de cobre de África, donde la sequía ha reducido el nivel de las presas, creando una crisis energética que amenaza la expansión del cobre prevista en el país.

Ivanhoe Mines (TSX:IVN) registró un descenso del 6,5% en la producción de la mina de cobre más reciente del mundo, Kamoa-Kakula, en la RDC.

El Congo superó el año pasado a Perú como segundo productor mundial de cobre, pero el suministro se ve amenazado por el conflicto armado.

Según Voice of America

Al menos 70 personas, entre ellas nueve soldados y la esposa de un soldado, murieron cuando hombres armados atacaron una aldea en el oeste de la República Democrática del Congo, según informaron las autoridades locales, a medida que se intensifica la violencia entre dos comunidades rivales…

El ejército también se esfuerza por contener la violencia en la parte oriental del país, desgarrada por los combates de décadas de duración entre las fuerzas gubernamentales y más de 120 grupos armados que buscan una parte del oro y otros recursos de la región.

La violencia en la zona oriental del país se ha agravado en los últimos meses debido a la lucha de las fuerzas de seguridad contra las milicias. A principios de este mes, un ataque de las milicias a una mina de oro en el noreste del Congo causó la muerte de seis mineros chinos y dos soldados congoleños.

La Organización Mundial de la Salud advierte de que millones de personas en la RDC se enfrentan a una crisis sanitaria y humanitaria (VOA, 13 de julio de 2024)

Mientras el gobierno recauda miles de millones en ingresos procedentes de nuevas explotaciones mineras, como la de Ivanhoe en Kamoa-Kakula, prevemos que la lucha por las rentas de los recursos podría desembocar en luchas internas sobre quién controla el gobierno. ¿Cuánto tiempo pasará antes de que el cobre, el cobalto, los diamantes y el oro congoleños sean calificados de «minerales de sangre»?

El déficit de oferta de cobre previsto -más de 15 millones de toneladas para 2034- fue el tema central del Simposio Rule celebrado en Florida a principios de este mes. Robert Friedland, magnate minero y fundador de Ivanhoe Mines, afirmó que los precios actuales del cobre «son lamentablemente insuficientes» para apoyar el desarrollo de nuevos proyectos.

«Vemos venir una crisis en los mercados físicos y la necesidad de precios mucho más altos para permitir que la mayoría de los proyectos de cobre que están en desarrollo tengan una oración de entrada», dijo Friedland a través de The Northern Miner. . El precio de incentivo para construir nuevas minas es de 11.000 $/t.

Se necesitan precios más altos para contrarrestar la creciente inflación de los costes de construcción de nuevas minas, incluso en jurisdicciones más baratas como Chile y Perú.

Friedland presentó una estadística sorprendente: la humanidad deberá extraer más cobre en los próximos 20 años que en toda su historia para satisfacer la creciente demanda mundial derivada de la transición energética.

Calculó que la economía mundial necesita encontrar cinco o seis nuevos proyectos del tamaño de Kamoa-Kakula al año para mantener una tasa de crecimiento del producto interior bruto del 3% durante las dos próximas décadas.

En los últimos 10 años, el aumento de las reservas de cobre se ha ralentizado drásticamente. S&P Global estima que los nuevos descubrimientos alcanzaron una media anual de casi 50 millones de toneladas entre 1990 y 2010. Desde entonces, los nuevos descubrimientos se han reducido en un 80% a sólo 8 millones de toneladas al año.

En realidad, la industria sólo tiene tres formas de obtener este metal adicional. En primer lugar, puede aumentar la producción de las minas existentes, lo que a menudo implica «ir bajo tierra», excavando bajo el pozo a cielo abierto existente para acceder a más mineral. A veces es necesario ampliar el concentrador existente o construir uno nuevo.

En segundo lugar, pueden ampliar sus minas lateralmente, buscando recursos que no formaban parte del plan minero inicial por ser menos accesibles o poco rentables.

En tercer lugar, pueden explorar nuevos yacimientos, ya sea internamente o trabajando con empresas mineras junior, que tienen la experiencia en exploración necesaria para llevar un yacimiento hasta el punto en que pueda venderse a una gran empresa.

Obviamente, la tercera opción, conocida como exploración «greenfield», es más difícil, costosa y conlleva mayores riesgos que las opciones primera y segunda, denominadas exploración «brownfield».

Precios

Crux Investor señala que los precios del cobre han subido considerablemente, y que las grandes empresas, como BHP, han adquirido activos de cobre mediante fusiones y adquisiciones en lugar de construir nuevas minas. Algunos ejemplos son la compra de Oz Minerals por BHP y la de Newcrest por Newmont.

A pesar de que el mercado reconoce el papel del cobre en la economía futura y de la creciente escasez de oferta, Crux Investor afirma que los análisis muestran que los precios del cobre siguen estando por debajo de su media a largo plazo ajustada a la inflación, lo que sugiere que hay margen para una mayor revalorización.

Aunque los analistas de BMO Capital Markets y Citigroup creen que los precios actuales del cobre pueden subir más allá de los 4,54 $/lb debido a la escasez de suministro de las fundiciones chinas y a las inversiones en la red en China, afirman que los mineros del cobre necesitan un aumento sostenido de los precios para tomar decisiones de inversión.

La minería del cobre es un negocio extremadamente intensivo en capital por dos razones.

En primer lugar, la minería requiere un gran desembolso inicial de capital de construcción, denominado capex: los costes asociados al desarrollo y la construcción de minas a cielo abierto y subterráneas. A menudo hay otras infraestructuras construidas por la empresa, como carreteras, ferrocarriles, puentes, centrales eléctricas y puertos marítimos para facilitar la extracción y el transporte del mineral y el concentrado. En segundo lugar, hay un opex, o gastos operativos, en continuo aumento. Se trata de los costes cotidianos de explotación: neumáticos, salarios, combustible, gastos de campamento de los empleados, etc.

La intensidad media de capital para una nueva mina de cobre en 2000 era de entre 4.000 y 5.000 dólares para construir la capacidad, la infraestructura, para producir una tonelada de cobre. En 2012, la intensidad de capital era de 10.000 dólares/t, de media, para nuevos proyectos. Hoy, construir una nueva mina de cobre puede costar hasta 44.000 dólares por tonelada de producción.

Los costes de inversión están aumentando porque:

La disminución de la ley del mineral de cobre implica una escala relativa mucho mayor de las operaciones de extracción y molienda necesarias.

Una proporción cada vez mayor de proyectos mineros se sitúa en zonas remotas de economías en desarrollo, donde las infraestructuras existentes son escasas o inexistentes.

Muchos de los insumos necesarios para la construcción de minas son cada vez más caros, a medida que la inflación general, la más alta de los últimos 40 años, se infiltra en la industria. Esto incluye dos de los costes más elevados, los salarios y el gasóleo, utilizado para hacer funcionar los equipos mineros.

¿Cuál es la conclusión?

Cada vez es más costoso poner en marcha y explotar nuevas minas de cobre.

Además, los inversores exigen un mayor rendimiento de la inversión que antes, cuando había más apetito por el riesgo.

Citigroup es optimista respecto al cobre, y los analistas del banco predicen que los precios podrían superar los 10.000 dólares la tonelada (4,53 dólares la libra) este año debido al apoyo político de China.

Mining.com informa de que se espera que Pekín introduzca nuevos estímulos para mejorar su infraestructura de energías renovables en la tercera reunión del Pleno a mediados de julio:

Se espera que estas medidas adicionales, dirigidas específicamente a la propiedad nacional y las inversiones en la red, apoyen los precios del cobre en el corto plazo, dijeron los analistas de Citi en una nota.

Conclusión

El cobre presenta una oportunidad atractiva para los inversores. El informe de Sprott señala que es probable que los precios del cobre y las mineras se beneficien de la creciente brecha entre la oferta y la demanda. También afirma que la importancia estratégica del cobre ha impulsado importantes fusiones y adquisiciones en 2023, con BHP y Rio Tinto adquiriendo productores de cobre a primas significativas. Los fabricantes de automóviles, preocupados por garantizar el suministro futuro, están invirtiendo directamente en empresas mineras.

Pero las mineras de cobre que compran otras mineras de cobre no hacen nada para aliviar la escasez de suministro. Sólo transfiere una reserva de cobre a otra. Las grandes empresas han invertido poco en exploración y desarrollo de cobre, prefiriendo las fusiones y adquisiciones al gasto y el riesgo de encontrar nuevos yacimientos de cobre.

Las empresas junior de exploración de cobre ofrecen a los inversores la posibilidad de descubrir nuevos yacimientos que podrían contribuir a reducir la escasez de oferta. Estos descubrimientos ofrecen la posibilidad de obtener rendimientos superiores, aunque obviamente con un mayor riesgo.

La renta variable del cobre se ha comportado peor que el precio del cobre, lo que representa una oportunidad potencial de recuperación.

Se espera que el extraordinario crecimiento de la demanda, en un contexto de oferta limitada, agrave el déficit estructural hasta el final de la década. Se necesitarán precios del cobre más altos para incentivar la nueva oferta. (Crux Investor)

Fuente: Richard Mills- Mining

Foto: ra-dragon-unsplash

EU

EU ES

ES EN

EN