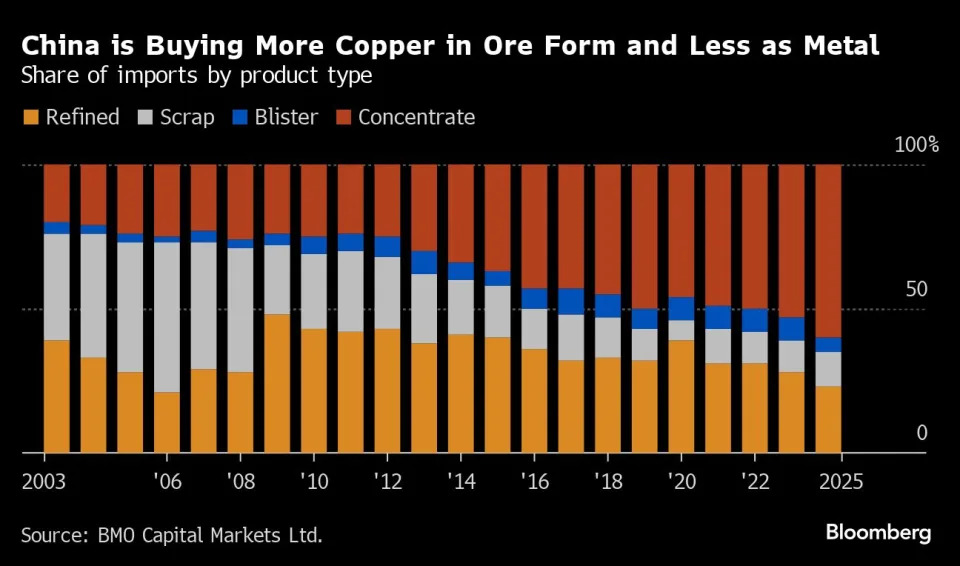

El rápido aumento de la capacidad aporta una nueva dinámica a un mercado que durante 20 años ha sido impulsado en gran parte por cuánto están dispuestos a pagar los compradores en China. El país seguirá importando cantidades crecientes de cobre, pero más como mineral que como metal refinado.

El cobre ha sido etiquetado como la materia prima más importante en la era de la descarbonización por su uso en todo, desde vehículos eléctricos hasta turbinas eólicas y redes eléctricas enormemente ampliadas. El auge de la demanda china de tecnologías verdes ha sido un punto brillante para un mercado mundial de metales que de otro modo estaría asediado en 2023.

«Al igual que todos los países, China ve una necesidad estratégica de cobre, particularmente ahora con el crecimiento de las aplicaciones de energía verde, y China, al igual que otros países, quiere garantizar la autosuficiencia», dijo Craig Lang, analista principal de la firma de investigación CRU Group. China representará alrededor del 45% de la producción mundial de cobre refinado este año, según CRU.

La construcción de la fundición será un tema de conversación clave para cientos de ejecutivos de la industria del cobre que acudirán esta semana al centro de materias primas de China, Shanghái, para la Semana del Cobre en Asia. Las mineras y las fundiciones negociarán contratos anuales clave de suministro de mineral, y los asistentes tomarán la temperatura más reciente de la demanda china.

A pesar del costo financiero de la pandemia y la crisis inmobiliaria de China, el consumo de metales de la nación ha sido relativamente fuerte en 2023. Eso probablemente ha ayudado al cobre a evitar una caída del mercado aún más profunda, con precios solo ligeramente más bajos que en esta época del año pasado.

CRU prevé que la demanda de cobre en China crezca un 5% este año, mientras que Goldman Sachs Group Inc. nombró al cobre como una de sus principales opciones de materias primas para el próximo año en un «sólido entorno de demanda verde», especialmente en la potencia asiática.

«Esperamos encontrar a los jugadores chinos un poco menos cautelosos de lo que se temía hace dos meses», escribió Colin Hamilton, director gerente de investigación de materias primas de BMO Capital Markets Ltd., en una nota antes de la reunión de Shanghái.

Mismo camino

La expansión de la capacidad de fundición se hace eco de la historia de otras industrias metalúrgicas de China. Hasta 2006, el país era un importador neto de acero, por ejemplo. Pero una ola de nueva capacidad finalmente condujo a una avalancha de exportaciones, perjudicando a las siderúrgicas internacionales y alimentando las tensiones comerciales globales en la era anterior a Trump.

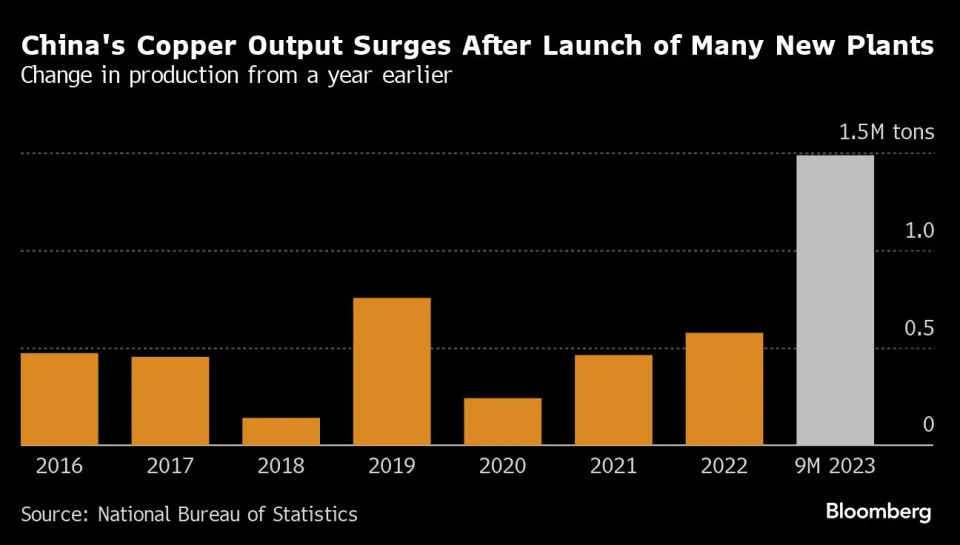

La capacidad de fundición de cobre de China aumentará otro 45% para 2027, lo que representa el 61% de las nuevas plantas esperadas en todo el mundo en ese período, según Carlos Risopatron, director de economía del Grupo Internacional de Estudio del Cobre.

Simon Hunt, un veterano de 50 años de la industria del cobre que ahora dirige su propia consultora, estima que China podría convertirse en exportador neto de cobre para 2025 o 2026 a medida que la producción aumente. Esa no es una opinión consensuada, pero la viabilidad de las exportaciones es un tema de discusión en la industria.

En cualquier caso, las fundiciones de cobre de China podrían aumentar la presión sobre sus pares globales en los próximos años a medida que «pagan» para obtener la materia prima que necesitan, dijo Hunt. El cierre de las fundiciones más antiguas en el resto del mundo podría ser el resultado.

Importador neto

Por ahora, la rápida expansión de la capacidad de fundición de cobre está desencadenando una carrera para asegurar el concentrado de cobre para alimentar a las fundiciones, con negociaciones de contratos anuales que se llevan a cabo esta semana en el contexto de un mercado cada vez más ajustado para la materia prima.

El tratamiento cobra que las mineras pagan a las fundiciones para que procesen las gotas de mineral cuando el concentrado es escaso. Es probable que esa dinámica se refleje en una caída de las tarifas para el próximo año a 84 dólares la tonelada desde 88 dólares, según una estimación del Mercado de Metales de Shanghái.

«La oferta mundial de concentrado de cobre será débil en el primer semestre antes de cambiar a un déficit en el segundo», dijo el analista de Mysteel Meng Wenwen, quien también espera una disminución en las tarifas.

Al mismo tiempo, el aumento de la fundición está haciendo que China dependa menos del cobre metálico importado, lo que genera expectativas de un exceso de oferta de la forma refinada que fija el precio en la Bolsa de Metales de Londres, la referencia mundial.

Eso está causando dolores de cabeza a los proveedores tradicionales de China, como Chile, y ha obligado al mayor productor de cobre del mundo, Codelco, a reducir la prima anual que cobra a los compradores chinos.

Sin duda, China no es la única nación que está construyendo nuevas fundiciones. India, Indonesia y el cinturón de cobre de África también están agregando capacidad. Y China está considerando limitar las expansiones de fundiciones por razones ambientales, aunque es poco probable que las restricciones sean inminentes.

Perspectivas de la demanda

El evento del cobre en Shanghái se produce en un momento de mayor incertidumbre para el crecimiento mundial, con las principales economías aún en riesgo de recesión y los inversores inseguros de si la Reserva Federal ha terminado con las subidas de tipos.

El lunes, el cobre subió desde su cierre más bajo en más de dos semanas, cotizando a 8.053 dólares la tonelada a las 10:28 a.m. hora de Shanghái. Ha bajado alrededor de un 3,8% este año.

Aunque los analistas del cobre esperan en general una expansión ligeramente más lenta de la demanda china el próximo año, es probable que China supere al resto del mundo a medida que Pekín continúe impulsando la economía. Los analistas de Citigroup Inc., incluido Wenyu Yao, dijeron que una China estable debería «dar cierto apoyo al consumo y los precios de las materias primas» el próximo año.

«Hay riesgos, como el aumento de la producción de metales, pero las preocupaciones sobre la demanda se centrarán más en el resto del mundo», dijo Jiang Hang, jefe de operaciones de Yonggang Resources Co. en Shanghái. «Para China, no hay demasiadas preocupaciones».

Fuente: Bloomberg

Foto: ra-dragon- Unsplash

ES

ES EN

EN EU

EU