Claves:

- A medida que el mundo se aleja de los combustibles fósiles y adopta los vehículos eólicos, solares y eléctricos, el cobre tendrá una gran demanda

- Cuando el crecimiento económico se acelere, tal vez hacia la segunda mitad de 2023 o principios de 2024, los precios del cobre podrían subir, y bastante.

- Los alcistas creen que los precios podrían subir hasta $ 15,000 por tonelada para 2025; o triplicar el precio promedio de 25 años de alrededor de $ 5,000 por tonelada.

El mundo está obsesionado con el petróleo y el gas natural. En el mundo de los metales, el litio y el cobalto, utilizados para baterías, se llevan la mayor parte de la conversación. El cobre está recibiendo mucha menos atención. El metal fue el primero que la humanidad utilizó, probablemente ya en el año 8.000 a.C., para fabricar herramientas primitivas. Milenios después, sigue siendo uno de los mejores conductores de electricidad, solo superado por la plata, que es mucho más cara. Eso hace que el metal rojo sea un engranaje crítico en la transición energética.

Y es por eso que Robert Friedland, un legendario inconformista de la industria y copresidente de Ivanhoe Mines Ltd. de Canadá, dice que después de años de falta de inversión ahora es “la venganza de los mineros”.

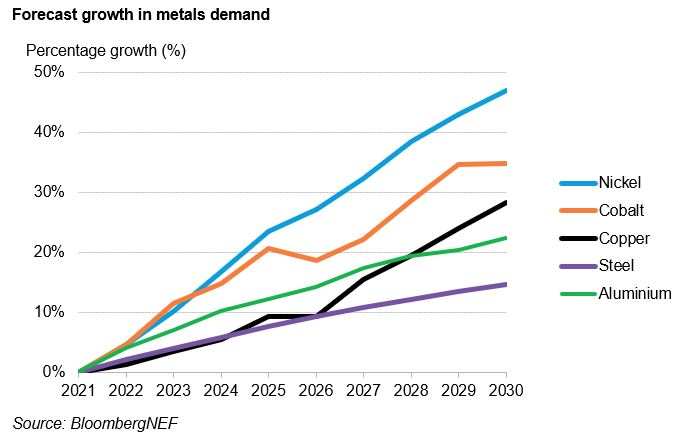

A medida que el mundo se aleja de los combustibles fósiles y adopta los vehículos eólicos, solares y eléctricos, el cobre tendrá una gran demanda. De todas las fuentes de electricidad, la energía eólica es, con mucho, la más intensiva en cobre, seguida de los paneles solares. Según la Agencia Internacional de Energía, una turbina eólica marina requiere alrededor de 8 toneladas métricas de cobre por megavatio. Una central eléctrica de gas requiere menos de 2 toneladas por megavatio. El automóvil promedio, alimentado por gasolina o diesel, usa aproximadamente 25 kilogramos de cobre; Un coche eléctrico necesita más del doble de esa cantidad.

En el pasado, el precio del cobre solía subir y bajar con el ciclo económico, lo que le valió el apodo de “Dr. Copper”, como si tuviera un doctorado en economía. Los precios más altos significaron un fuerte crecimiento económico; Los precios más bajos indicaban que una recesión estaba en el horizonte. Ya no. El deseo de alejarse del carbono le ha dado al metal un sesgo alcista natural. Incluso de cara a la recesión, los precios del cobre son altos.

El metal está cambiando de manos a más de $ 8,000 por tonelada, muy por encima de su promedio de 10 años de $ 6,750. En los últimos dos meses, a medida que las oscuras nubes económicas se acumulaban sobre los Estados Unidos, Europa y China, los precios del cobre han aumentado en casi un 10%. Si no fuera por la desaceleración, los precios del cobre serían mucho más altos. Eso también significa que cuando el crecimiento económico se acelere, tal vez hacia la segunda mitad de 2023 o principios de 2024, los precios del cobre podrían subir, y bastante.

¿Cuánto? Los precios del cobre establecieron un récord de $ 10,845 por tonelada a principios de este año, ya que el mercado temía la pérdida de suministro ruso después de que Moscú invadiera Ucrania. Los alcistas creen que los precios podrían subir hasta $ 15,000 por tonelada para 2025; o triplicar el precio promedio de 25 años de alrededor de $ 5,000 por tonelada.

Puede sonar extravagante, pero todos los demás grandes mercados alcistas de cobre han demostrado que la parte superior del mercado era mucho más alta de lo que muchos creían. El próximo mercado alcista del cobre probablemente será similar. A diferencia de los metales de la batería como el litio, el níquel y el cobalto, que están a merced de las mejoras en la química de la batería, el cobre enfrenta menos vientos en contra. Los ingenieros pueden reducir el uso de cobre en turbinas eólicas y paneles solares, pero el papel del metal en el cableado eléctrico es en gran medida insustituible. Más uso de electricidad significa más cobre.

Los alcistas del cobre, y los ejecutivos mineros, han hablado de un mercado caliente, pero pocos habían puesto su dinero donde estaban sus bocas. Hasta ahora. BHP Group Ltd., la compañía minera más grande del mundo, La semana pasada se embarcó en su mayor adquisición en más de una década, ofreciendo casi $ 6.5 mil millones para la mineraaustraliana de cobre OZ Minerals Ltd., o aproximadamente una prima del 49% sobre el precio de las acciones antes de que se rumoreara por primera vez el acuerdo.

Puede ser el primero de una serie de acuerdos en la industria del cobre. No habrá gangas. Freeport McMoran Inc., una gigantesca minera de cobre, cotiza a más de 13 veces sus ganancias, en comparación con siete veces para BHP. First Quantum Ltd., otra minera de cobre, cotiza a casi 12 veces, y su rival Antofagasta Plc cotiza a 18 veces. La mayoría de los objetivos de adquisición presentan problemas adicionales, desde grandes participaciones controladas por familias hasta operaciones en países difíciles. O ambas cosas.

Pero en un mundo corto de cobre, están entre las pocas oportunidades para aprovechar un potencial mercado alcista a largo plazo. La oportunidad puede llegar a principios de 2023: si Estados Unidos sigue a Europa hacia la recesión, justo cuando la economía china todavía está de capa caída, los precios del cobre pueden caer lo suficiente como para hacer atractivas las grandes fusiones y adquisiciones. Sin embargo, gastar miles de millones en medio de una recesión requiere coraje. Antes de que cualquier ejecutivo minero pueda beneficiarse de la venganza de la que habla Friedland, necesitarían nervios de acero o cobre.

Complementando esta información:

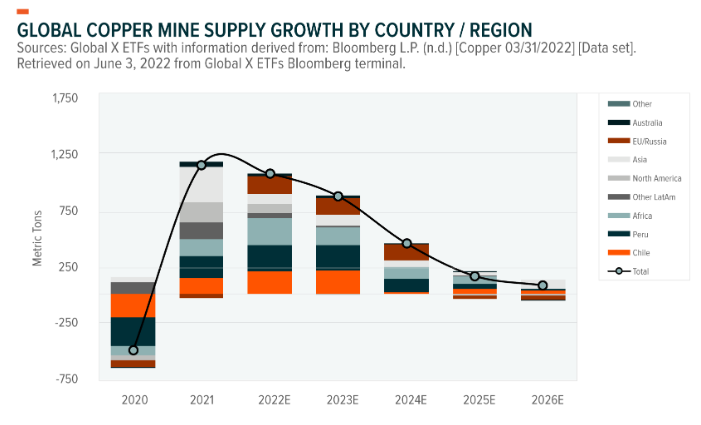

Señal de aviso del CEO de Glencore: hay un déficit de cobre. No es un tema menor viendo que su importancia futura -como la de otros metales estratégicos- no hará más que aumentar por su peso en ámbitos como la movilidad sostenible o la electrificación de las economías.

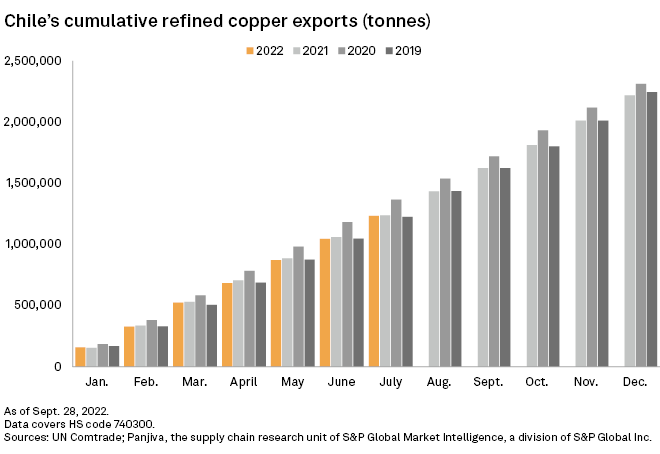

El mayor productor del mundo con casi el 30% de cuota de mercado, Chile , lleva casi dos décadas estancado pese a las ingentes inversiones acometidas. La producción en 2022 va camino de ser la menor en dieciocho años, con el consiguiente impacto en las exportaciones.

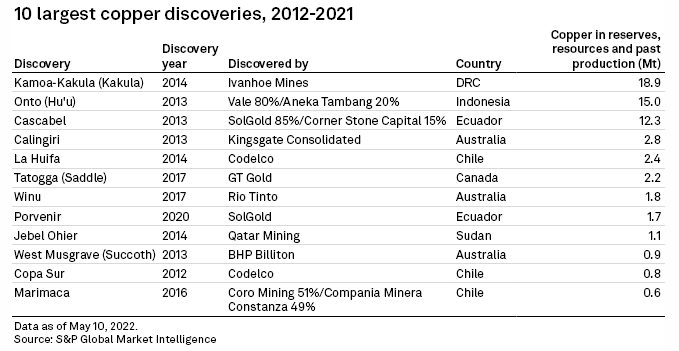

Las perspectivas además no son nada halagüeñas y consolidan una tendencia que lleva ya muchos años a la baja por parte de la oferta disponible. La inversión en exploración no despunta, lo que se traduce en que apenas hay descubrimientos de nuevos yacimientos.

ES

ES EN

EN EU

EU