La clave:

- La demanda pospandémica y los problemas de suministro impulsados por Rusia impulsan las perspectivas del precio del cobre

- Un “superciclo de las materias primas” es un periodo de subidas constantes de los precios que dura más de cinco años y, en algunos casos, décadas. El Banco de Canadá lo define como un “periodo prolongado durante el cual los precios de las materias primas se sitúan muy por encima o por debajo de su tendencia a largo plazo”.

Los superciclos se producen debido al largo desfase entre las señales de los precios de las materias primas y los cambios en la oferta. Aunque cada materia prima es diferente, a continuación se presenta un resumen de un ciclo típico de auge y caída:

A medida que las economías crecen, también lo hace la demanda de materias primas y, finalmente, la demanda supera a la oferta. Esto hace que suban los precios de las materias primas, pero los productores no responden inicialmente a la subida de precios porque no están seguros de que vaya a durar. Como resultado, la diferencia entre la oferta y la demanda sigue aumentando, manteniendo la presión al alza sobre los precios.

Con el tiempo, los precios se vuelven tan atractivos que los productores responden realizando inversiones adicionales para aumentar la oferta, reduciendo la brecha entre la oferta y la demanda. Los precios altos siguen fomentando la inversión hasta que, finalmente, la oferta supera a la demanda, empujando los precios a la baja. Pero incluso cuando los precios caen, la oferta sigue aumentando a medida que las inversiones realizadas durante los años de auge dan sus frutos. La escasez se convierte en superabundancia y las materias primas entran en la parte bajista del ciclo.

A lo largo de la historia ha habido múltiples superciclos de materias primas. El más reciente comenzó en 1996 y alcanzó su punto álgido en 2011, impulsado por la demanda de materias primas derivada de la rápida industrialización que está teniendo lugar en mercados como Brasil, India, Rusia y, especialmente, China.

Podemos hablar de la naturaleza cíclica de las materias primas en general, pero también podemos elegir determinadas materias primas para ver si están en fase alcista o bajista.

Sprott lo hizo recientemente, señalando que está surgiendo un nuevo superciclo del cobre, basado en varias tendencias geopolíticas y de mercado al alza, como la electrificación, las preocupaciones por la seguridad nacional, la política medioambiental, las limitaciones de la oferta y la desglobalización.

Estamos de acuerdo. A continuación exponemos cinco razones por las que estamos entrando en el próximo superciclo del cobre.

Aumento de la demanda

El cobre es uno de los metales más importantes, con un consumo anual de más de 20 millones de toneladas en diversos sectores, como la construcción de edificios (cableado y tuberías), la generación y transmisión de energía y la fabricación de productos electrónicos.

En los últimos años, la transición mundial hacia las energías limpias ha aumentado aún más la necesidad de este metal.

En pocas palabras, la electrificación no es posible sin el cobre, el corazón de la economía energética mundial.

Además de las aplicaciones habituales en el cableado y la fontanería de la construcción, el transporte, la transmisión de energía y las comunicaciones, ahora hay una demanda añadida de cobre en los vehículos eléctricos y los sistemas de energías renovables.

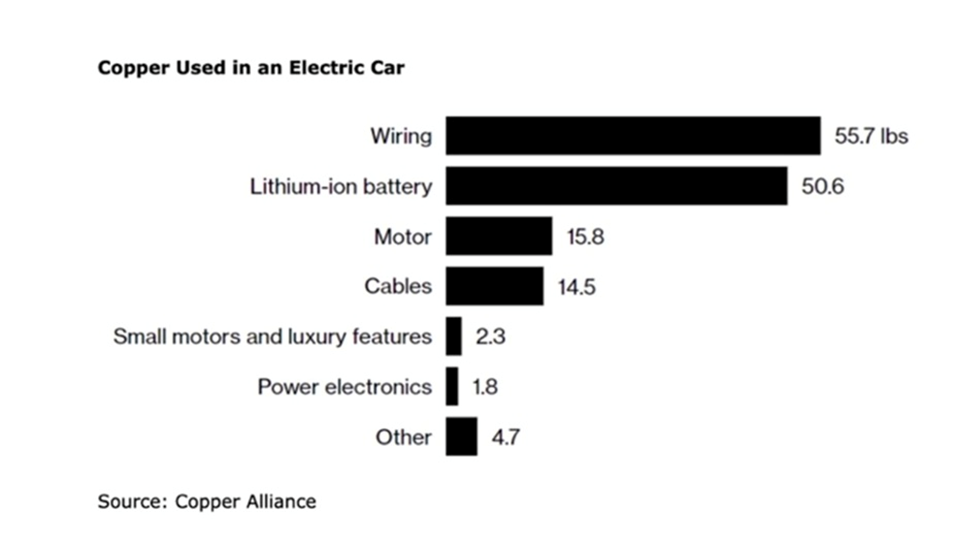

Se necesitarán millones de metros de cableado de cobre para reforzar las redes eléctricas del mundo, y cientos de miles de toneladas más para construir parques eólicos y solares. Los vehículos eléctricos utilizan el triple de cobre que los de gasolina. En un hogar medio hay más de 180 kg de cobre.

La electrificación de los sistemas de transporte público, el 5G y la IA están demandando cobre adicional.

Escasez de suministro

Sin embargo, algunas de las mayores empresas mineras del mundo, firmas de análisis de mercado y bancos, advierten de que para 2025 se producirá un déficit masivo de cobre, que ahora es el metal más crítico del mundo debido a su papel esencial en la economía verde.

Según The Financial Post, el déficit será tan grande que podría frenar el crecimiento mundial, avivar la inflación al aumentar los costes de fabricación y desviar los objetivos climáticos mundiales.

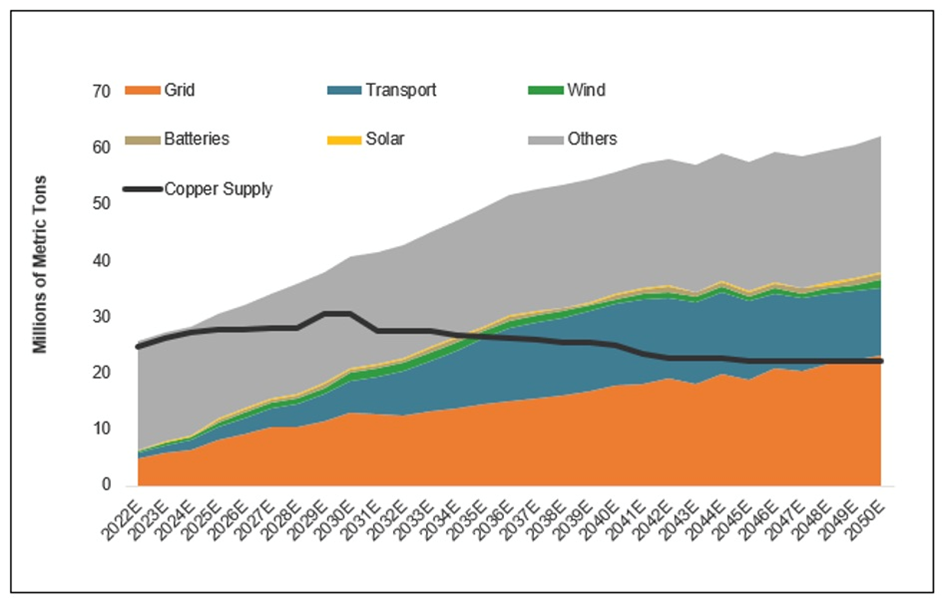

El gráfico siguiente muestra que la oferta no sigue el ritmo de la demanda. Dos razones señaladas por Sprott: el desarrollo de una nueva mina de cobre es largo y costoso, a menudo lleva más de una década desde la exploración hasta la producción; y el sector minero ha vivido largos periodos de falta de inversión, cuando los bajos precios del cobre supusieron una reducción de los presupuestos de exploración y un menor número de descubrimientos.

También ha habido una excesiva dependencia de las fusiones y adquisiciones. Para una empresa minera del cobre es mucho más fácil aumentar sus reservas comprando una empresa más pequeña (y sus reservas), que dedicar capital a la exploración de nuevos yacimientos, que es cara y arriesgada.

Según Sprott, el recurso a las fusiones y adquisiciones en detrimento de los nuevos descubrimientos puede ralentizar la respuesta de la oferta del sector a las señales de los precios y provocar una tensión prolongada en el mercado, lo que respalda una perspectiva alcista para el mercado del cobre.

Fuente: BloombergNEF Perspectivas de los metales de transición 2023. La línea negra representa la oferta y las zonas sombreadas, la demanda. La demanda se basa en un escenario neto cero, es decir, emisiones mundiales netas cero en 2050 para cumplir los objetivos del Acuerdo de París.

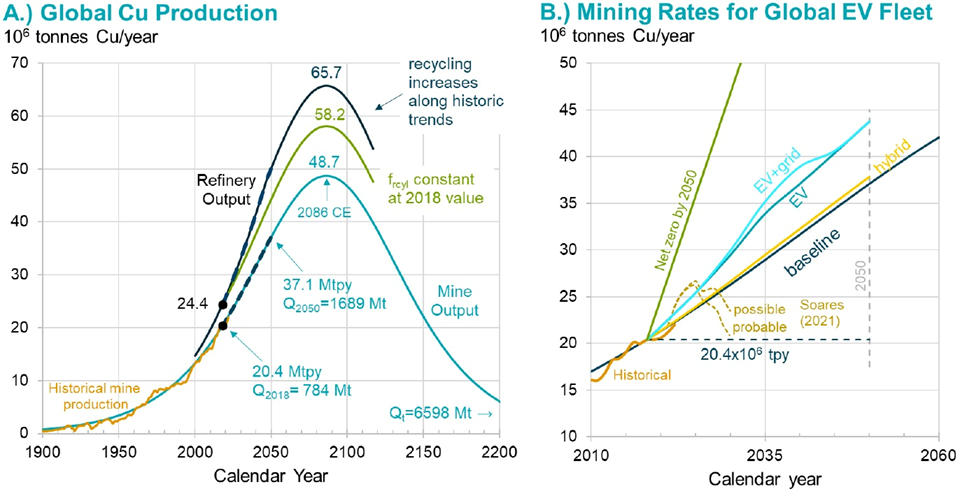

El grado de fracaso de la industria a la hora de atraer nuevas minas queda patente en un nuevo estudio de la Universidad de Michigan y la Universidad de Cornell. Los investigadores descubrieron que no se puede extraer cobre con la rapidez suficiente para seguir el ritmo de las actuales directrices políticas de EE.UU. para hacer la transición de la energía y el transporte alimentados por combustibles fósiles a los vehículos eléctricos y las energías renovables.

Por ejemplo, la Ley de Reducción de la Inflación exige que el 100% de los coches nuevos sean eléctricos en 2035.

“Un Honda Accord normal necesita unas 40 libras de cobre. El mismo Honda Accord eléctrico con batería necesita casi 200 libras de cobre. Los aerogeneradores terrestres necesitan unas 10 toneladas de cobre, y en los marinos esa cantidad puede más que duplicarse”, explica Adam Simon, coautor del trabajo, publicado por el Foro Internacional de la Energía (IEF). “En el documento demostramos que la cantidad de cobre necesaria es esencialmente imposible de producir para las empresas mineras”.

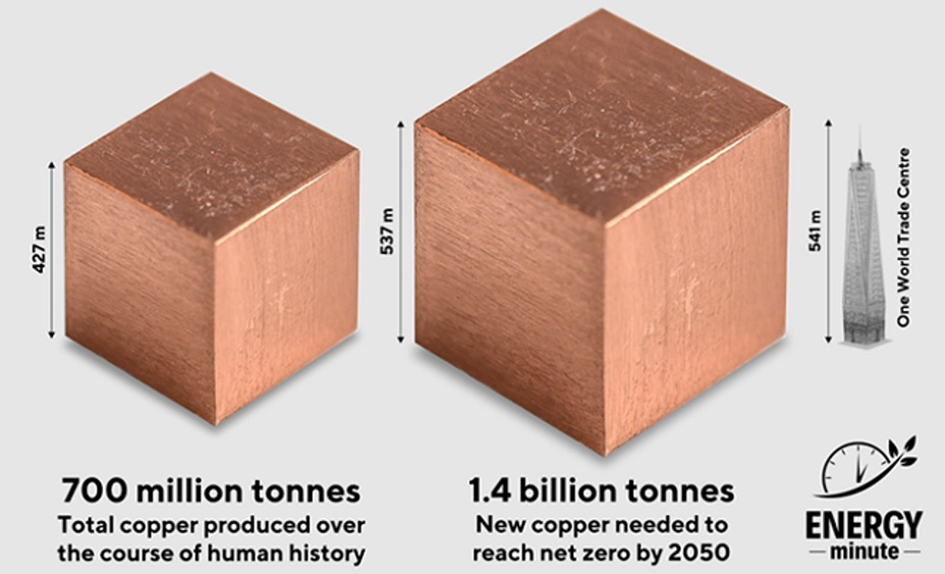

¿Cómo de imposible? Según los investigadores, entre 2018 y 2050 el mundo necesitará extraer un 115% más de cobre del que se ha extraído en toda la historia de la humanidad hasta 2018. Esto cubriría nuestras necesidades actuales de cobre y ayudaría al mundo en desarrollo sin tener en cuenta la transición a la energía verde.

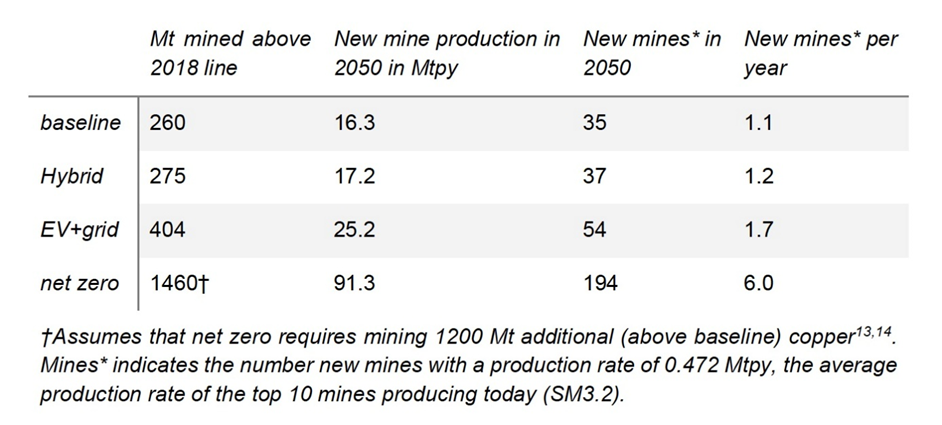

Para electrificar el parque automovilístico mundial es necesario poner en producción un 55% más de nuevas minas. Tendrían que construirse entre 35 y 195 nuevas grandes minas de cobre en los próximos 32 años, a un ritmo de hasta seis minas al año. En otras palabras, imposible. En entornos muy regulados, como Estados Unidos y Canadá, construir una mina desde cero puede llevar hasta 20 años.

En lugar de electrificar por completo el parque automovilístico estadounidense, Simon sugiere centrarse en la fabricación de vehículos híbridos, que requieren mucho menos cobre que los eléctricos: 29 kg frente a 60 kg.

Según el estudio, seguir este camino no exigiría grandes mejoras en la red eléctrica y tendría casi el mismo impacto en la reducción de las emisiones de CO2. Además, la probabilidad de encontrar el cobre necesario para fabricar híbridos es mucho mayor que para los vehículos eléctricos.

Casi 600.000 toneladas de cobre no llegaron al mercado el año pasado debido al cierre de Cobre Panamá por parte del gobierno panameño y a una huelga en la mina de cobre de Las Bambas, en Perú.

Anglo-American afirma que su producción chilena de 2024 será decepcionante, entre 210.000 y 270.000 toneladas, debido a la disminución de la ley de la cabeza y a problemas logísticos en su mina de Los Bronces. (Goehring & Rozencwajg)

La producción de cobre de Chile se ha visto mermada por una larga sequía en el árido norte del país. La producción de Codelco para 2023 fue la más baja en 25 años. Chile registró en abril su mes más bajo de producción de cobre en más de un año, lo que preocupa al mayor productor mundial de cobre. Las minas produjeron un 6,7% menos que en marzo y un 1,5% menos que abril de 2023.

Nacionalismo de los recursos

El término “nacionalismo de los recursos” se define vagamente como la tendencia de pueblos y gobiernos a afirmar el control, por razones estratégicas y económicas, sobre los recursos naturales situados en su territorio.

Aunque ofrece oportunidades a los habitantes de los países menos desarrollados para obtener beneficios de sus recursos naturales, la propiedad estatal puede exacerbar la inestabilidad del suministro mundial de minerales esenciales.

El informe Sprott señala que las prohibiciones y aranceles [a la exportación], la inestabilidad política y el creciente nacionalismo de los recursos en las regiones productoras de cobre pueden alterar las cadenas de suministro y las estructuras de costes, provocando subidas de precios.

La desglobalización y las crecientes tensiones geopolíticas aumentan la dependencia de las cadenas de suministro locales e incrementan los gastos militares, lo que espolea la demanda de cobre.

Dos ejemplos recientes de nacionalismo de los recursos de cobre tuvieron lugar en Perú y Panamá.

El segundo productor mundial de cobre en 2023 se vio sacudido por protestas debido a un cambio de gobierno. El pasado noviembre, una huelga en la mina de cobre de Las Bambas amenazó ~250.000 toneladas de producción anual.

También a finales del año pasado, el gobierno de Panamá ordenó a First Quantum Minerals el cierre de su operación Cobre Panamá, eliminando casi 350.000 toneladas de cobre del suministro mundial.

Preocupaciones medioambientales

La transición a la energía limpia tiene como objetivo la limpieza de la contaminación atmosférica. El cobre es uno de los metales más importantes necesarios para impulsar esta transición, y sin embargo las preocupaciones medioambientales a menudo se interponen en el camino de las nuevas minas.

“Los mineros del cobre se enfrentan a estrictas normativas medioambientales relacionadas con el uso del suelo, el control de la contaminación y la conservación. Esto puede retrasar nuevos proyectos”, afirma el informe de Sprott.

En un artículo reciente, Barron’s señala la Ley Nacional de Política Medioambiental como una legislación que dificulta el proceso de concesión de permisos para grandes proyectos de infraestructuras mineras y energéticas. Aunque el Gobierno de Biden y los líderes del Congreso están intentando reformar el proceso de concesión de permisos, Barron’s señala que esto no ayudará a los proyectos mineros que iniciaron su tramitación antes de que se impusieran los nuevos plazos de uno a dos años. Se trata de la mina de cobre Resolution en Arizona, el proyecto de litio y boro Rhyolite Ridge y el proyecto de oro Stibnite.

Inflación

En mayo, los precios del cobre alcanzaron un máximo histórico de 5,20 dólares la libra. A pesar de un reciente retroceso, los precios han subido un 13% en lo que va de año en medio de apuestas especulativas sobre una inminente escasez. (Trading Economics)

La Reserva Federal congeló esta semana los tipos de interés entre el 5,25 y el 5,5% actuales, y dijo que probablemente sólo habría una reducción de los tipos de interés de un cuarto de punto a finales de año, en lugar de dos. La inflación bajó dos décimas en mayo (3,6%) respecto a abril (3,4%), muy lejos aún del objetivo del 2% fijado por la Reserva Federal.

Según Peter Schiff, alcista del oro y el cobre, la elevada inflación y la escasez de oferta conspiran con el aumento de la demanda de vehículos eléctricos, el auge de la tecnología de energías renovables y la burbuja de la inteligencia artificial para que el precio siga subiendo incluso sin la avalancha de dinero especulativo.

Schiff cree que incluso si los objetivos poco prácticos de “cero neto” se revisan a la baja a cifras más realistas, la demanda seguirá ahí, y la actual restricción de la oferta y las presiones inflacionistas están aquí para quedarse…

Para evitar una crisis bancaria e inmobiliaria comercial, la Reserva Federal no tendrá más remedio que bajar los tipos de interés en algún momento. Esto invitará a un nuevo torrente de expansión inflacionista mientras la Fed ignora la olla a presión que sus políticas ayudaron a crear.

Conclusión

Todo lo anterior sólo puede significar una cosa para el cobre: precios más altos.

Ya hemos mencionado el cierre de Cobre Panamá, una importante huelga en Perú y los fallos de producción en Chile, que contribuyen a la preocupación por la oferta.

Como informamos en abril, los cuatro megaproyectos de Codelco han sufrido retrasos de años, se han enfrentado a sobrecostes multimillonarios y han sufrido accidentes y problemas operativos, al tiempo que no han logrado el prometido aumento de la producción, según las proyecciones de la propia empresa.

También preocupa Zambia, el segundo mayor productor de cobre de África, donde la sequía ha reducido el nivel de las presas, creando una crisis energética que amenaza la expansión del cobre prevista en el país.

Ivanhoe Mines informó de una caída trimestral del 6,5% en la producción de la mina de cobre más reciente del mundo, Kamoa-Kakula, en la RDC.

La estrechez del mercado de concentrados de cobre se ha reflejado en la caída en picado de los costes de tratamiento y refinado, que han pasado de más de 90 dólares por tonelada a menos de 10 dólares por tonelada. Esta drástica reducción obligó a las fundiciones chinas, responsables de cerca de la mitad de la producción mundial de cobre refinado, a plantearse un recorte de la producción del 10%.

Mientras tanto, la demanda de cobre sigue aumentando.

El siguiente gráfico muestra que la demanda de cobre hasta 2050 es mayor que todo el cobre producido a lo largo de la historia de la humanidad.

Aunque los precios han alcanzado uno de los niveles más altos de los últimos cinco años, algunos creen que el cobre, y otras materias primas, nunca han estado tan infravalorados.

De una cosa estamos seguros. Todas las materias primas dependen del dólar estadounidense. Una vez que la Reserva Federal empiece a recortar los tipos de interés, el dólar se debilitará y todo el complejo de las materias primas se fortalecerá.

Invertir en juniors ha sido históricamente una buena forma de aprovechar la subida de los precios de los metales.

Las juniors son propietarias de las futuras minas del mundo y ayudan a las grandes empresas a sustituir el mineral que agotan constantemente en sus minas en explotación, contribuyendo así a superar la escasez de oferta de cobre que sabemos que se avecina.

Fuente: Rick Mills – Ahead of the Herd | Mercados Cobre

Foto: calitore-unsplash

ES

ES EN

EN EU

EU