- Ayer publicamos las 10 razones por las que el precio del petróleo podría subir en 2024. Hoy, te presentamos los 10 pensamientos más bajistas que podrían golpear a los mercados petroleros en 2024.

- ¿Qué opinan los expertos de la evolución del precio del petróleo?

- ¿Qué aspectos van a ser claves para que evolucionen al alza o a la baja?

En general, encontramos muchas razones para ser cautelosos en los mercados de crudo en 2024 y creemos que es más fácil ser modestamente bajista que demasiado alcista, pero el resultado más probable, en nuestra opinión, es que el mercado sigue siendo tibio y dentro de un rango. Por supuesto, los mercados petroleros rara vez salen según lo planeado e incluso los pronosticadores más experimentados a menudo parecen tontos al final del año.

#1 El esquisto de EE.UU. continúa aumentando la producción, ayudando a compensar el equilibrio global de la oferta y la demanda

El esquisto americano sigue dando vueltas. No solo creciendo, sino aumentando la producción milagrosamente con menos equipos de perforación y terminación que nunca. En nuestra opinión, el aumento de la producción de esquisto fue la mayor sorpresa de 2023 para los mercados petroleros. En mi opinión, incluso un crecimiento modesto sería un factor negativo significativo. Para que el petróleo entre en un mercado alcista en los próximos dos años, creemos que la narrativa sobre el crecimiento del esquisto tiene que morir. Como señalamos en nuestro artículo de la semana pasada, Estados Unidos lo está haciendo con menos plataformas que nunca.

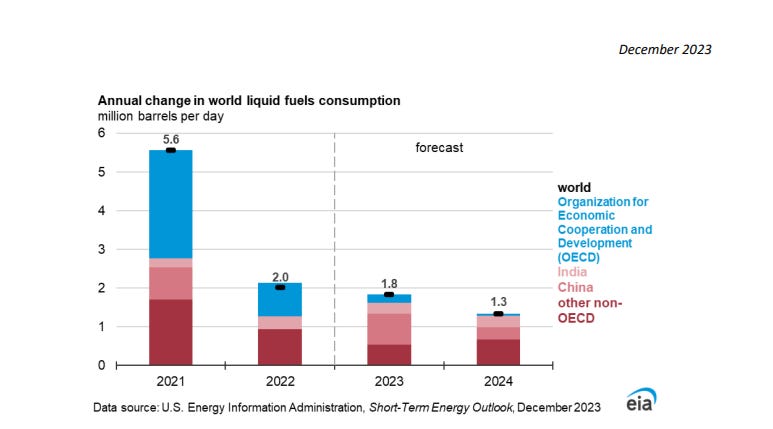

Con 1,3 millones de barriles diarios de crecimiento de la demanda proyectado en 2024 por la EIA en su último STEO (perspectiva energética a corto plazo), ciertamente no se necesitará mucho por el lado de la oferta para compensar el crecimiento de la demanda. De hecho, creemos que es muy probable.

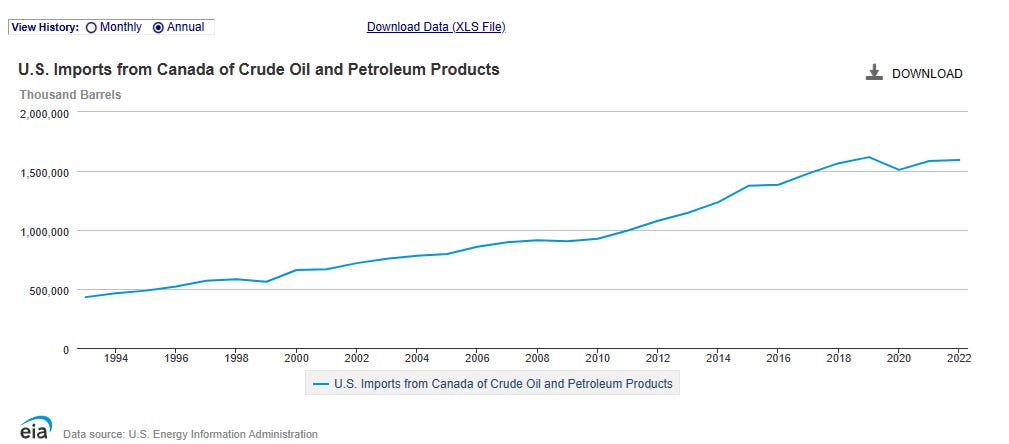

#2 Canadá continúa aumentando la producción en 500,000

S&P Global Insights prevé que la producción de Canadá crezca en 500.000 barriles diarios en 2024 a finales de año. Si bien eso es bueno para los productores canadienses en algunos aspectos, lo vemos como bajista para los precios del petróleo, ya que la mayor parte de ese petróleo probablemente termine en el sistema de seguimiento de barriles de los Estados Unidos, aunque con un PADD diferente con menos riesgo diferencial debido al mantenimiento típico de las fases posteriores como estamos acostumbrados a ver. El riesgo más obvio para los planes de producción canadienses es que la expansión del oleoducto Transmountain se retrase dos años, ya que la mayoría de las empresas en Canadá hasta ahora han anunciado aumentos de producción en lo que tenemos para la guía de 2024, lo que crea riesgos diferenciales en Hardisty en caso de que la salida sea insuficiente para llevarse el crudo.

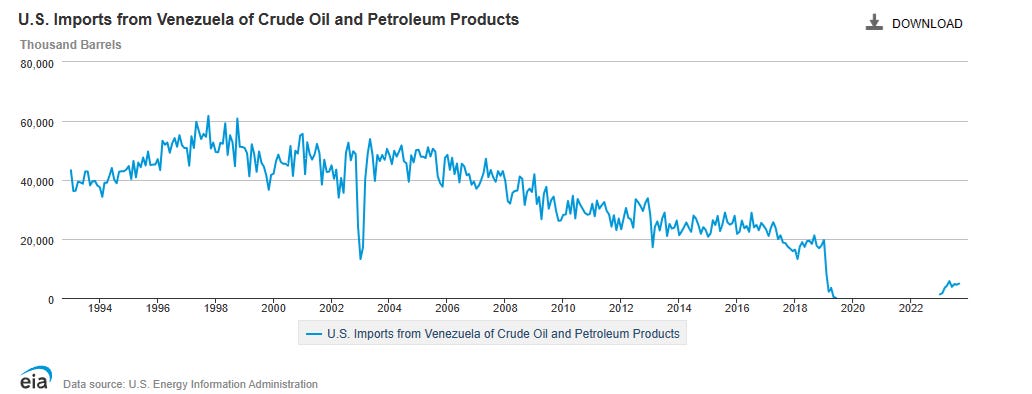

#3 El petróleo pesado de Venezuela crece más de lo esperado, las exportaciones a EE.UU. aumentan ayudando a compensar la pérdida de importaciones mayas mexicanas debido a la puesta en marcha de la refinería de Dos Bocas.

Las empresas estadounidenses están trabajando actualmente en Venezuela haciendo todo lo posible para aumentar la producción nuevamente. Las previsiones actuales parecen fijar un crecimiento de la producción en torno a los 250.000 para 2025, pero yo opino que podría resultar demasiado bajo. Dada la pérdida a corto plazo de mayas mexicanos en favor de una nueva refinería nacional, las refinerías estadounidenses estarán a la caza de barriles de ácido más pesados y el crudo venezolano es un amigo perdido hace mucho tiempo. Citando a algunas empresas estadounidenses como Ensign, que hablaron muy bien de las oportunidades en el país, creemos que no será una sorpresa si el ingenio estadounidense restaura la producción antes de lo previsto. Hasta 2018, Estados Unidos importaba alrededor de 200.000 barriles diarios más que en 2023 después de que Donald Trump golpeara las exportaciones del país con sanciones. Si las exportaciones venezolanas volvieran a aumentar, es probable que terminaran en la costa del Golfo de Estados Unidos, lo que supondría un desafío adicional para las exportaciones canadienses y podría hacer que se amplíen las diferencias.

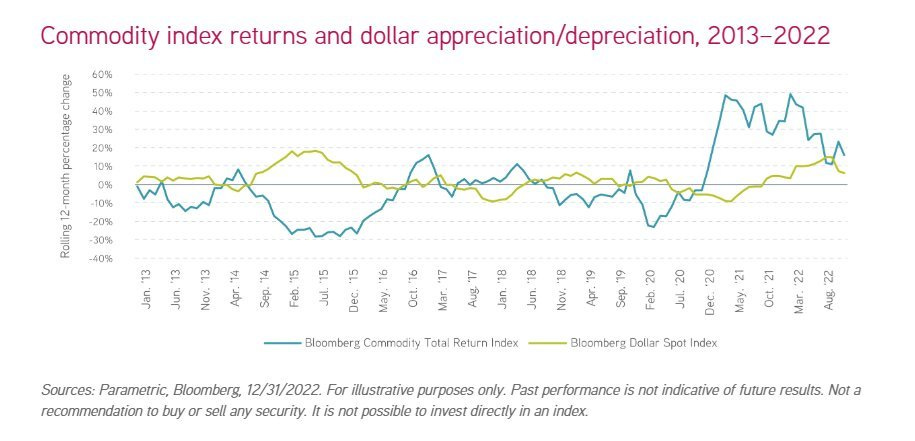

#4 El dólar estadounidense se reafirma, recupera las pérdidas, perjudicando a las materias primas

La relación inversa con la fortaleza del dólar estadounidense y las materias primas es una de las correlaciones más respetadas que se me ocurren en la inversión. Aunque el vínculo entre el petróleo y el dólar puede romperse dado el aumento del esquisto estadounidense, es probable que la caída del dólar proporcione cierto apoyo a la fortaleza del petróleo, mientras que un dólar más fuerte tiene un impacto negativo. Aunque la correlación puede verse disminuida dado el aumento del esquisto estadounidense y la reducción de las exportaciones a Estados Unidos, ya que el país es ahora técnicamente un exportador neto de crudo, seguimos pensando que un dólar fortalecido es un riesgo, aunque no nuestro escenario base. Jerome Powell sorprendió a todo el mundo cuando anunció la trayectoria de los tipos de interés de la Fed antes que el BCE y el BOC, por lo que creemos que es importante ver cómo maneja el BCE las próximas reuniones y qué hace eso con el euro antes de sacar conclusiones sobre el destino de que el dólar entre en una especie de mercado bajista. Creemos que es probable que el euro se debilite, lo que podría proporcionar soporte al USD, lo que afectaría negativamente a las materias primas.

#5 La «sustancia pegajosa» de Exxon Mobil funciona, el esquisto encuentra una manera de aumentar la producción de los pozos existentes

Discutimos esta historia en un artículo reciente, pero vimos una mejor explicación en Twitter sobre la tecnología de Rock Creek Freak. Como señalamos anteriormente, muchos se rieron de esto y descartaron el potencial de éxito, pero no creemos que eso sea prudente. El esquisto ha demostrado ser una industria increíblemente innovadora y disruptiva. La doble producción de los pozos existentes ayudaría a preservar el inventario, ya que habría que perforar menos pozos para mantener los niveles de declinación de la base. Aparte de esta amenaza en particular, creemos que vale la pena estar atentos a otras formas de mejoras en los campos de esquisto, así como a cualquier avance en el lado del servicio de los yacimientos petrolíferos que pueda hacer que sea más eficiente extraer petróleo de la superficie más difícil (Nivel 2, Nivel 3).

#6 La economía de China decepciona, la demanda de petróleo se tambalea o la electrificación aumenta.

ES

ES EN

EN EU

EU