- ¿Qué opinan los expertos de la evolución del precio del petróleo?

- ¿Qué aspectos van a ser claves para que evolucionen al alza o a la baja?

Hoy te presentamos una lista de nuestros 10 pensamientos más alcistas que podrían golpear a los mercados petroleros en 2024.

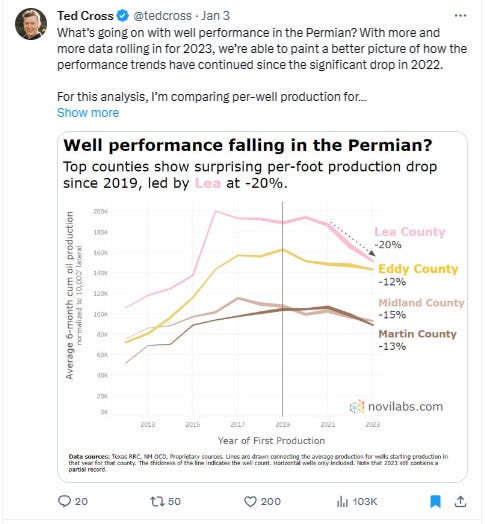

#1 El esquisto de EE.UU. decepciona (probabilidad: baja-media)

El esquisto estadounidense es el principal antagonista de los sueños de los alcistas petroleros. Ha aguado la fiesta regularmente desde sus inicios y ha sido un serio perturbador para los mercados energéticos globales que los países de la OPEP solían controlar. Peor aún, no se trata solo de los mercados petroleros, sino aún peor en el lado del gas natural, ya que el gas de esquisto barato ha inundado el mercado, hundiendo los precios del gas natural, particularmente en Canadá, y ahora poniendo sus ojos en el preciado mercado mundial de GNL, donde Estados Unidos se está convirtiendo cada vez más en un importante exportador para la ira de sus competidores internacionales.

En cualquier caso, existe la esperanza de que la productividad del esquisto finalmente esté llegando a su punto máximo, pero eso depende en gran medida de a quién se le pregunte. Dadas las importantes ganancias de producción debido a la reducción significativa de la actividad de perforación y terminación, no estamos seguros de qué puntos de vista son correctos y creemos que es probable que esta situación evolucione con sorpresas bajistas y alcistas en el futuro. Una cosa es cierta, dada la dependencia global durante la última década del petróleo de esquisto de EE. UU. para llenar los tanques del mundo, creemos que cualquier debilidad o cambio de narrativa sobre la capacidad del esquisto para crecer y/o mantener sus ganancias de producción existentes podría ser un punto de inflexión para las narrativas de escasez en los mercados energéticos. Este seguirá siendo el punto número uno a tener en cuenta en los mercados energéticos durante los próximos años.

#2 Se reintroducen las sanciones iraníes (probabilidad: baja)

En 2019, el entonces presidente Donald Trump impuso a Irán algunas sanciones relativamente agresivas contra su industria petrolera por apoyar el terrorismo. Estas sanciones fueron bastante duras e hicieron que la producción de Irán cayera agresivamente durante un corto período de tiempo. Sin embargo, desde que el presidente Biden asumió el cargo, la producción de Irán ha aumentado y sigue creciendo, con otros 500.000 barriles por día posibles si se cree al ministro de energía del país. Dado el aumento de la tensión en Oriente Medio, en particular en Israel y, en menor escala, con los rebeldes hutíes en Yemen, creemos que hay una pequeña probabilidad de que se vuelvan a imponer sanciones a Irán. Aunque creemos que si sucede, es más probable que sea un esfuerzo dirigido a las ambiciones de enriquecimiento de uranio nuclear del país, que se ha dicho que están aumentando nuevamente, en lugar de apoyar a los representantes terroristas. No hace falta decir que el crecimiento de la producción de Irán no ha sido motivo de risa, por lo que cualquier esfuerzo por reducir sus exportaciones o reducir el crecimiento de la producción sería positivo para los mercados petroleros.

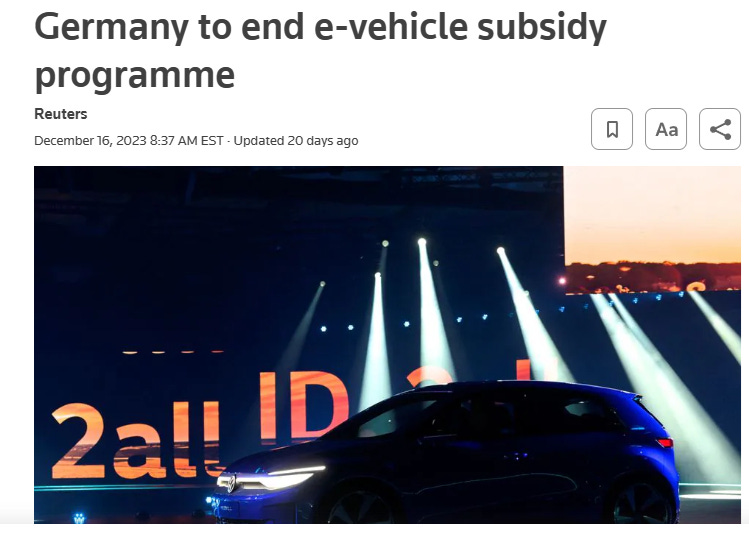

#3 Reacción continua contra el movimiento ESG y los coches eléctricos (probabilidad: alta)

En diciembre de 2023, Alemania anunció que pondría fin a su programa de subsidios para automóviles eléctricos antes de tiempo. Creemos que esto es solo el canario en la mina de carbón de la creciente reacción ESG en Europa, que está ganando impulso a medida que la inflación muerde y los costes de la energía se disparan. Numerosos países europeos están votando a políticos que se oponen a la moda ESG, una tendencia creciente que parece estar a punto de extenderse a Francia y Alemania después de reclamar recientemente Holanda en diciembre con la sorpresiva victoria de Geert Wilder. En Estados Unidos, el año pasado, varios estados señalaron que planeaban presentar demandas contra Blackrock por medidas ESG engañosas. En agosto, el primer ministro británico, Rishi Sunak, anunció que tiene la intención de “maximizar” la producción en el Mar del Norte, solo un par de años después de que el exlíder Boris Johnson promocionara convertir a su país en la “Arabia Saudita del viento”. En cualquier caso, el movimiento contra los criterios ESG está repuntando y extendiéndose por todo el mundo a nivel mundial, y el gobierno del líder canadiense Justin Trudeau es la próxima víctima de la reprimenda. Aunque no consideramos que los coches eléctricos sean una amenaza a corto plazo, creemos que el cambio de narrativa podría ayudar a respaldar los precios del petróleo y, potencialmente, ayudar a que las acciones energéticas alcancen múltiplos más altos.

#4 La demanda china es más fuerte de lo esperado (probabilidad: media)

La demanda china de petróleo ha sido un motor de importación de los mercados de crudo durante la última década. La OPEP espera China promedie 16,41 millones de barriles por día en 2024 con una desaceleración de solo el 4% de crecimiento interanual, ya que el país enfrenta severos vientos económicos en contra. Creemos que una recuperación china sorpresiva podría ayudar a estimular la demanda de crudo, así como los precios de otras materias primas, aunque es difícil que suceda de la noche a la mañana, una recuperación económica china progresiva parece imperativa a corto plazo para la tesis alcista del petróleo.

#5 Los republicanos ganan la Casa Blanca, prometen volver a llenar el SPR (probabilidad: baja)

Si bien creemos que es muy posible que los republicanos vuelvan a tomar la Casa Blanca este año, no estamos tan seguros de que vuelvan a llenar el SPR y, si lo hacen, qué tan agresivos priorizarán su rellenado. Hasta ahora, la administración Biden ha hecho con cautela pequeñas solicitudes a los productores nacionales durante períodos de precios más débiles que han tenido éxito sin aumentar los precios. Los halcones republicanos se opusieron abiertamente a la reducción de 300 millones de barriles por parte de la administración Biden y la vieron como un peligro para la seguridad energética de Estados Unidos. Cualquier esfuerzo importante de recarga sería extremadamente favorable para los precios del crudo en América del Norte y ayudaría a establecer un piso.

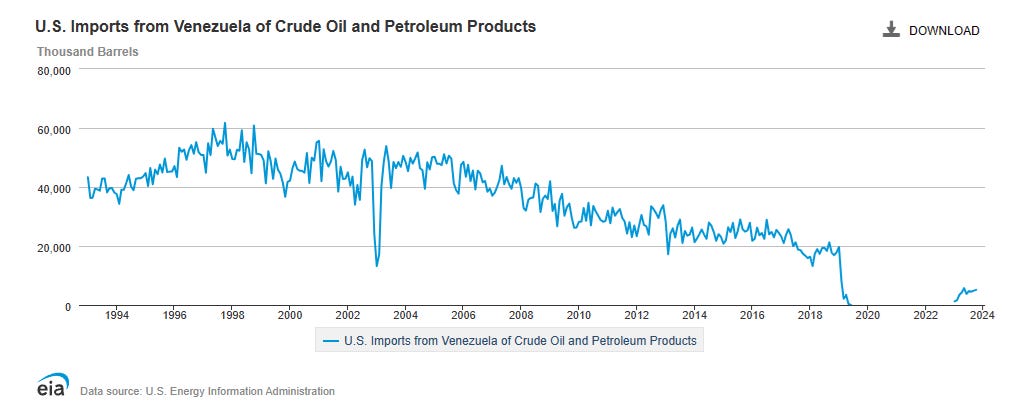

#6 Los esfuerzos de producción en Venezuela se quedan cortos (probabilidad: media)

En 2019, el entonces presidente Donald Trump golpeó al régimen de Nicolás Maduro en Venezuela con duras sanciones petroleras que tuvieron bastante éxito. La producción de Venezuela cayó de casi 3 millones de barriles diarios a casi nada, ya que el país no pudo asegurar el diluyente que tanto necesitaba para su procesamiento de petróleo pesado. Unos años después, Joe Biden ha abierto la puerta a que Venezuela vuelva al mercado, levantando las sanciones a finales de 2023 supeditadas a “elecciones libres y justas” el próximo año en el país. Si bien nos resulta difícil dar mérito a ese pensamiento considerando el apoyo de Estados Unidos a algunos de los estados [petroleros] más autocráticos y antidemocráticos del mundo, cualquier esfuerzo por controlar y restringir la inversión venezolana tendría repercusiones significativas en los mercados petroleros, lo que probablemente conduciría a precios más altos. Numerosas empresas estadounidenses han anunciado planes para expandir sus esfuerzos en el país y creemos que tienen los conocimientos adecuados para revivir los campos petroleros y la infraestructura de Venezuela.

Con la pérdida de crudo pesado maya mexicano en la costa del Golfo de EE. UU. que se prevé que comience a ocurrir en algún momento a fines de 2024, creemos que los barriles de Venezuela serán aún más buscados por las refinerías del USGC para llenar el vacío, lo que llevará a esfuerzos considerables por parte del gobierno de EE. UU. para asegurarse de que los campos petroleros de la nación cumplan.

#7 La expansión transmontañosa se retrasa 2 años (probabilidad: baja)

Si bien un retraso en la expansión del oleoducto Transmountain ciertamente no es lo que escucharían los inversores energéticos canadienses, creemos que probablemente tendría un impacto positivo en los precios del petróleo crudo, ya que es probable que la capacidad incremental sea de 300.000 barriles por día más de crudo de Alberta que se envía a los Estados Unidos en buques cisterna. Si bien es posible que las entregas ferroviarias vuelvan a aumentar si esta línea se retrasa, parece poco probable en todo su potencial dado el impacto relativamente a corto plazo que se espera que tenga el retraso. De lo contrario, se espera que Canadá sea uno de los principales impulsores del crecimiento mundial del petróleo en 2024, lo que ejercerá cierta presión a la baja sobre los precios del crudo.

#8 El ciclo global de las tasas de interés estimula la demanda de petróleo (probabilidad: media)

Las tasas de interés más altas están teniendo un grave impacto económico en los consumidores y las empresas, incluida la actividad de construcción intensiva en diésel en el mundo occidental, con tasas de interés en máximos de varias décadas en los Estados Unidos, Canadá y Europa. A día de hoy, la mayoría de los pronosticadores macroeconómicos respetables proyectan recortes generalizados de los tipos de interés a partir del próximo año, la única pregunta es qué tan agresivos serán y si la inflación se mantendrá controlada. Dado que es probable que los recortes de tipos estimulen el gasto de los consumidores y el crecimiento económico, creemos que esto podría ser un viento de cola para los precios del crudo el próximo año, aunque suponemos que se trata más bien de una historia de 2025.

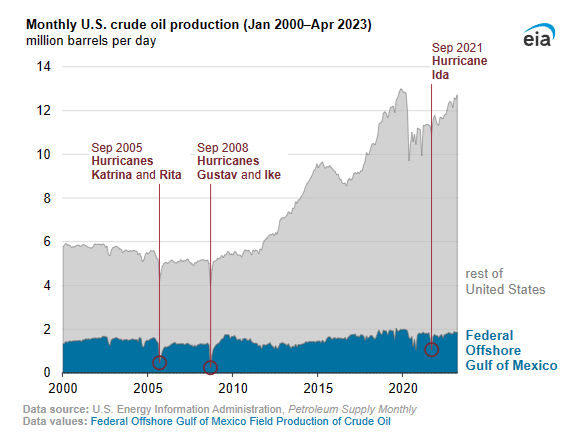

#9 Gran temporada de huracanes sacude el Golfo de México de EE. UU. (probabilidad: baja)

Con los niveles de SPR de EE. UU. en el nivel más bajo desde la década de 1980 y los inventarios de destilados en el lado bajo del promedio de 5 años, creemos que EE. UU. puede estar menos equipado para hacer frente a una interrupción prolongada en el GOM en caso de que ocurra una temporada de huracanes severa. En el pasado, la SPR de EE. UU. pudo ayudar a amortiguar las interrupciones, pero dados los bajos niveles, el mercado puede ser más receptivo a imponer una prima de riesgo más alta sobre los precios del petróleo en caso de que la SPR se vea obligada a un mayor drenaje debido a una interrupción importante prolongada.

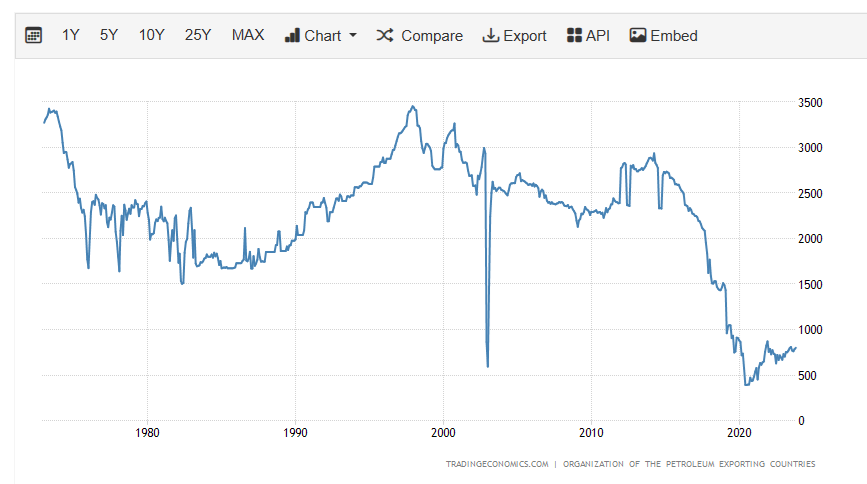

#10 La OPEP mantiene la línea, mantiene la unidad (probabilidad: alta)

La OPEP y Rusia han estado trabajando durante varios años para fortalecer el mercado del petróleo y mantener una determinada banda de precios. Si bien es cierto que su influencia se ha visto diluida por los productores de esquisto de Estados Unidos, en particular, creemos que es probable que esta banda de unidad se mantenga unida y trabaje lo suficientemente estrechamente no solo para reducir la oferta, sino también para ejercer su influencia política a nivel internacional. Ha habido cierta exageración de que la salida de Angola puede ser solo el comienzo de un éxodo mayor, lo que ciertamente es posible, pero el crecimiento fuera de África no va a ser una historia petrolera a corto plazo para 2024. A finales de 2023, el cártel anunció la friolera de 2,2 millones de cortes voluntarios de suministro, además de lo que ya estaban recortando. La otra cara de la moneda es una capacidad ociosa sustancial que probablemente impedirá que los precios suban demasiado, pero el resultado a corto plazo puede ser lo que el cártel busque lograr a través de recortes específicos, que probablemente sean más altos que donde se cotiza el petróleo en la actualidad.

Fuente: Roger Lafontaine/ Nugget Capital Partners

ES

ES EN

EN EU

EU