Las claves:

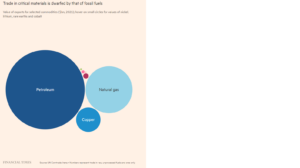

- A medida que el mundo pasa de un sistema energético basado en combustibles fósiles a uno alimentado por electricidad y energías renovables, la demanda mundial de materiales como cobre, cobalto, níquel y litio está transformando la fortuna de los países que los producen.

- La demanda solo va a crecer en los próximos años. Según los planes actuales, ninguno de estos productos básicos clave tendrá suficientes minas operativas para 2030 para construir la infraestructura necesaria para limitar el calentamiento global a 1.5C por encima de los niveles preindustriales, según la Agencia Internacional de Energía.

La demanda solo va a crecer en los próximos años. Según los planes actuales, ninguno de estos productos básicos clave tendrá suficientes minas operativas para 2030 para construir la infraestructura necesaria para limitar el calentamiento global a 1.5C por encima de los niveles preindustriales, según la Agencia Internacional de Energía.

Las reservas desordenadas de este polvo verde brillante, un ingrediente clave en las baterías de automóviles eléctricos, apuntan a cómo la República Democrática del Congo, el mayor productor mundial de cobalto, está comenzando a flexionar sus músculos cuando se trata de los metales necesarios para la transición energética.

CMOC, el operador chino de la mina Tenke-Fungurume, acordó en abril pagar 800 millones de dólares al gobierno para resolver una disputa fiscal que había visto a la compañía abofeteada con una prohibición de exportación durante los 10 meses anteriores. Y ahora el gobierno de la RDC está llevando a cabo una revisión exhaustiva de todas sus empresas conjuntas mineras con inversores extranjeros. «No estamos satisfechos. Ninguno de estos contratos crea valor para nosotros», dice Guy Robert Lukama, jefe de la empresa minera estatal de la RDC, Gécamines. Le gustaría ver más empleos, ingresos y actividades mineras de mayor valor capturadas por la RDC. Lukama también aboga por la intervención del gobierno para mantener altos los precios del cobalto: «El exceso de oferta debe organizarse adecuadamente. Algunas cuotas de exportación serán útiles», dice. La RDC está lejos de ser la única.

A medida que el mundo pasa de un sistema energético basado en combustibles fósiles a uno alimentado por electricidad y energías renovables, la demanda mundial de materiales como cobre, cobalto, níquel y litio está transformando la fortuna de los países que los producen.

La extracción de ciertos metales está altamente concentrada en unos pocos países.

Para el cobalto, la RDC representa el 70 por ciento de la minería mundial. En níquel, los tres principales productores (Indonesia, Filipinas y Rusia) representan dos tercios del mercado. Mientras que para el litio, los tres principales productores (Australia, Chile y China) representan más del 90 por ciento.

La demanda solo va a crecer en los próximos años. Según los planes actuales, ninguno de estos productos básicos clave tendrá suficientes minas operativas para 2030 para construir la infraestructura necesaria para limitar el calentamiento global a 1.5C por encima de los niveles preindustriales, según la Agencia Internacional de Energía.

Para fines de esta década, el naciente mercado de litio necesita triplicar su tamaño, mientras que el suministro de cobre será corto en 2,4 millones de toneladas, dice. La creciente demanda de estos productos básicos está empezando a sacudir tanto la economía como la geopolítica del mundo energético. Las cadenas de suministro de algunos de estos metales se están enredando en las crecientes tensiones entre Occidente y China, que domina la capacidad de procesamiento de litio, cobalto y tierras raras y está considerando restringir las exportaciones de algunos materiales. Los gobiernos, desde Washington hasta Bruselas y Tokio, están evaluando dónde pueden obtener minerales críticos de manera confiable sin pasar por la órbita de Beijing.

Este cambio también está transformando a algunos países más pequeños e históricamente subdesarrollados en superpotencias de productos básicos. Y sus gobiernos ahora tienen la intención de reescribir las reglas de extracción de minerales. Muchos están tratando de capturar más del valor de sus minerales, haciendo más procesamiento y fabricación de valor agregado en el país. Algunos también están tratando de controlar el suministro, nacionalizando los recursos minerales, introduciendo controles de exportación e incluso proponiendo cárteles.

Donde una vez algunos de estos países ricos en recursos fueron víctimas de una explotación que puede remontarse a la época colonial, ahora están adquiriendo el poder para recuperar el control de sus destinos. Sólo en los últimos 12 meses, Zimbabwe y Namibia prohibieron las exportaciones de litio en bruto; Chile aumentó el control estatal sobre la minería de litio; mientras que México sumió a su naciente industria de litio en la incertidumbre con una nueva revisión de las concesiones mineras.

Mientras tanto, Indonesia añadió controles a la exportación de bauxita (un ingrediente clave del aluminio) a su prohibición preexistente de las exportaciones de mineral de níquel en bruto. «Todos los gobiernos buscarán un acuerdo con la industria minera que sea justo, que sea un ganador para el país y el ganador para la industria», dice Jakob Stausholm, director ejecutivo de Rio Tinto, que recientemente ha estado en la mesa de negociaciones en Chile y Mongolia.

Si bien descarta la idea de que el creciente «nacionalismo» esté detrás de esto, reconoce que ha habido un cambio. «Probablemente va a ser cada vez más difícil solo extraer, extraer y exportar; Muy a menudo una nación quiere tener algunas instalaciones de procesamiento asociadas con la minería».

El cambio sutil en el poder hacia los productores de metales de batería buscados es similar a otros cambios de productos básicos del pasado, como el aumento del carbón durante el siglo 19 o el aumento del estaño durante el 20.

Pero, ¿hasta dónde llegarán los productores para aprovechar este momento? ¿Y cuánto tiempo pueden hacer que dure? La oportunidad de Indonesia El ejemplo para aprovechar el valor de los materiales es Indonesia, que produce casi la mitad del níquel del mundo, un ingrediente clave en las baterías de automóviles eléctricos. Años de controles de exportación de níquel crudo ya han logrado construir una extensa industria nacional de fundición, así como plantas de baterías y varias fábricas de vehículos eléctricos. Después de que el país prohibió las exportaciones de níquel crudo en 2014, atrajo más de $ 15 mil millones de inversión extranjera en el procesamiento de níquel, principalmente de China. Hoy Indonesia ha prohibido las exportaciones de todo, desde mineral de níquel hasta bauxita, y una prohibición de exportación de concentrado de cobre entrará en vigor el próximo año.

Sin embargo, no todos están de acuerdo con estas políticas: la UE las ha desafiado en la Organización Mundial del Comercio y ha ganado una audiencia inicial. Indonesia está apelando contra el veredicto. Pero los funcionarios del gobierno dicen que los esfuerzos del país para construir la industria nacional y fomentar la fabricación son directamente del mismo libro de jugadas que los países occidentales usaban hace un siglo. «Esto no es algo que estemos haciendo de la nada», dice el ministro de Inversiones, Bahlil Lahadalia. «Estamos aprendiendo de nuestros homólogos de los países desarrollados, que en el pasado han recurrido a estas políticas poco ortodoxas».

Señala la forma en que el Reino Unido prohibió las exportaciones de lana cruda durante el siglo 16, para estimular su industria textil nacional. O los EE.UU., que utilizó altos impuestos de importación durante los siglos 19 y 20 para fomentar que más fabricación se llevara a cabo en el país. Lahadalia quiere llevar las cosas un paso más allá, creando un cártel al estilo de la OPEP para mantener altos los precios del níquel y otros materiales para baterías. «Indonesia está estudiando la posibilidad de formar una estructura de gobierno similar [a la OPEP] con respecto a los minerales que tenemos», dice. Ya sea que eso suceda o no, el aumento del níquel ciertamente le ha dado a Indonesia un perfil más alto.

Cuando el presidente Joko Widodo, o «Jokowi», como se le conoce típicamente, visitó los Estados Unidos el año pasado, se reunió con el presidente Joe Biden en Washington y el CEO de Tesla, Elon Musk, en una escala apartada en Boca Chica, Texas. Jokowi dijo más tarde que alentó a Musk a construir toda la cadena de suministro de Tesla en el país, «de arriba a aguas abajo». Ventana de oportunidad Sin embargo, no todos los países seguirán la misma trayectoria que Indonesia.

Un nuevo informe de la Agencia Internacional de Energía Renovable encuentra que los productores de metales podrán ejercer influencia en el corto plazo, mientras que la producción está concentrada y la demanda está creciendo, pero es poco probable que tengan el tipo de poder geopolítico duradero que disfrutan los productores de petróleo y gas. Un desafío es que los metales de las baterías como el litio están bien distribuidos en todo el mundo, al menos en términos de reservas geológicas, si no en la producción minera real. Los altos precios actuales del litio están haciendo que sea eficiente desarrollar depósitos a los que antes era demasiado caro acceder, y alimentando la expansión más amplia de la minería de litio de roca dura en lugares como China y Australia.

Un ejemplo de cómo la producción de minerales puede cambiar es la minería de litio en América del Sur. Chile es hoy el productor dominante de la región, pero la vecina Argentina, que tiene políticas mineras más favorables a los negocios, podría eventualmente superarlo. Las 23 provincias de Argentina controlan sus propios recursos naturales y han cortejado con entusiasmo el negocio minero. Con aproximadamente 9.6 millones de dólares de inversión en litio anunciados en los últimos tres años, y 38 proyectos en tramitación, los funcionarios dicen que la producción de Argentina debería aumentar seis veces en los próximos cinco años. «La inversión en litio nunca se ha detenido y creo que eso tiene que ver con el hecho de que estamos abiertos a la inversión privada, y con la incertidumbre sobre las políticas que se están implementando en otros países», dice Fernanda Ávila, ministra de minería de Argentina. La posición de Argentina como una anomalía entre los países sudamericanos que poseen litio le ha ayudado a atraer inversiones, incluso cuando se ha secado en otros sectores de la economía en medio de una inflación de tres dígitos. Mientras que algunos políticos en el «triángulo del litio» de América del Sur, Chile, Argentina y Bolivia, han planteado la idea de un cartel de litio al estilo de la OPEP, Ávila no está muy entusiasmado con la idea. Aunque «tenemos una muy buena relación con nuestros países vecinos», dice, «ese no es un tema que esté en la agenda».

Esta es otra razón por la cual producir metales para baterías es diferente de producir petróleo: es muy difícil formar un cártel exitoso. Durante el siglo 20, varios productos clave fueron controlados por cárteles.

El estaño se gestionó a través del Consejo Internacional del Estaño desde la década de 1950 hasta la década de 1980, e Indonesia, Bolivia y el entonces Congo Belga eran todos miembros productores. Del mismo modo, los productores de café se unieron en un cártel durante los años 1960 y 70; y los productores de caucho natural mantuvieron un cártel hasta la década de 1990.

John Baffes, jefe de la Unidad de Productos Básicos del Banco Mundial, que ha estudiado estos grupos, dice que los cárteles exitosos tienen tres características: un pequeño número de productores, que comparten un objetivo bien definido, en un corto período de tiempo. Él piensa que será difícil para los productores de metales para baterías formar cárteles. «Es posible que haya algunos países que se unan para crear un entorno que pueda ser beneficioso para ellos, como mantener los precios altos», dice Baffes. «Pero esas serán las semillas del fracaso, porque entrarán más entidades, desde fuera del grupo». La velocidad a la que evolucionan las tecnologías de baterías, y sus ingredientes cambian, también podría socavar los esfuerzos de cartelización.

A diferencia del petróleo, que es muy difícil de reemplazar como fuente de combustible, los metales de la batería tienen un riesgo mucho mayor de sustitución. Los laboratorios que desarrollan nuevas químicas de baterías están evolucionando constantemente sus fórmulas para usar menos metales que son caros o difíciles de adquirir. Esto ya está empezando a suceder con el cobalto, que los fabricantes de automóviles están tratando de reducir en sus baterías debido a su alto costo, así como a las preocupaciones sobre los derechos humanos en la República Democrática del Congo.

En una historia de advertencia de lo rápido que puede cambiar la perspectiva de la demanda, el uso de baterías sin cobalto en China ha aumentado del 18 por ciento del mercado de vehículos eléctricos en 2020 al 60 por ciento este año, según Rho Motion, una consultora de vehículos eléctricos. Las baterías ricas en manganeso también están en el horizonte, lo que podría reducir aún más el uso de cobalto. «Una de las consecuencias del aumento de las baterías sin cobalto es que la escasez previamente pronosticada para el cobalto para alrededor de 2024 y 2025 puede no materializarse», dice Andries Gerbens, comerciante de Darton Commodities. «Puede sugerir que los precios del cobalto siguen siendo más bajos».

La reciente caída de los precios del cobalto, el níquel y el litio podría frenar los esfuerzos de los países productores para extraer más rentas y aumentar la fabricación nacional. Después de que el cobalto y el litio experimentaran un gran repunte de precios en 2021 y 2022, impulsado principalmente por la demanda de baterías de vehículos eléctricos, el mercado este año ha estado mucho más tranquilo.

Una desaceleración en la producción de vehículos eléctricos de China, combinada con un aumento en la producción de hidróxido de cobalto y carbonato de litio, ha reducido sus precios un 30 por ciento y un 40 por ciento, respectivamente, durante los primeros seis meses del año, según Benchmark Mineral Intelligence. Los mineros veteranos dicen que este ciclo se ha desarrollado muchas veces antes.

El nacionalismo de los recursos tiende a aumentar cuando los precios de los productos básicos son altos, o cuando se acercan las elecciones, dice Mick Davis, fundador de Vision Blue Resources y ex director ejecutivo de Xstrata. Durante estos tiempos, «[los políticos] inevitablemente tratan de capturar más de la renta de lo que inicialmente imaginaron y acordaron», dice Davis. «El resultado siempre termina en lágrimas. Significa que el desarrollo de sus recursos minerales tarda cada vez más en suceder». Carpe diem Sin embargo, aunque el ciclo todavía permite a los países productores flexibilizar sus poderes, tienen la intención de aprovechar el momento como puedan.

A principios de este año, Chile, el segundo mayor productor de litio del mundo, anunció un plan para seminacionalizar la industria: dará un mayor control de dos minas de litio gigantes en el desierto de Atacama a una compañía minera estatal cuando finalicen los contratos actuales en 2030 y 2043, y tanto esos proyectos como todos los futuros se convertirán en asociaciones público-privadas. El presidente chileno, Gabriel Boric, dijo que el plan para aumentar el control estatal del litio es la mejor oportunidad que tiene Chile para convertirse en una «economía desarrollada» y distribuir la riqueza de una manera más justa. «No más ‘minería para unos pocos’. Tenemos que encontrar una manera de compartir los beneficios de nuestro país entre todos los chilenos», dijo. Y muchos productores están logrando dar pasos hacia arriba en la cadena de valor, en un intento por crear un crecimiento económico sostenible.

En la República Democrática del Congo, la construcción de la segunda fundición de cobre del país está en marcha cerca de la mina de cobre Kamoa-Kakula. Chile, por su parte, está ofreciendo precios preferenciales en carbonato de litio a las empresas que establecen proyectos de litio de valor agregado en el país. El primer comprador es BYD de China, uno de los fabricantes de vehículos eléctricos más grandes del mundo, que anunció en abril que construiría una fábrica de cátodos de litio en el norte de Chile, con 500 empleos esperados en la fase de inversión. Argentina abrirá una pequeña fábrica de baterías de iones de litio, la primera de América Latina, en septiembre, con una planta más grande que seguirá el próximo año. Propiedad de la empresa estatal de investigación energética Y-TEC, la planta en la provincia de Buenos Aires utilizará litio extraído en Argentina por la firma estadounidense Livent para producir el equivalente a 400 baterías EV al año.

Los intentos de Indonesia de construir una industria de vehículos eléctricos están dando frutos a una escala aún mayor. A principios de este año, Ford anunció una inversión en una instalación multimillonaria de procesamiento de níquel. Este verano, Hyundai inició la construcción de una planta de baterías, su segunda planta de fabricación en el país. A medida que la transición energética comienza a refundir los sistemas de poder y riqueza que dominaron el siglo 20, los nuevos productores de metales para baterías apenas están comenzando.

Muchos ven este cambio en la dinámica de poder como un cambio bienvenido. «Es absolutamente esencial que reescribamos el legado de la industria minera, para que los países ricos en minerales puedan capturar más valor económico», dice Elizabeth Press, directora de planificación de Irena, y autora del informe sobre minerales críticos. «Vemos una mayor conciencia de ambos lados de que las cosas no pueden continuar como estaban»

Fuente: Financial Times

Foto: dominik-vanyi- Unsplash

ES

ES EN

EN EU

EU