La clave:

El debate de la deslocalización industrial, relocalización y reindustrialización está sobre la mesa.

La reciente pandemia de COVID 19, la transformación digital y la necesidad de luchar contra el cambio climático favorecen una nueva industrialización basada en un modelo más sostenible, digital e innovador.

La causa principal era la búsqueda de competitividad a través de menores costes (salarios y materias primas) y la cercanía a esos mercados emergentes. Pero ha habido también ciertos factores que han favorecido este fenómeno como son el avance de la integración económica internacional gracias a la reducción de barreras comerciales, la liberalización de los mercados interiores y el desarrollo de las tecnologías de la información y las comunicaciones (TIC).

Durante décadas, China se ha beneficiado de un proceso imparable de deslocalización industrial desde Occidente. Pero, una serie de circunstancias, no obstante, están alterando dicha inercia y amenazan con dinamitar el equilibrio actual.

Dado que este tema puede ser de interés para muchas de las empresas relacionadas con ATEGI, vamos a publicar 3 artículos que pretenden encontrar claves para responder a estas cuestiones:

¿Cómo puede afectar a China y a las empresas allí instaladas?

¿A qué escenario macroeconómico podemos enfrentarnos?

¿Qué países se perfilan como alternativas en el proceso de reindustrialización?

En este primer artículo de esta serie nos concentraremos en la primera de estas cuestiones.

Durante décadas, China se ha beneficiado de un proceso imparable de deslocalización industrial desde Occidente. Pero, una serie de circunstancias, no obstante, están alterando dicha inercia y amenazan con dinamitar el equilibrio actual.

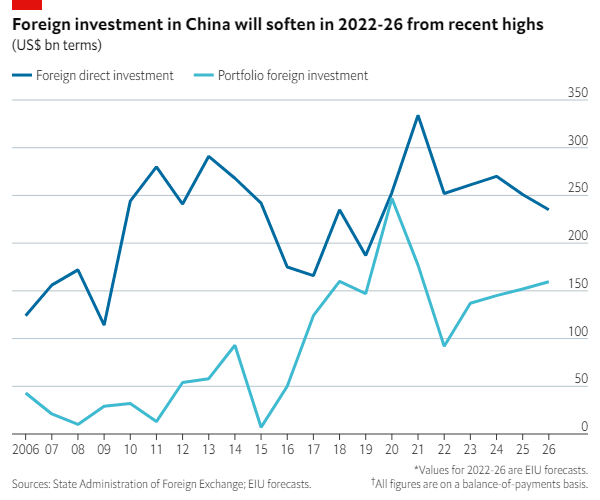

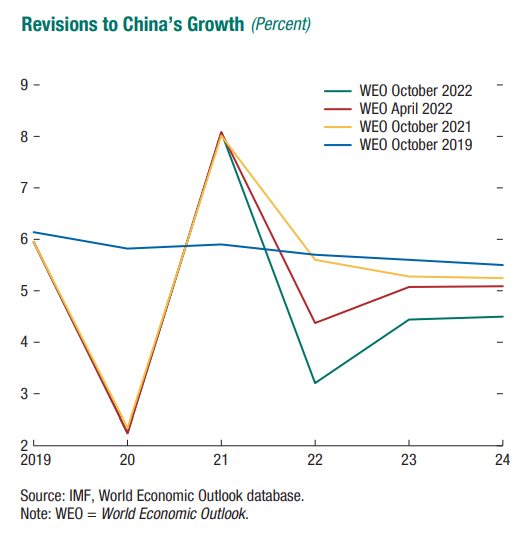

Las protestas que estamos viendo en las últimas semanas en China son la enésima muestra de un creciente sentimiento de desafección, tanto interno como externo, hacia la gestión del país. El capital castiga la falta de estabilidad, y la proyección de inversión foránea se ha hundido.

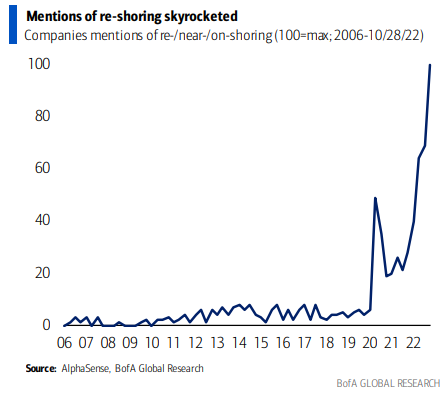

Tal es así que las menciones a la relocalización entre las empresas se ha disparado en los últimos meses. Y China, que goza de una cuota de producción manufacturera global superior al 27%, tiene mucho que perder y muy poco que ganar.

¿Cómo hemos llegado a esta situación? Principalmente, por cuatro factores.

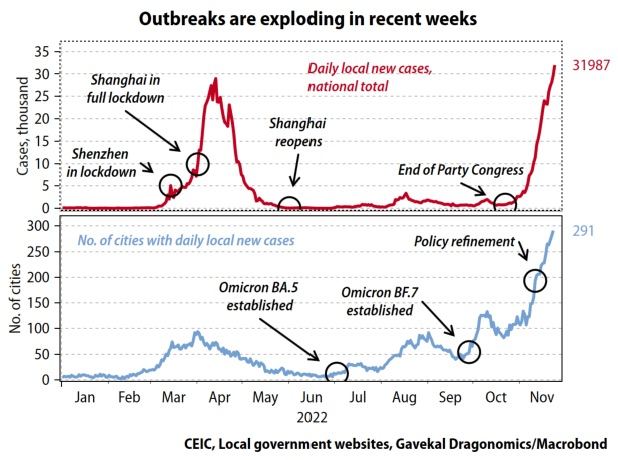

1.- Política de Covid-0

El Partido Comunista (PCC) ha hecho de la lucha contra el virus una de sus máximas y no concibe la normalidad sin antes erradicarlo.

Hoy por hoy, tan solo Corea del Norte y la propia China mantienen una política de confrontación total frente a la Covid-19. Y mientras el mundo avanza, los continuos encierros y restricciones que pesan sobre el país lastran a la economía y su competitividad.

El PCC se enfrenta a una encrucijada. Si no afloja, corre el riesgo de que el malestar ciudadano mute en graves protestas como las vividas en 1989 en Tiananmén. Si cede, verá debilitada su autoridad y la de Xi Jinping, y la propagación pondrá en jaque al país.

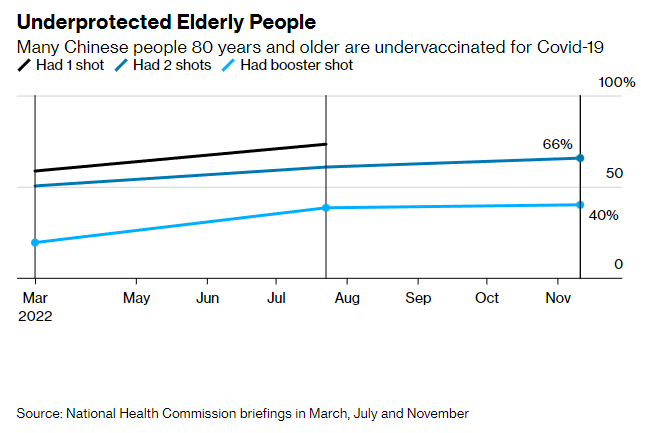

Con una parte sustancial de la población anciana sin vacunar o insuficientemente inmunizada para la Covid-19, una propagación a gran escala causaría estragos. Por no hablar que la eficacia de las vacunas de China es claramente inferior a la de sus homólogos occidentales.

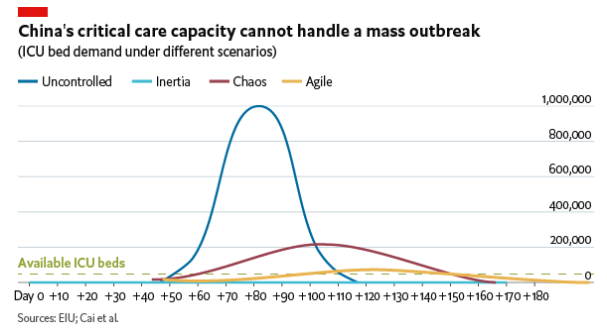

Por otro lado, el sistema sanitario chino no está capacitado para asumir una oleada de casos positivos en caso de apertura. Y para ejemplo el de Taiwán , que pivotó de una política de Covid-0 al aperturismo en mayo y los decesos se dispararon en los meses siguientes.

2.- Creciente beligerancia

China ha incrementado el control sobre su población, al tiempo que ha desempolvado sus aspiraciones históricas para recuperar el control de Taiwan, que considera una provincia rebelde.

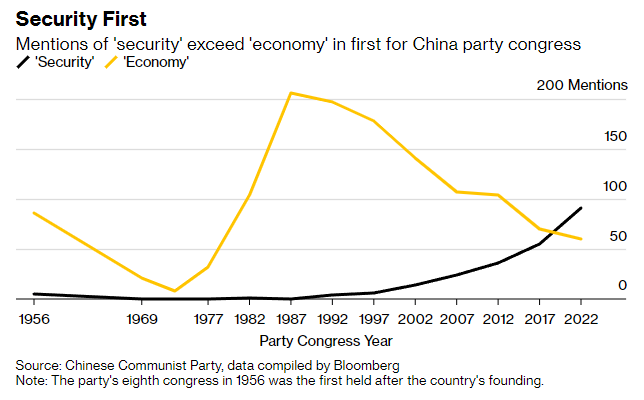

Prueba de ello es que en el discurso inaugural del XX Congreso del PCC, el pasado 16 de octubre, Xi Jinping hizo mayor énfasis en la seguridad que en la economía. Este viraje testimonia la creciente apuesta por el nacionalismo identitario.

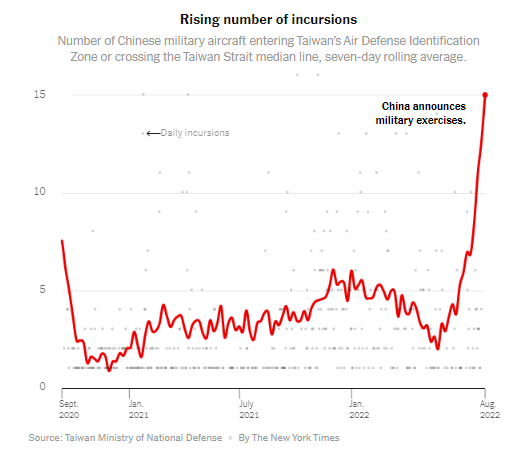

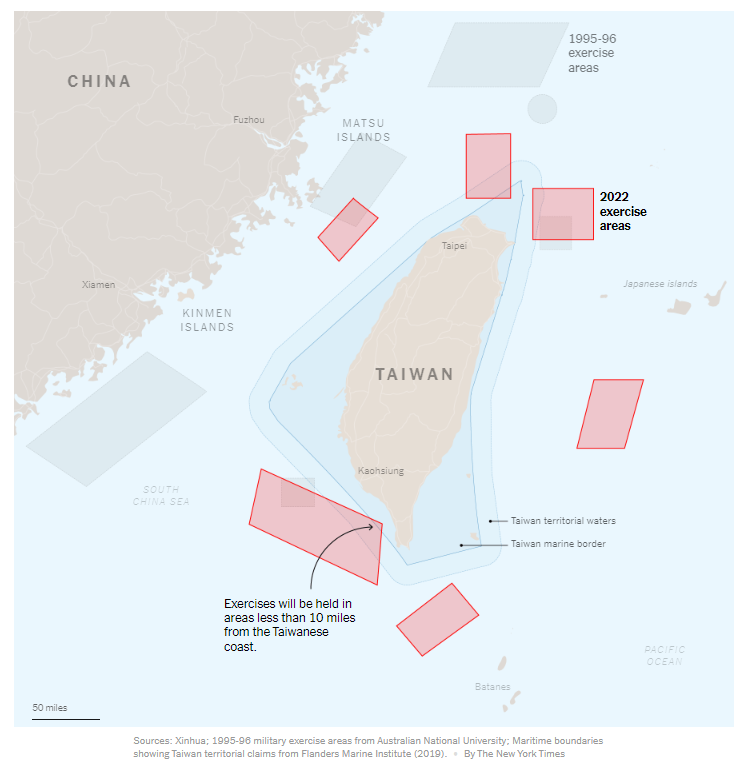

En paralelo, las incursiones por parte de buques y aviones militares del Ejército de Liberación Popular de China (PLA) a lo largo de la zona de identificación de defensa aérea de Taiwan no han hecho más que aumentar en los últimos meses.

Y en agosto, coincidiendo con la histórica visita a la isla de la todavía presidenta de la Cámara de Representantes de Estados Unidos , Nancy Pelosi, Pekín llevó a cabo las mayores maniobras militares que se recuerdan en torno a Taiwan

3.- Guerra Fría tecnológica

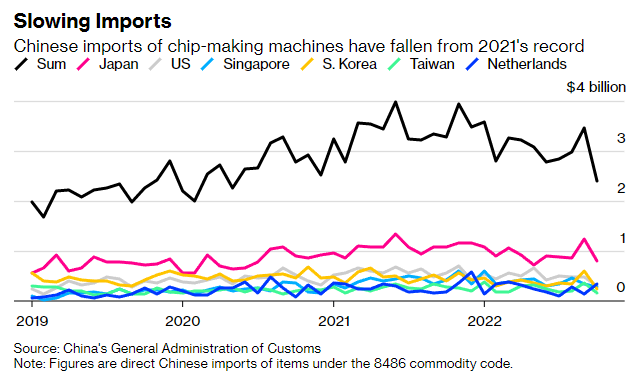

Las aspiraciones de China de consolidar una industria puntera en campos como la inteligencia artificial, la robótica o los semiconductores enfrenta una creciente oposición por parte de USA o la Unión Europea.

Todo ello se ha traducido en vetos a ciertas compañías chinas como Huaweii a operar en múltiples países occidentales, y más recientemente en prohibiciones a la exportación de chips y maquinaria específica para su confección a gigantes americanos como Nvidia o AMD.

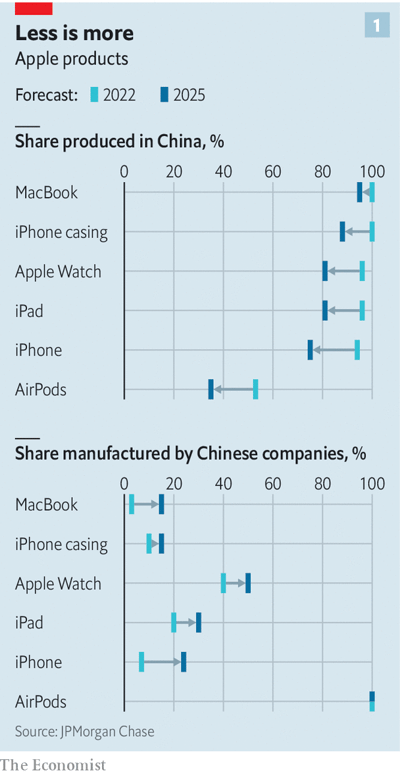

Un buen ejemplo de la preponderancia que ha adquirido China en los últimos años lo encontramos en Apple. El 98% de su producción de iPhone está ubicada en el país a través de contratistas como Foxconn, Pegatron o Wistron Corporation.

La compañía está decidida a migrar gradualmente su cadena de ensamblaje hacia otros países, si bien será una tarea titánica. Bloomberg Intelligence estima que harán falta 8 años para reubicar un 10% de la producción, e incluso así las compañías chinas seguirían ganando cuota.

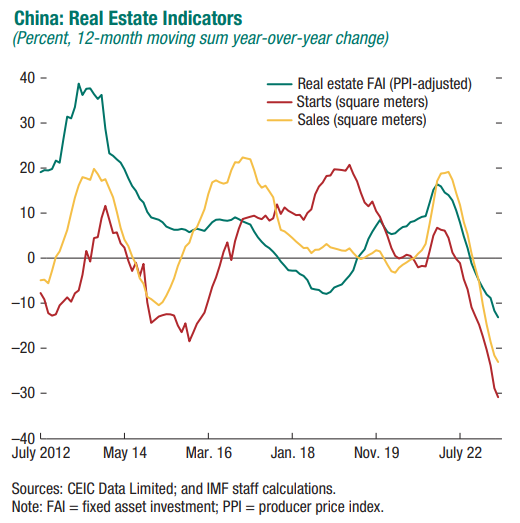

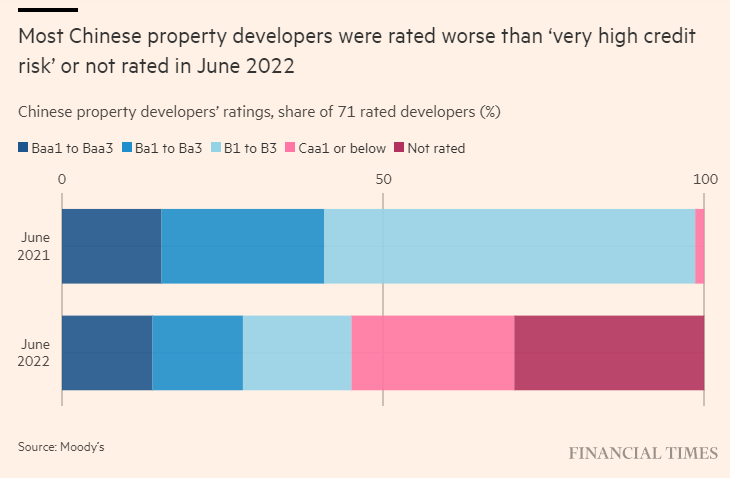

4.- Crisis inmobiliaria

Durante décadas el principal motor de crecimiento del gigante asiático, el sector de la construcción ha implosionado. Desde la caída de Evergrande, muchas otras compañías han seguido sus pasos y se han declarado en bancarrota.

Un parque inmobiliario sobredimensionado, desalineado con las proyecciones demográficas y con unos precios burbujeados han acabado por hundir el mercado. La parálisis en el sector ha hecho metástasis, y las ventas están deprimidas.

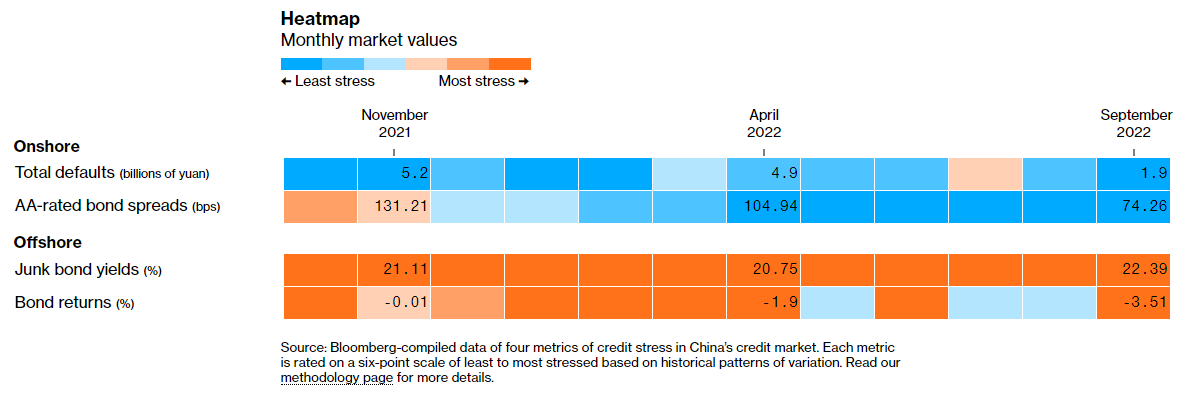

Si bien en las últimas semanas el gobierno ha intervenido decididamente para aliviar la presión sobre el sector y evitar una oleada de quiebras, las medidas se limitan a garantizar la culminación de las promociones en curso. No es, por tanto, un plan de choque a largo plazo.

Es más, las maniobras de Pekín están destinadas a apuntalar el mercado de bonos de China. Por contra, las emisiones de deuda extranjera cotizan a niveles de estrés récord, con los rendimientos disparados ante el riesgo creciente de impago, socavando la confianza de los inversores.

En medio de esta tormenta perfecta en la que se encuentra China, gobiernos de medio mundo y empresas han empezado a desacoplarse del gigante asiático. Un proceso que, en cualquier caso, llevará décadas, e implicará en última instancia (re-)industrializar otros países.

Tal y como comenta Russell Napier, el mundo asistirá a una explosión de la inversión no vista desde 1994 para reubicar sus centros productivos. Y esta coyuntura favorecerá el enquistamiento de la estanflación durante varios años.

Fuente: Aleix Amorós

Foto: christian-lue/ Unsplash

EU

EU ES

ES EN

EN