Las claves:

- La cantidad de cobre disponible en la red de almacenes de la Bolsa de Metales de Londres (LME) se ha reducido a la mitad en los últimos días

- Si bien los enormes flujos de aluminio de esta semana en los almacenes de LME inevitablemente han centrado la atención en el productor ruso de aluminio Rusal, los movimientos de las existencias de cobre pueden convertirse en un problema mayor antes.

La cantidad de cobre disponible en la red de almacenes de la Bolsa de Metales de Londres (LME) se ha reducido a la mitad en los últimos días.

Las existencias principales de 139,000 toneladas pueden parecer lo suficientemente saludables, pero una serie de cancelaciones diarias significa que el 48% de ese tonelaje ahora está esperando la carga física, dejando solo 72,950 de existencias vivas.

El agarre de las acciones parece extraño, dado el rápido oscurecimiento de las perspectivas de la demanda a medida que Europa se dirige a la recesión y el crecimiento manufacturero de Estados Unidos se frena bruscamente.

Pero la clave está en China, donde una contracción en la Bolsa de Futuros de Shanghai (ShFE) ha generado una lucha por el metal.

Apretón de Shanghai

El contrato de cobre ShFE se ha caracterizado por un bajo inventario y una estanqueidad de balanceo durante algún tiempo. Pero las cosas han llegado a un punto crítico desde que el mercado reabrió después de las vacaciones de la Semana Dorada y en el período previo al vencimiento del contrato de octubre el lunes.

El interés de apertura del mercado aumentó a 454.074 contratos a fines de la semana pasada, el nivel más alto de participación desde 2015, ya que la parte delantera de la curva se apretó.

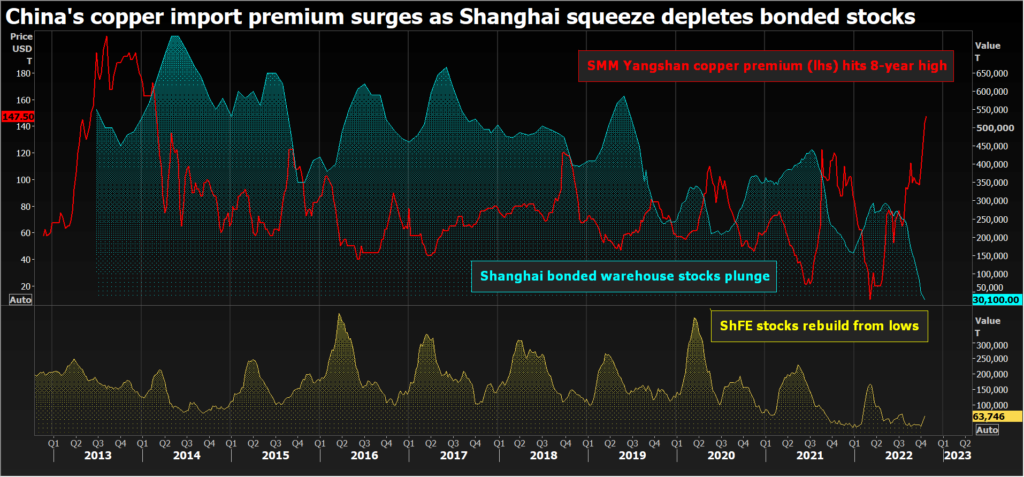

Las entregas contra posiciones cortas se han acelerado. El total de existencias registradas de ShFE se duplicó con creces durante el período de vacaciones a 63,746 toneladas, con un inventario en garantía que saltó de 3,729 a 25,588 toneladas.

Más han llegado esta semana, y las existencias en garantía se multiplicaron a 70,547 toneladas hasta el martes.

Shanghai ahora está actuando como un imán para las unidades de cobre disponibles tanto en China como en el resto del mundo.

Yangshan tira de la cadena de suministro

Está claro que el primer punto de llamada de Shanghai ha sido el cobre sentado en los almacenes aduaneros de la ciudad.

El contrato internacional de cobre de Shanghai, negociado a través de la Bolsa Internacional de Energía (INE), está respaldado por dichas acciones. El inventario registrado se desplomó de 88.861 a 28.389 toneladas durante las vacaciones de la Semana Dorada, por cierto margen el mayor cambio en las existencias del INE desde que se lanzó el contrato a principios de 2021.

El proveedor local de datos Shanghai Metal Market (SMM) evalúa niveles más amplios de acciones en condiciones de servidumbre, a veces denominadas “acciones sociales”. Estos también se han desplomado a 30.100 toneladas desde un máximo de marzo de 293.500 toneladas.

A medida que las existencias en régimen de servidumbre se agotan rápidamente para llenar los almacenes de ShFE en tierra, las primas físicas están aumentando a su vez para atraer más metales del mercado internacional.

La prima de cobre de Yangshan, un indicador útil para la demanda de importaciones al contado de China, se ha disparado a $ 147.50 por tonelada sobre el efectivo de LME, su nivel comercial más alto desde 2013.

La alta prima para la entrega china ahora está absorbiendo metal del resto del mundo, incluidos los almacenes de LME en Asia, donde toda la actividad de cancelación ha tenido lugar durante la última semana más o menos.

¿Suministro interrumpido?

La lucha por el metal de Shanghai es sorprendente dado que las importaciones de cobre refinado de China han estado funcionando a un ritmo rápido en los últimos meses. Las importaciones netas de 2,31 millones de toneladas en los primeros ocho meses del año aumentaron casi un 10% en el mismo período de 2021.

Sin embargo, estas entradas han pasado por alto los almacenes aduaneros y en tierra para rellenar una cadena de suministro nacional agotada después de un período prolongado de reducción de existencias debido a los precios récord a principios de este año.

Es probable que la problemática casa comercial Maike Group también esté de alguna manera en el cóctel de cobre de Shanghai en este momento.

La compañía, que está vendiendo activos activamente para evitar una crisis de liquidez, es una potencia del cobre, que generalmente maneja alrededor de una cuarta parte de los volúmenes de importación de China cada año.

Su reestructuración en curso, que incluye la liquidación de las existencias de cobre, probablemente esté interrumpiendo los flujos comerciales normales a través del sistema de almacenes aduaneros.

El dilema ruso de Londres

El fuerte llamado de China al cobre se está sintiendo en Londres, donde la caída de las acciones de LME ha reavivado la volatilidad del diferencial temporal.

El diferencial de referencia de efectivo a tres meses ha estado en retroceso desde mediados de septiembre y la prima en efectivo se valoró en $ 60 por tonelada al cierre del martes.

La micro tensión continúa chocando con la imagen macro bajista, que ha mantenido al cobre a tres meses bajo presión cerca de su mínimo de julio de $ 6,955 por tonelada, cotizando por última vez a $ 7,375.

La divergencia micro-macro parece que se acentuará a medida que las existencias de LME se eliminen para su envío a China.

Hay una complicación adicional para la LME, que ha lanzado un documento de discusión sobre si suspender las entregas de metal de marca rusa.

Más del 60% de las existencias de cobre de la LME a finales de septiembre eran de metal ruso. Es muy posible que la proporción esté a punto de aumentar aún más a medida que caigan las existencias totales y lo que queda se concentre cada vez más en los puertos europeos de Hamburgo y Rotterdam.

Ambos son destinos de envío obvios para los dos productores de cobre de Rusia y actualmente tienen un total combinado de 42,425 toneladas de ganado, equivalente al 58% del total en rápida disminución.

Ninguna de las dos ubicaciones ha sido tocada por la reciente avalancha de actividad de cancelación, que comprensiblemente se ha desarrollado en ubicaciones asiáticas dentro del alcance mucho más rápido de los cortos de Shanghai.

Si bien los enormes flujos de aluminio de esta semana en los almacenes de LME inevitablemente han centrado la atención en el productor ruso de aluminio Rusal, los movimientos de las existencias de cobre pueden convertirse en un problema mayor antes.

Fuente: Andy Home/ Reuters

Foto de Oren Elbaz en Unsplash

EU

EU ES

ES EN

EN