La clave:

- En estos momentos, deberíamos estar acumulando gas natural para llegar a las puertas del invierno con los depósitos en al menos el 80% de su capacidad. Sin embargo, se ha tenido que recurrir ya a ellos con carácter de emergencia.

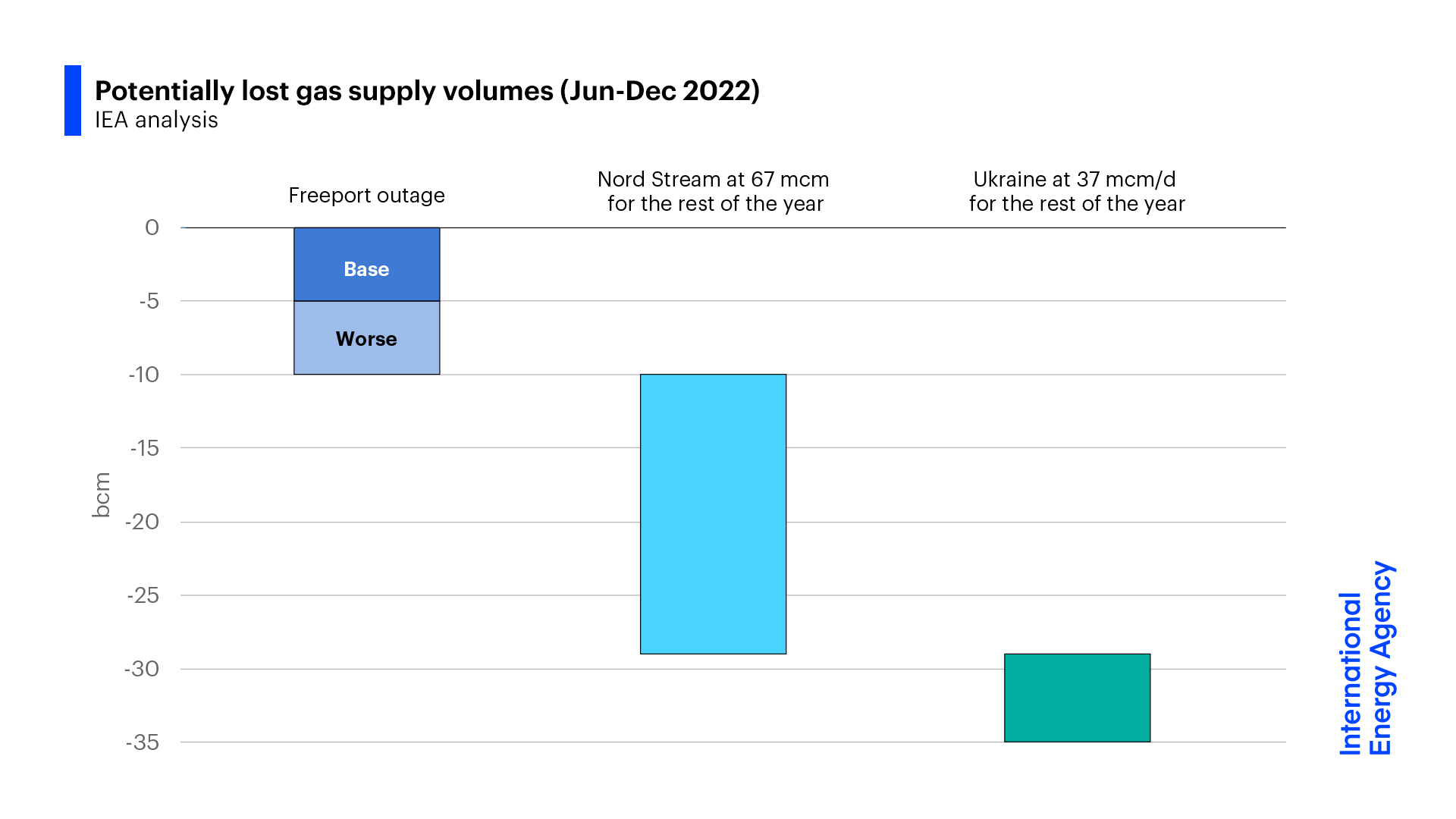

- Según cálculos de la IEA, la UE se enfrenta a una pérdida potencial de hasta 35.000 millones de m³ de gas. El racionamiento de gas natural será una realidad si no se revierte la tendencia en un mes.

Estos últimos días, una amalgama de factores han vuelto a colocar a los mercados del gas natural en ebullición.

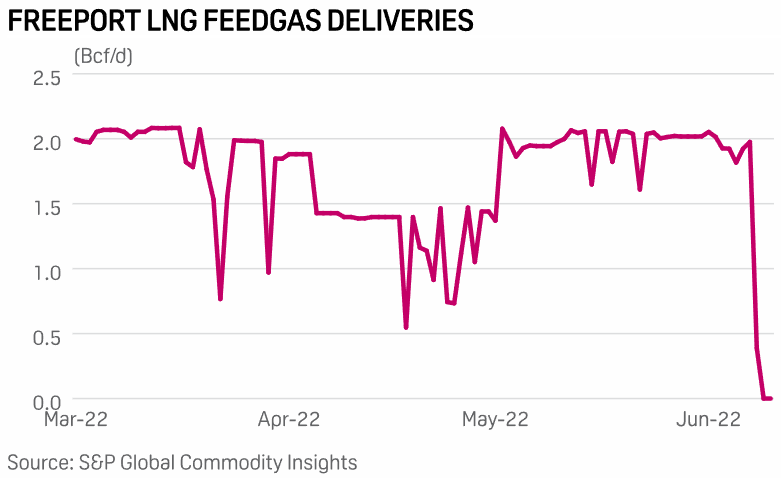

A primera hora de la mañana del 8 de junio, una explosión afectaba a la terminal de exportación de gas natural licuado (GNL) de Freeport, en Texas, Estados Unidos Instantáneamente se paralizó toda actividad comercial en el recinto.

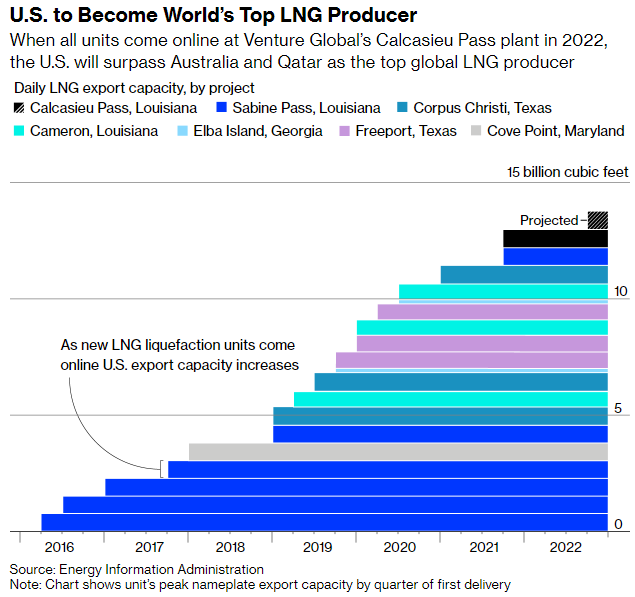

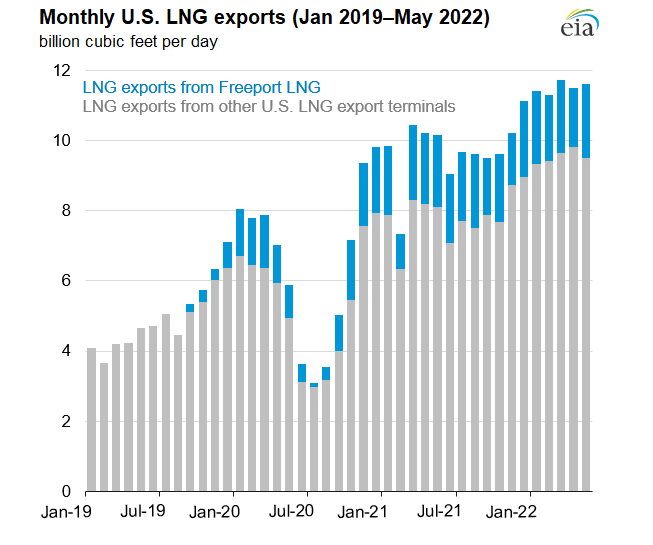

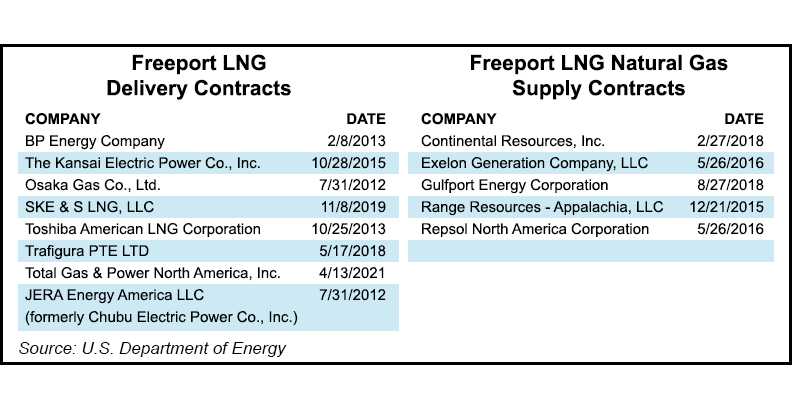

Con tal de poner en perspectiva la importancia de Freeport: Es la 2ª mayor planta por volumen de exportación de Estados Unidos con un 16% de cuota -en mayo alcanzó el umbral del 20%-. Cuenta con tres instalaciones de licuafacción y depuración de GNL con capacidad para 15 mt/año

Inicialmente se especuló con una interrupción temporal de tres semanas, para enseguida quedó patente que los daños estructurales eran importantes y que la planta no volvería a estar plenamente operativa hasta finales de año. ¿Qué consecuencias acarreará esta tesitura?

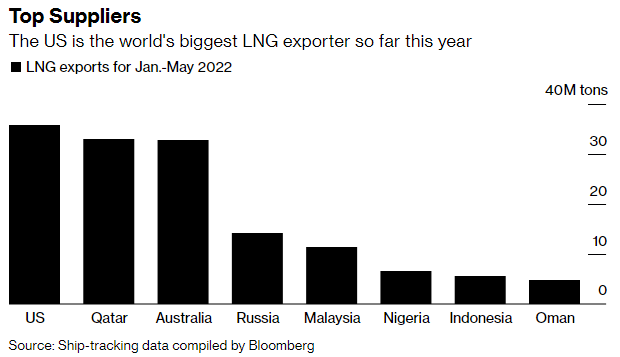

En el terreno comercial, Estados Unidos perderá el título de «mayor exportador de GNL del mundo» que había cosechado los primeros 5 meses del año en favor de sus más inmediatos competidores, Catar y Australia

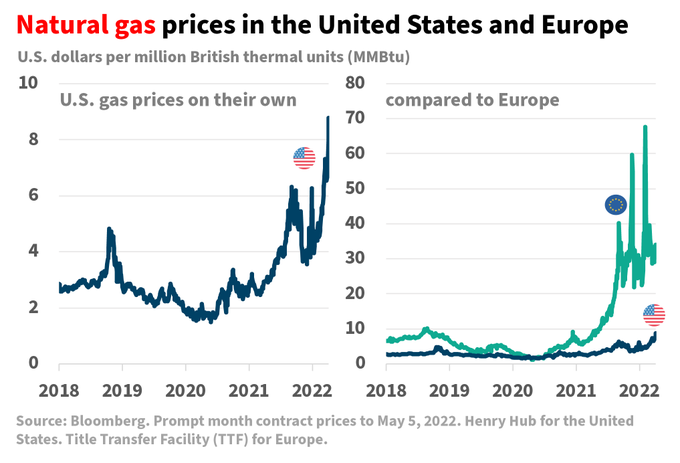

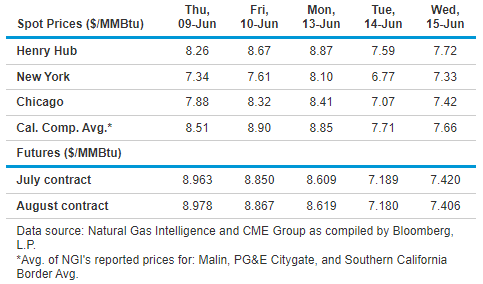

El gran beneficiado será el mercado doméstico de Estados Unidos, cuyos precios del gas natural empezaban a adquirir un aspecto parabólico. Si bien seguían muy por debajo de sus comparables europeos , se habían doblado en lo que llevábamos de año.

Y es que al no poder exportar una parte sustancial del GNL que produce Estados Unidos dado que el resto de terminales operan a pleno rendimiento, se redirigirán los flujos al mercado interno. Como resultado los precios se reducirán, tal y como ya ha empezado a ocurrir.

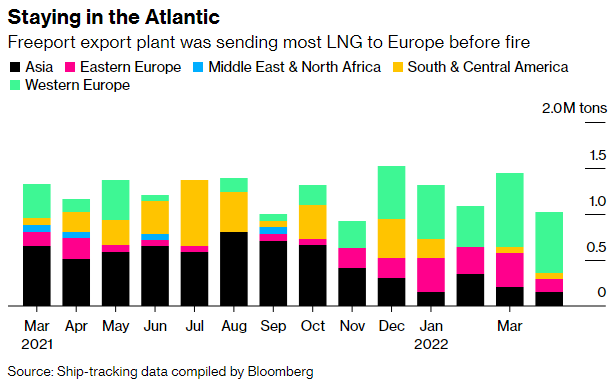

La peor parte se la van a llevar tanto Asia como Europa. La terminal de GNL de Freeport jugaba un papel vital a la hora de nutrir a ambas regiones, al disponer de contratos a largo plazo con los grandes operadores de Reino Unido , Francia , Japón y Corea del Sur

Especialmente importante era para la UE, que en los primeros 4 meses del año había acaparado casi el 75% del total de las exportaciones. Hablamos de una pérdida media de entre 0.8-1 mt/mes, o unos 6 metaneros que dejarán de llegar a las plantas de regasificación.

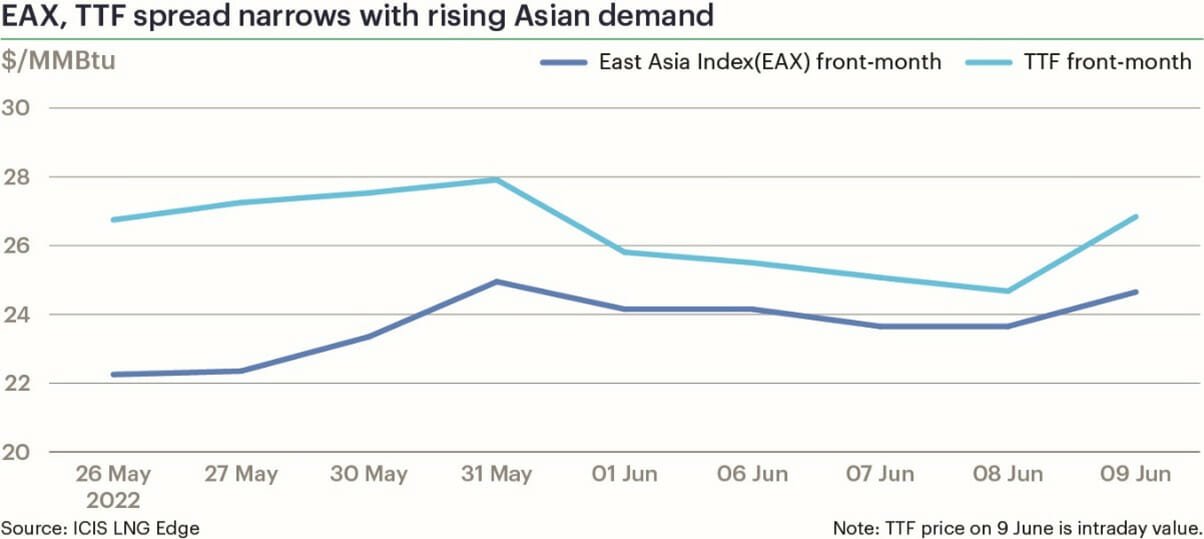

Esto hará que se desate una vorágine compradora entre las grandes firmas energéticas asiáticas y la UE, al verse forzadas a buscar reemplazos de urgencia. El diferencial entre el Índice del Este de Asia y el TTF holandés se ha ido estrechando, como augurio de lo que vendrá.

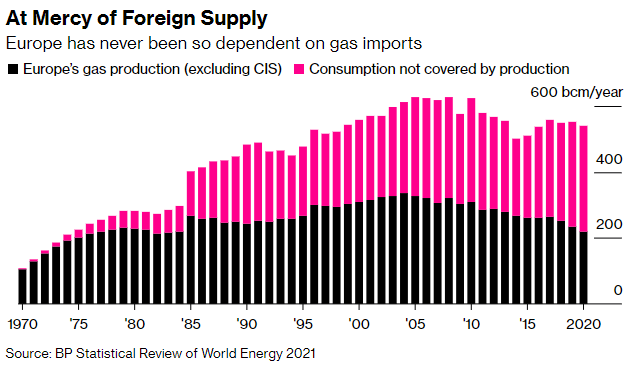

El parón de la terminal de GNL de Freeport no podía llegar en peor momento para los intereses de Bruselas. La UE lo había fiado todo a Estados Unidos para suplir sus carencias energéticas, y es que nunca en el último medio siglo habíamos tenido una dependencia tan grande del exterior.

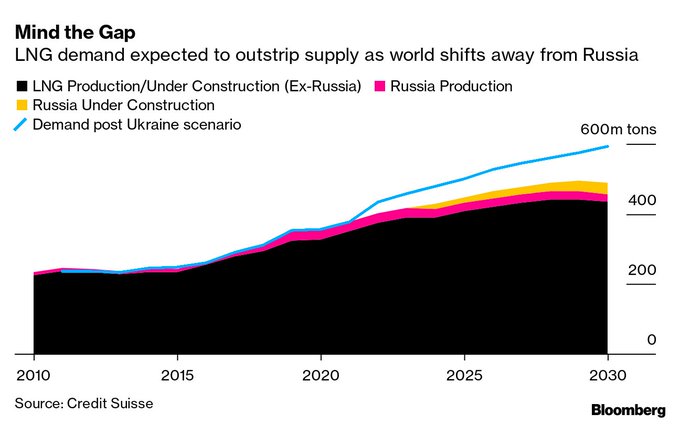

La desconexión forzada del gas natural procedente de Rusia ha disparado las previsiones de demanda de GNL, especialmente de la UE, que no dispone de un plan de choque a corto plazo para esta situación.

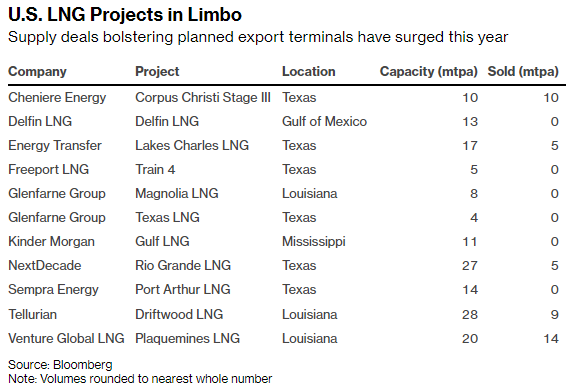

Y es que mientras las compañías energéticas de la UE se han dedicado en los últimos meses a acaparar todo el GNL que han podido al contado, sus homólogas asiáticas, sin foco mediático, iban firmando acuerdos de suministro a largo plazo con las futuras terminales de exportación de Estados Unidos

Planificación a largo plazo frente a improvisación. Estrategia de país frente a ausencia de liderazgo.

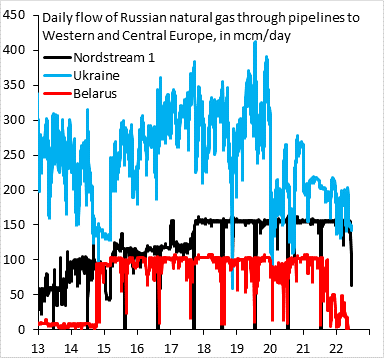

En paralelo, desde esta semana los flujos de gas natural procedentes de Rusia han caído drásticamente por todas las vías de paso hacia la UE. A lo que hay que sumar que el mantenimiento anual del gasoducto Turkstream se dará entre el 21 y el 28 de junio. Tormenta perfecta.

Según cálculos de la IEA, la UE se enfrenta a una pérdida potencial de hasta 35.000 millones de m³ si no se resuelve la situación. El racionamiento de gas natural será una realidad si no se revierte la tendencia en un mes.

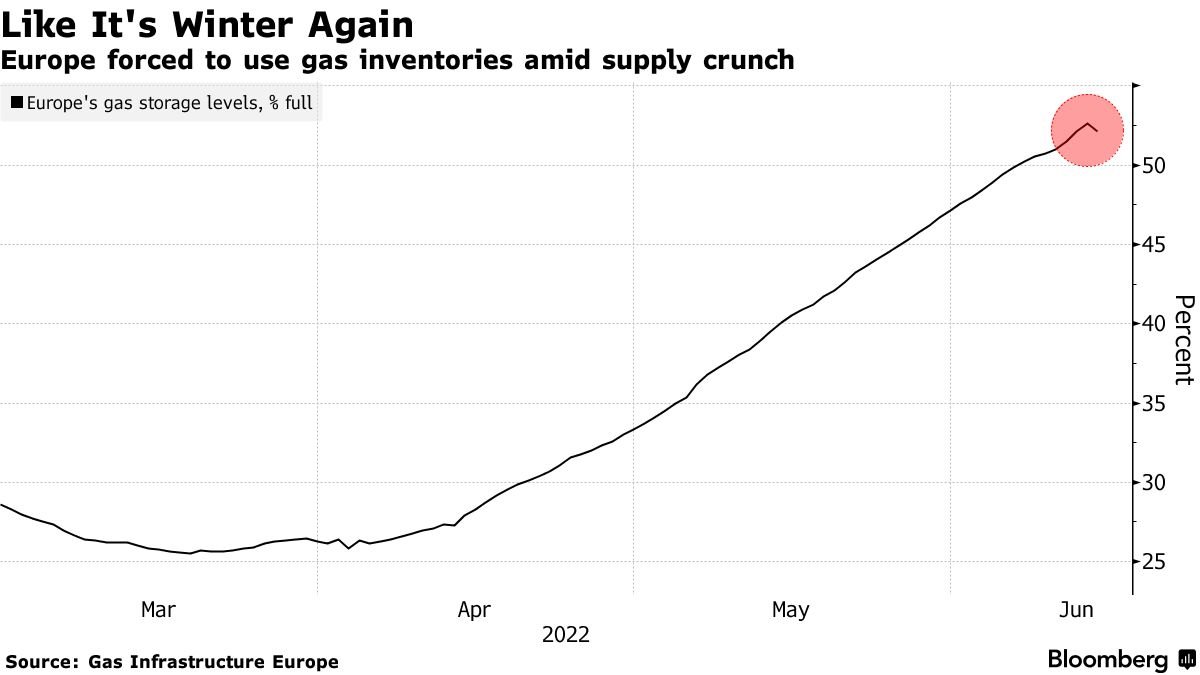

En estos momentos, deberíamos estar acumulando gas natural para llegar a las puertas del invierno con los depósitos en al menos el 80% de su capacidad. Sin embargo, el 18 de junio se ha tenido que recurrir ya a ellos con carácter de emergencia.

Fuente: Aleix Amorós

ES

ES EN

EN EU

EU