Se está convirtiendo en un invierno de descontento para las fundiciones de aluminio de Europa que luchan por hacer frente a los disparados precios de la energía en toda la región. Cuatro operadores han anunciado recortes por un total de más de medio millón de toneladas de capacidad de producción anual y otros han flexionado la producción para mitigar los picos de precios de la energía.

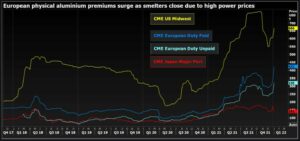

Los consumidores europeos de aluminio ya están pagando el precio. Las primas físicas han aumentado, el contrato al contado con derechos pagados de la CME saltó de 290 dólares por tonelada a principios de diciembre a 423 dólares actuales. Eso está por encima del precio del aluminio de la Bolsa de Metales de Londres (LME), que también abrió 2022 con una explosión, alcanzando un máximo de dos meses de $ 2,938.50 por tonelada el miércoles.

El aluminio fue el segundo con mejor desempeño entre los principales metales industriales de la LME el año pasado, ya que el mercado registró reducciones relacionadas con la energía en China.

Los problemas de energía del mercado ahora se han extendido a Europa.

APAGANDO PLANTAS

La fundición de aluminio es un proceso intensivo en energía, la energía representa típicamente al menos el 30% de los costos totales de producción, aunque con una variabilidad significativa según la fuente, la estructura del proveedor y el mercado energético local.

Los precios europeos de la energía han alcanzado múltiples máximos históricos en los últimos meses y la crisis energética regional se está transformando ahora en una crisis de fundición de aluminio. Los “precios exorbitantes de la energía” fueron citados por el productor estadounidense Alcoa como la razón de una reducción de dos años de su fundición San Ciprian de 228.000 toneladas por año en España. La planta estará fuera de servicio a finales de este mes y regresará en enero de 2024 con contratos de energía renovable.

Otra víctima es la fundición KAP en Montenegro, que comenzó a apagar sus 120.000 toneladas de capacidad anual a mediados de diciembre. El propietario de la planta, Uniprom, se enfrentaba a un salto en su factura de energía de 45 euros (50,89 dólares) a 120 euros por megavatio hora a principios de 2022.

La “situación excepcional en los mercados de energía y gas” es la razón por la que el productor rumano Alro está reduciendo la producción de cinco a dos líneas de producción en su fundición Slatina, dijo. La planta de 265.000 toneladas por año funcionará a alrededor de un tercio de su capacidad hasta nuevo aviso.

La noruega Hydro también ha duplicado la capacidad que tiene inactiva en su fundición Slovalco en Eslovaquia, citando “precios de la energía muy altos que no muestran signos de mejora en el corto plazo”. La producción se reducirá al 60% de la capacidad anual de la planta de 175.000 toneladas por año.

Las cuatro operaciones mantendrán las operaciones de fundición, pero el impacto anualizado combinado en la producción de metales primarios será de alrededor de 550.000 toneladas.

Otras fundiciones europeas están navegando por la crisis del precio de la energía ajustando el amperaje y las tasas de funcionamiento, lo que significa que hay una considerable pérdida de producción estimada.

DIVISIÓN PREMIUM

Europa ya es un importador neto de aluminio primario y el déficit de suministro regional aumentará a medida que se alargue la lista de víctimas de fundiciones. El fuerte salto en las primas físicas da fe de esta dinámica cambiante.

La prima física del Medio Oeste de EE.UU. ha aumentado, el contrato al contado de CME aumentó de $ 550 por tonelada a principios de diciembre a $ 666 actuales. Estados Unidos también es un importador neto de aluminio primario y ahora se enfrenta a una mayor competencia de Europa por el metal de repuesto.

Y ambos compiten con China, que está importando volúmenes significativos después de una serie de recortes relacionados con la energía en su enorme red de fundiciones. Las importaciones chinas de aluminio primario totalizaron 1,5 millones de toneladas en los primeros 11 meses de 2021, un 60% más año con año. El mayor productor de aluminio del mundo se convirtió en importador neto en 2020 y parece que seguirá así.

Eso, irónicamente, ha beneficiado a los compradores japoneses, que acaban de negociar una reducción del 20% a 177 dólares por tonelada en la prima para las entregas del primer trimestre. Uno de los factores que han actuado a su favor ha sido la reubicación de existencias accesibles a Asia para alimentar el hambre de importaciones recién descubierta de China.

Los almacenes de la LME tenían 926.800 toneladas de inventario registrado hasta el martes, con solo 34.675 toneladas ubicadas en Europa y 19.425 toneladas en los Estados Unidos. El 94% restante está en Asia. Las ubicaciones asiáticas también representaron el 79% de las 449.000 toneladas de aluminio que se encontraban en la sombra fuera de garantía de la LME a fines de octubre. Esta disponibilidad regional está amortiguando a los compradores japoneses pero exacerbando los problemas de suministro fuera de Asia.

Los problemas de las fundiciones de Europa están acentuando la creciente divergencia regional en las primas globales.

LA PARADOJA EUROPEA DE ALUMINIO

La Unión Europea ha protegido históricamente su sector de fundición de aluminio mediante aranceles de importación, para disgusto de los consumidores regionales. El bloque ahora también está comprometido con lo que denomina “autonomía estratégica abierta” en su plan industrial verde, particularmente cuando se trata de asegurar metales críticos para la transición energética. Esas ambiciones ahora están en riesgo, no solo en el aluminio sino en otros sectores de metales industriales como el zinc.

El talón de Aquiles en la cadena de suministro es la alta intensidad energética del proceso de fundición, que expone a los productores al tipo de crisis energética que ahora afecta a Europa. Las tensiones en el suministro de energía solo se agudizarán a medida que el continente intente alejarse del carbón de acuerdo con sus compromisos de emisiones carbono.

China comenzó a lidiar con el mismo acertijo de la energía de los metales el año pasado. Aunque los problemas de energía de China se deben en parte a causas naturales (la sequía del año pasado en la provincia de Yunnan, rica en recursos hídricos), también son una consecuencia de los objetivos de eficiencia energética alineados con el compromiso de alcanzar la máxima generación de carbón para 2025. Las fundiciones de aluminio hambrientas de energía han sido objetivos fáciles para los gobiernos regionales que buscan mejorar su uso de energía y objetivos de eficiencia.

La producción de aluminio primario de China se ha estancado debido a que se han cerrado las líneas de producción y se han aplazado los nuevos proyectos.

Así es la paradoja del aluminio. Es un metal que es fundamental para la transición energética, pero solo se puede producir en forma virgen utilizando grandes cantidades de energía, lo que es cada vez más escaso debido a la descarbonización. La paradoja acaba de extenderse de China a Europa.

Fuente: Thomson Reuters

EU

EU ES

ES EN

EN