La clave:

La Asociación Mundial del Acero (worldsteel) ha publicado la actualización de su Short Range Outlook (SRO) para 2022 y 2023.

- Worldsteel pronostica que la demanda de acero se contraerá un 2,3% en 2022 para alcanzar los 1.796,7 Mt después de aumentar un 2,8% en 2021.

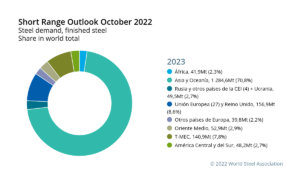

- En 2023 la demanda de acero experimentará una recuperación de 1,0% para llegar a 1.814,7 Mt. El pronóstico actual representa una revisión a la baja con respecto al pronóstico anterior, lo que refleja la repercusión de una inflación persistentemente alta y un aumento de las tasas de interés a nivel mundial.

- La alta inflación, el ajuste monetario y la desaceleración de China contribuyeron a un difícil 2022, pero se espera que la demanda de infraestructura eleve ligeramente la demanda de acero en 2023.

Al comentar sobre las perspectivas, el Sr. Máximo Vedoya, CEO de Ternium y Presidente del Comité Económico de Worldsteel, dijo: «La economía mundial se ve afectada por la inflación persistente, el ajuste monetario de Estados Unidos, la desaceleración económica de China y las consecuencias de la invasión rusa de Ucrania. Los altos precios de la energía, el aumento de las tasas de interés y la caída de la confianza han llevado a una desaceleración en las actividades de los sectores que utilizan el acero. Como resultado, nuestro pronóstico actual para el crecimiento de la demanda mundial de acero se ha revisado a la baja en comparación con el anterior. Las perspectivas para 2023 dependen del impacto del endurecimiento de las políticas monetarias y de la capacidad de los bancos centrales para anclar las expectativas de inflación. En particular, las perspectivas de la UE están sujetas a un mayor riesgo a la baja debido a la alta inflación y la crisis energética que se han visto exacerbadas por la guerra entre Rusia y Ucrania».

General

El entorno económico mundial se ha deteriorado significativamente en 2022, ya que el riesgo de inflación se materializó plenamente junto con otros vientos en contra importantes, a saber, la guerra entre Rusia y Ucrania y los confinamientos de China. La guerra entre Rusia y Ucrania exacerbó la presión inflacionaria que se encendió por los desequilibrios de oferta y demanda posteriores al confinamiento, ya que la guerra interrumpió el suministro de energía y alimentos e intervino con la normalización de las cadenas de suministro. En particular, en Europa, donde la dependencia del suministro de gas ruso es alta, las actividades económicas, así como la confianza, se ven muy afectadas por la crisis energética.

Las agresivas subidas de tipos de interés de la Fed y la fortaleza del dólar estadounidense están impulsando los riesgos de recesión en EE.UU. y tendrán un efecto dominó para el resto del mundo a través de las salidas de capital en las economías emergentes, aumentando el estrés financiero de los países endeudados y los consumidores. El aumento de las tasas de interés y la alta inflación afectarán la inversión y el gasto del consumidor, y perjudicarán a los sectores intensivos en acero, como la construcción, la maquinaria y los bienes de consumo duraderos.

Los problemas de la cadena de suministro disminuyeron un poco en 2022, pero continuaron limitando las actividades de producción a medida que surgieron nuevas interrupciones. Suponiendo que la guerra no termine pronto y China continúe manteniendo su estricta política de contención de COVID por el momento, los cuellos de botella de suministro no se disiparán por completo, a pesar de la desaceleración de la demanda.

La incertidumbre sigue siendo elevada para la economía mundial y el balance de riesgos está sesgado en gran medida a la baja. Entre ellos se encuentran el efecto del ajuste monetario, la continuación de la inflación, la dirección de la economía china y su política COVID, la posible crisis del suministro de gas en Europa y el agravamiento de la guerra ruso-ucraniana con consecuencias inesperadas.

China

La recuperación de la demanda china de acero a finales de 2021 se revirtió en el segundo trimestre de 2022, ya que los repetidos cierres de COVID llevaron a un enfriamiento drástico de la economía china. La caída en el mercado inmobiliario se ha profundizado, con la inversión en bienes raíces desacelerándose a su peor nivel en 30 años. Todos los principales indicadores del mercado inmobiliario están en territorio negativo, con una superficie en construcción contrayéndose por primera vez en su historia moderna. A pesar de los esfuerzos del gobierno para impulsar el mercado inmobiliario, no se espera un cambio importante ya que la confianza de los compradores sigue siendo débil debido a las estrictas medidas COVID y las quiebras de desarrolladores. La inversión en infraestructura se está recuperando debido a las medidas gubernamentales, y proporcionará cierto apoyo a la demanda de acero a fines de 2022 y 2023. Sin embargo, mientras el sector inmobiliario permanezca deprimido, será difícil que la demanda de acero se recupere significativamente.

La demanda de acero en China se contrajo un 6,6% en los primeros ocho meses de 2022. Para todo el año, es probable que la demanda de acero caiga un 4,0% con el bajo efecto base de la segunda mitad de 2022. En 2023, los nuevos proyectos de infraestructura y una leve recuperación en el mercado inmobiliario podrían evitar una mayor contracción de la demanda de acero. Se espera que la demanda de acero en 2023 se mantenga estable bajo el supuesto de que se introducirán pequeñas medidas de estímulo nuevas y que las medidas de confinamiento se eliminarán en gran medida en la última parte de 2022. Existen riesgos significativos a la baja si no se cumplen estos supuestos. La desaceleración de la economía mundial plantea un mayor riesgo a la baja para China.

Economías avanzadas

La recuperación de la demanda de acero en las economías desarrolladas experimentó un importante revés en 2022 debido a la inflación sostenida y los cuellos de botella duraderos del lado de la oferta. La guerra en Ucrania ha dado un nuevo impulso a la inflación y a los problemas de la cadena de suministro. En particular, laUEse enfrenta a condiciones económicas desesperadas con una alta inflación y la crisis energética. La confianza está disminuyendo y las actividades industriales se están enfriando bruscamente hacia una disminución a medida que los altos precios de la energía están forzando el cierre de fábricas.

Se espera que la demanda de acero en la UE se contraiga un 3,5% en 2022. Dado que no se vislumbra una mejora inmediata de la situación del suministro de gas, la demanda de acero en la UE seguirá contrayéndose en 2023, con un riesgo significativo a la baja en caso de mal tiempo invernal o nuevas interrupciones en el suministro de energía. Los riesgos financieros derivados de las elevadas deudas públicas y el lento crecimiento en China plantean nuevos riesgos a la baja para la UE. También hay posibles consecuencias a largo plazo para la estructura de la economía y, por lo tanto, para la demanda de acero si las limitaciones económicas continúan en el nivel actual. Por otro lado, si la guerra entre Rusia y Ucrania termina antes de lo esperado, existe un potencial alcista.

La recuperación sostenida y fuerte de la economía estadounidense del shock pandémico está llegando a su fin a medida que la Fed persigue agresivas alzas de intereses para contener la inflación. Se espera que las actividades manufactureras se enfríen bruscamente gracias al débil entorno económico, la fortaleza del dólar y el cambio del gasto de bienes a servicios. Sin embargo, se espera que el sector automotriz mantenga el impulso positivo debido a la demanda acumulada y la disminución de las restricciones de la cadena de suministro. El sector de la construcción tendrá dificultades debido a la disminución del auge inmobiliario y la recuperación retrasada del sector no residencial debido al aumento del costo de los materiales y las altas tasas de interés. Sin embargo, la nueva Ley de Infraestructura impulsará drásticamente la inversión en infraestructura, y el aumento de la inversión en el sector energético apoyará el crecimiento de la demanda de acero a pesar del debilitamiento de la economía. En general, no se espera que la demanda de acero de Estados Unidos se convierta en una contracción.

La recuperación de la demanda de acero en Japón se debilitó a medida que el aumento del costo de los materiales y la escasez de mano de obra han provocado retrasos en la construcción. Sin embargo, con el apoyo de los sectores de construcción y maquinaria no residencial, la demanda de acero continuará su moderada recuperación en 2022. El crecimiento en la industria automotriz con la flexibilización de las restricciones de la cadena de suministro permitirá una recuperación continua de la demanda de acero en 2023.

Las perspectivas de demanda de acero para Corea del Sur han empeorado y se espera que disminuyan en 2022 debido a la contratación de inversiones y construcción de instalaciones. La recuperación en 2023 estará liderada por la disminución de los cuellos de botella de la cadena de suministro de automóviles y una mejor perspectiva para las entregas y la construcción de buques. Sin embargo, la recuperación de la manufactura será limitada debido a la debilidad de la economía mundial.

Tanto Japón como Corea enfrentan riesgos a la baja por el empeoramiento de las perspectivas económicas mundiales, ya que sus sectores que utilizan acero tienen una alta exposición a las exportaciones.

La demanda de acero en el mundo desarrollado caerá un 1,7% y se recuperará un 0,2% en 2022 y 2023 respectivamente, después de recuperarse un 16,4% en 2021 de la caída de la pandemia del 12,3%.

Economías en desarrollo, excluida China

Muchas economías en desarrollo, especialmente las importadoras de energía, están experimentando ciclos de inflación y endurecimiento monetario más agudos que comenzaron antes que las economías desarrolladas. El sector de la construcción se ve afectado por la alta inflación, ya sea directamente a través de altas tasas de interés y costos de materiales, o la reducción del espacio presupuestario del gobierno para proyectos de infraestructura debido al gasto en medidas de alivio de la inflación.

Aún así, las economías asiáticas en desarrollo de rápido crecimiento, como India y ASEAN, mantendrán un alto crecimiento, respaldado por la fortaleza estructural de la economía nacional.

A pesar de los vientos en contra globales, la demanda de acero de la India mostrará un alto crecimiento gracias al fuerte consumo urbano y al gasto en infraestructura, que también impulsará la demanda de bienes de capital y automóviles, entre otras cosas.

En la región de la ASEAN, la demanda de acero experimentó un lento comienzo de la recuperación de la pandemia, con la recuperación de la construcción rezagada. Sin embargo, en 2022, la demanda de acero de la región ha mostrado un fuerte crecimiento a medida que los gobiernos impulsan proyectos de infraestructura. Se prevé un crecimiento particularmente fuerte de la demanda de acero en Malasia y Filipinas.

Por otro lado, los países de América del Sur y Centralverán una desaceleración importante en la demanda de acero a medida que la región enfrenta desafíos de un entorno de alta inflación. Además de la alta inflación y el aumento de las tasas de interés internas, el endurecimiento monetario de Estados Unidos ejercerá una presión adicional sobre los mercados financieros. Tras un repunte excepcional en 2021, la demanda de acero en muchos países de América del Sur y Central experimentará una contracción en 2022, con una reducción significativa de existencias y una desaceleración de la construcción.

En la región MENA, la demanda de acero sigue siendo resistente debido a que los países exportadores de petróleo se benefician de los altos precios del petróleo y los megaproyectos de infraestructura en Egipto. Sin embargo, los altos precios del petróleo no han llevado a un aumento importante en los nuevos proyectos de construcción en los países del CCG, ya que los gobiernos están tratando de acumular amortiguadores fiscales.

En Turquía, la depreciación de la lira y la alta inflación están perjudicando sus actividades de construcción, lo que lleva a una contracción de la demanda de acero en 2022 y solo un repunte limitado en 2023.

A pesar de las fuertes sanciones impuestas a Rusia, se espera que la demanda de acero se contraiga menos de lo previsto al comienzo de la guerra, principalmente debido a los altos precios del petróleo y las medidas de apoyo del gobierno a la construcción. Sin embargo, los sectores del automóvil y la maquinaria han experimentado una profunda contracción debido a su alta dependencia de las piezas y componentes importados. En 2023, se espera que la demanda de acero experimente una contracción más profunda a medida que las sanciones se vuelvan más mordaces con el tiempo. La demanda de acero en Ucrania, asolada por la guerra, se contrajo más del 50% en 2022, pero se espera una recuperación parcial en 2023 gracias a las actividades de reconstrucción.

Sectores siderúrgicos

Construcción

La recuperación posterior al confinamiento de la actividad de la construcción se vio obstaculizada primero por los cuellos de botella de suministro y luego por el aumento de los costos de los materiales. La actividad mundial de la construcción se enfrenta a nuevos desafíos en los próximos años a medida que las tasas de interés comienzan a subir en muchas regiones por primera vez desde la crisis financiera mundial. Las perspectivas de la construcción residencial se han deteriorado considerablemente debido al aumento de los costos de financiamiento, la disminución del poder adquisitivo y la débil confianza. Por otro lado, a pesar de los vientos en contra, la infraestructura sigue siendo un punto brillante en muchas regiones, ya que los gobiernos se están centrando en proyectos de infraestructura.

En China, el mercado inmobiliario sigue deprimido, y no se espera un fuerte repunte debido a la baja confianza de los compradores. Con algunas medidas de relajación en el mercado inmobiliario esperadas, es probable una ligera mejora en 2023. La inversión en infraestructura podría tomar un impulso más positivo, ya que el gobierno chino depende de la inversión en infraestructura para apoyar la débil economía.

En Estados Unidos, se espera que la nueva Ley de Infraestructura impulse drásticamente la inversión en infraestructura a pesar del deterioro del entorno económico general. El auge de la construcción residencial se está desvaneciendo en medio de los altos costos de construcción, el aumento de las tasas hipotecarias y los elevados precios de las viviendas. El fuerte aumento de las tasas de interés retrasará la recuperación del sector no residencial.

En la UE, las actividades de construcción generalmente se están debilitando en medio de altos costos de materiales, escasez de materiales, aumento de las tasas de interés y caída de la confianza. Italia, por su parte, ha experimentado un fuerte crecimiento de la construcción en 2022 gracias a los incentivos gubernamentales, pero las perspectivas futuras son inciertas.

En el Japón, los proyectos de ingeniería civil asociados con los programas de prevención de desastres naturales apoyarán la demanda de acero para la construcción.

En India, un fuerte impulso para la infraestructura, incluidas las carreteras y los proyectos de metro, continuará impulsando la demanda de acero. El desarrollo de la infraestructura urbana también impulsará la recuperación del sector residencial.

En toda la ASEAN, los gobiernos se están centrando en reanudar los proyectos de infraestructura retrasados o detenidos. Aún así, el endurecimiento de la política monetaria y el aumento de los costos pueden socavar el crecimiento de la construcción residencial en la región.

México se enfrenta a una recuperación muy débil en la construcción: no se espera que el sector alcance los niveles previos a la pandemia en 2023. En Brasil, el sector de la construcción también se está desacelerando después de un fuerte desempeño en la primera mitad de 2022.

En los países del CCG, los esfuerzos de amortiguación presupuestaria están retrasando nuevos proyectos a corto plazo, pero los altos precios del petróleo conducirán a más actividades de construcción en el futuro cercano.

Automotor

La recuperación de la industria automotriz mundial continuó durante la primera mitad de 2022 en medio de los vientos en contra relacionados en gran medida con las restricciones de COVID-19 en China y las interrupciones persistentes de la cadena de suministro. En los Estados Unidos, la producción de vehículos ligeros está preparada para un movimiento ascendente continuo siempre que los cuellos de botella de suministro continúen disminuyendo, incluso cuando el sector manufacturero en general se desacelera bruscamente. En México, después de un desempeño débil en 2021, se espera que la producción de automóviles muestre un fuerte crecimiento en 2022 y 2023 gracias al alivio gradual de la escasez de semiconductores. En India, el impulso para la producción de automóviles de pasajeros es fuerte y se espera que se mantenga saludable con fuertes libros de pedidos y mejorando el suministro de microchips. En Corea del Sur, se espera que la producción de automóviles muestre un crecimiento a medida que los cierres en China y las interrupciones de la cadena de suministro se alivien un poco.

Mientras tanto, en Alemania y Japón, la recuperación se está produciendo a un ritmo más lento, y se espera una mejora más visible en 2023. En Rusia, la producción de automóviles de pasajeros se desplomó con una demanda débil y una escasez cada vez más severa de componentes.

Más recientemente, las interrupciones de la cadena de suministro son cada vez menos agudas, y se espera que la situación muestre una mejora adicional en 2023. Sin embargo, el aumento de la inflación y especialmente el aumento de los precios de la energía están exprimiendo los presupuestos de los hogares, mientras que el aumento de las tasas de interés hace que los automóviles sean menos asequibles. La debilidad potencial por el lado de la demanda puede debilitar la recuperación de la producción.

Sin embargo, la producción y las ventas de vehículos eléctricos han ido ganando impulso, especialmente en China y Europa. En China, la producción de vehículos eléctricos aumentó un 120,0% a 3,28 millones de unidades, lo que representa el 22,5% de la producción total de vehículos en los primeros siete meses de 2022

Fuente: World Steel

Foto: Ricardo Gómez- Unsplash

ES

ES EN

EN EU

EU