¿Hay alternativas realistas al gas ruso?

¿Cuáles son y qué tiempo llevará implementarlas?

¿Por qué es necesario seguir comprando gas ruso?

¿Por qué España apoyó a Marruecos en la cuestión del Sahara en plena crisis energética, si depende del gas argelino?

La energía y en particular el gas se ha convertido en una clave geoestratégica de primer orden. Este artículo de Aleix Amorós nos ayuda a entender muchas de las preguntas que nos están surgiendo en estas últimas semanas.

El actual conflicto ruso-ucraniano ha abierto la veda para hacerse con una parte de la suculenta tarta energética europea , especialmente en lo relativo al gas natural. Mientras silban las balas en el Este, los países presentan candidaturas y toman posiciones.

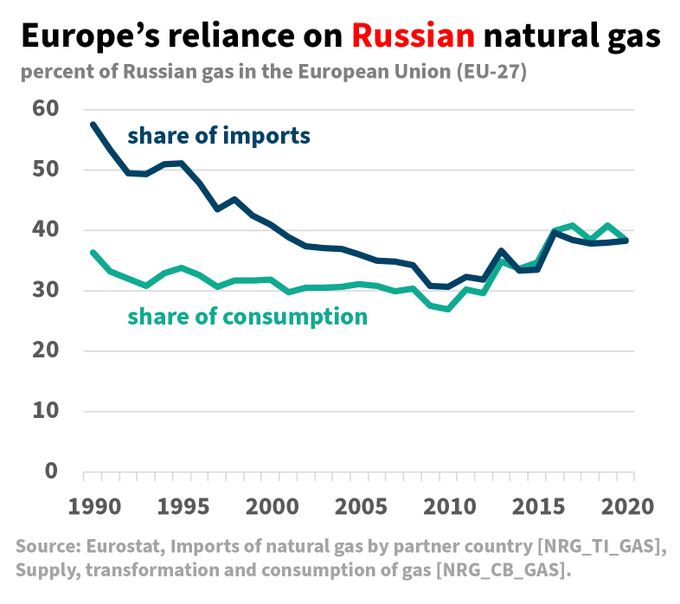

Si algo ha quedado claro en las últimas semanas es la voluntad expresa de Bruselas en reducir la dependencia del gas natural ruso. Claro que no será tarea fácil. Tal es así que en la última década, lejos de aminorar, la relación entre partes fue a más.

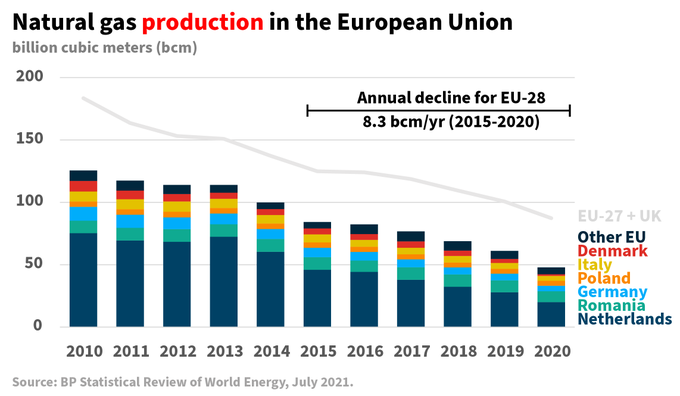

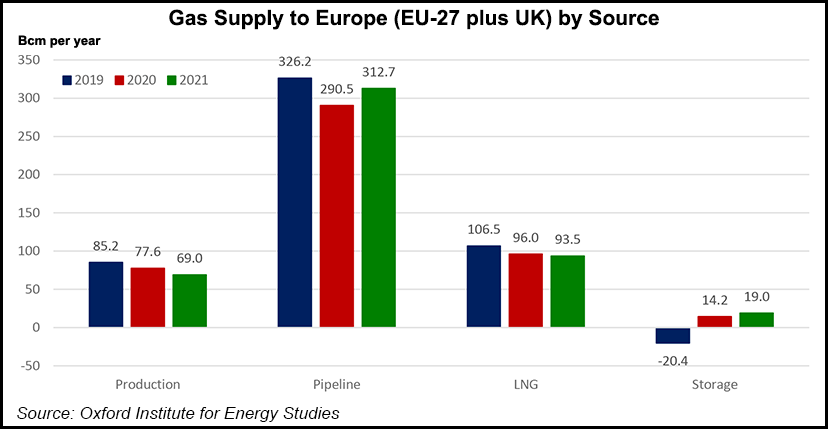

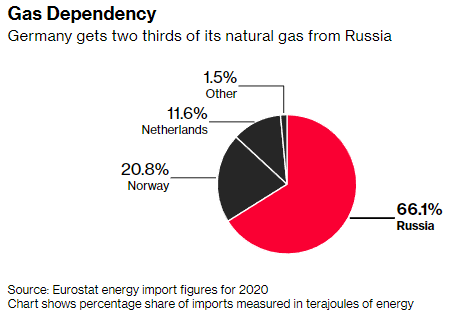

Esto se debe al hecho que la producción doméstica en UE , especialmente desde 2014, se desplomó a menos de la mitad, con los Países Bajos a la cabeza. Hoy por hoy, a penas sirve para cubrir un 10% de la demanda interna. Y de seguir el ritmo actual, en 2030 será nula.

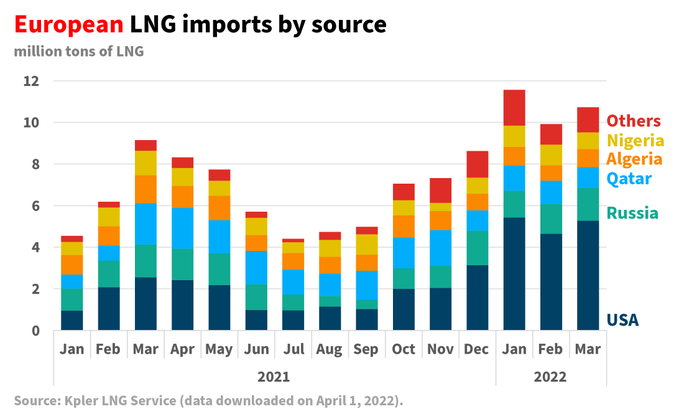

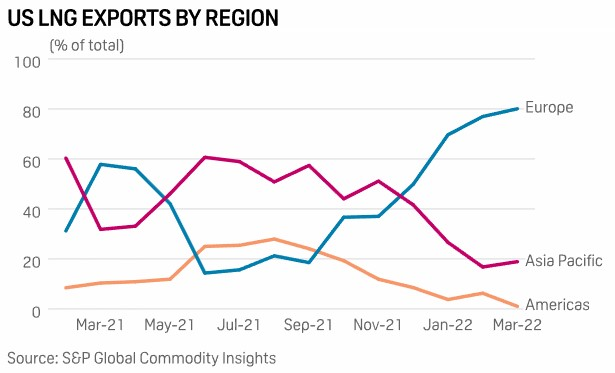

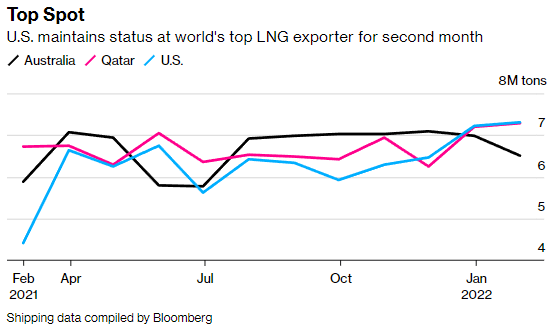

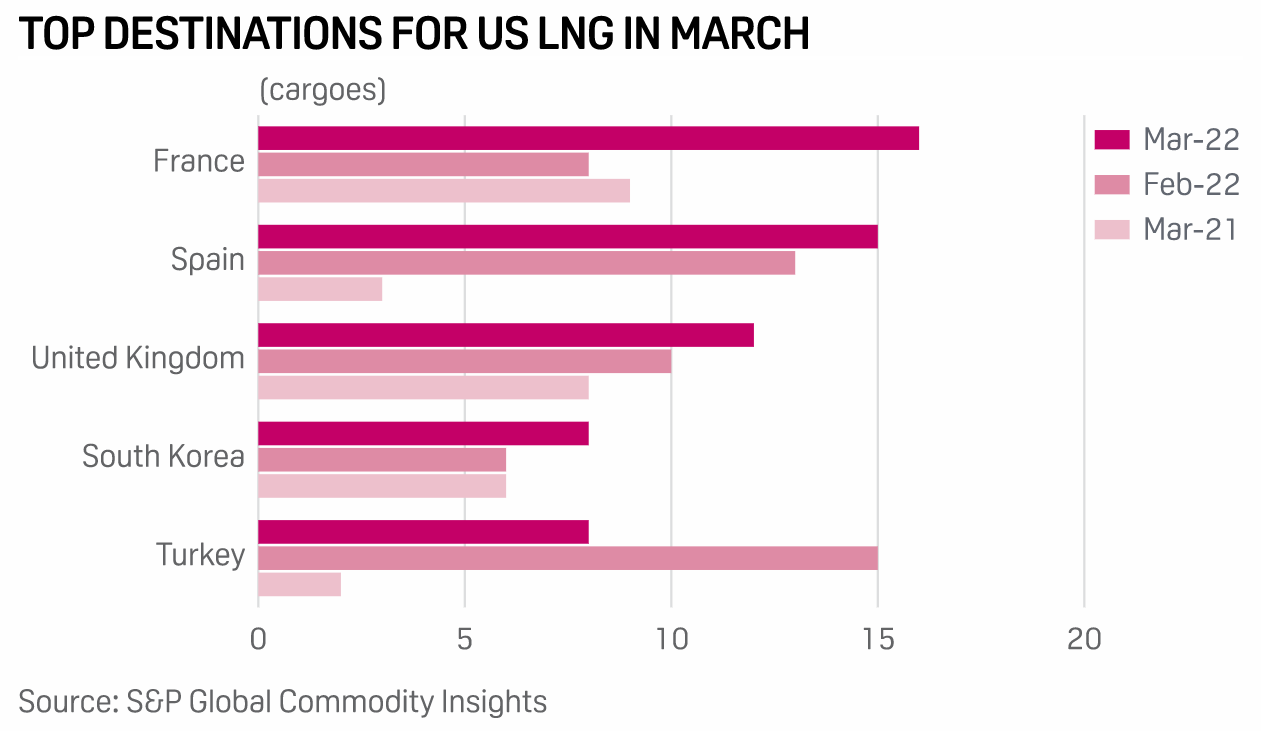

Ante una menor producción interna, la dependencia del exterior -en particular de Rusia– se incrementó. Hasta ahora. En octubre de 2021, Estados Unidos entró en escena. En a penas seis meses, pasó de ser un actor testimonial a copar casi el 50% de las importaciones de GNL de la UE.

Y la cosa no se quedó ahí, porque el mes pasado, USA y UE firmaron un acuerdo de intenciones para el suministro de 15.000 millones de metros cúbicos (mmc) adicionales de gas natural para finales de año. El objetivo último, debilitar la infraestructura energética del Kremlin.

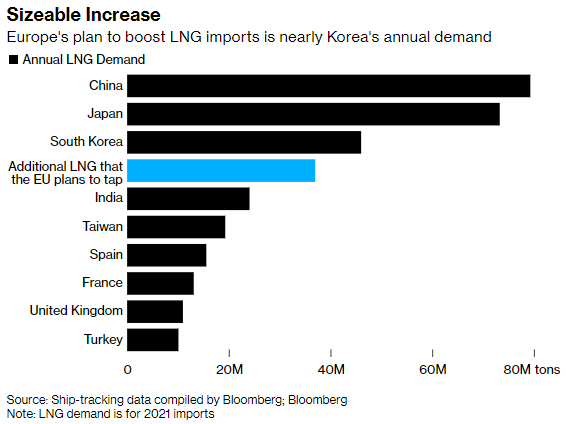

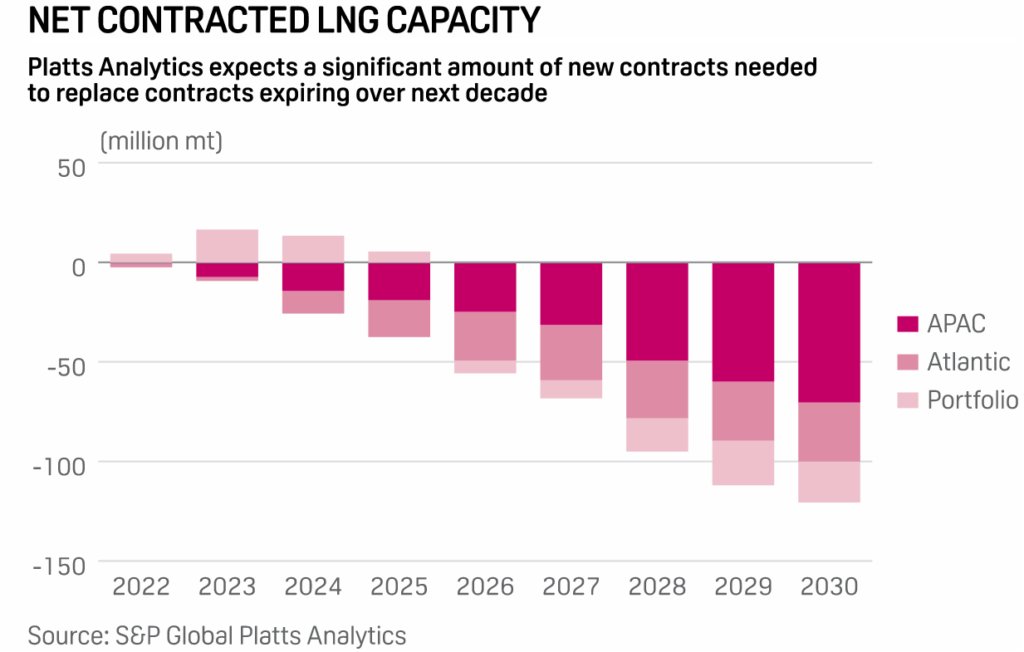

En paralelo, Bruselas anunció la intención de incrementar sus importaciones de GNL en 37 millones de toneladas (mt) para finales de año. ¿Es creíble? Por lo pronto, el mercado gasístico está muy tensionado y el 65% de la oferta global está sujeta a contratos de largo plazo.

Sirva el ejemplo de para ilustrar la situación actual de USA. En marzo, el 80% de todas sus exportaciones de GNL fueron a la UE , marcando un nuevo máximo histórico. Esta disparidad con la región Asia-Pacífico, no es sostenible y probablemente esté marcando techo.

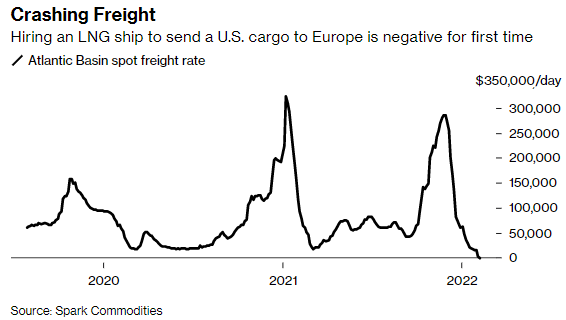

Por cierto, y a modo anecdótico, las tarifas de flete al contado para los buques metaneros que cubrían la ruta de la Cuenca Atlántica entre USA y UE se situaron en negativo en febrero. ¿Cómo se explica tal contradicción?

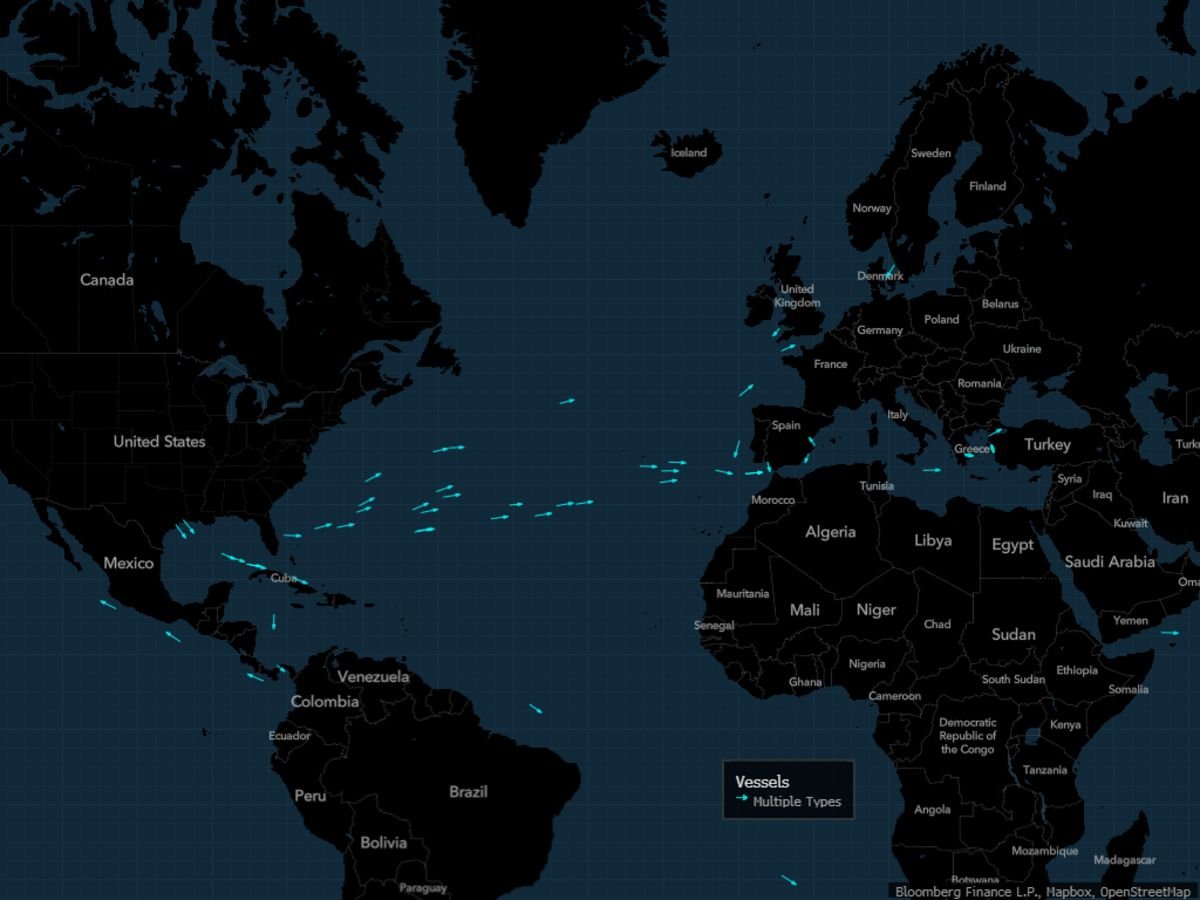

La explicación está en el reajuste de la oferta. En los últimos meses, +2/3 de la flota de buques metaneros USA se ha reubicado en la Cuenca Atlántica. Al ser un trayecto menor al de las rutas asiáticas tradicionales, los barcos vuelven antes y se incrementa la disponibilidad.

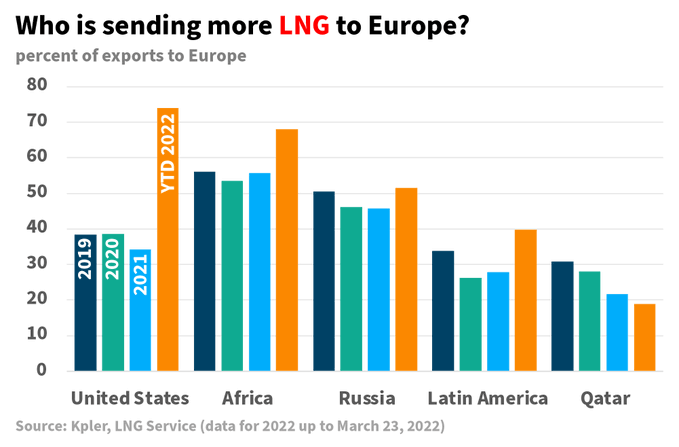

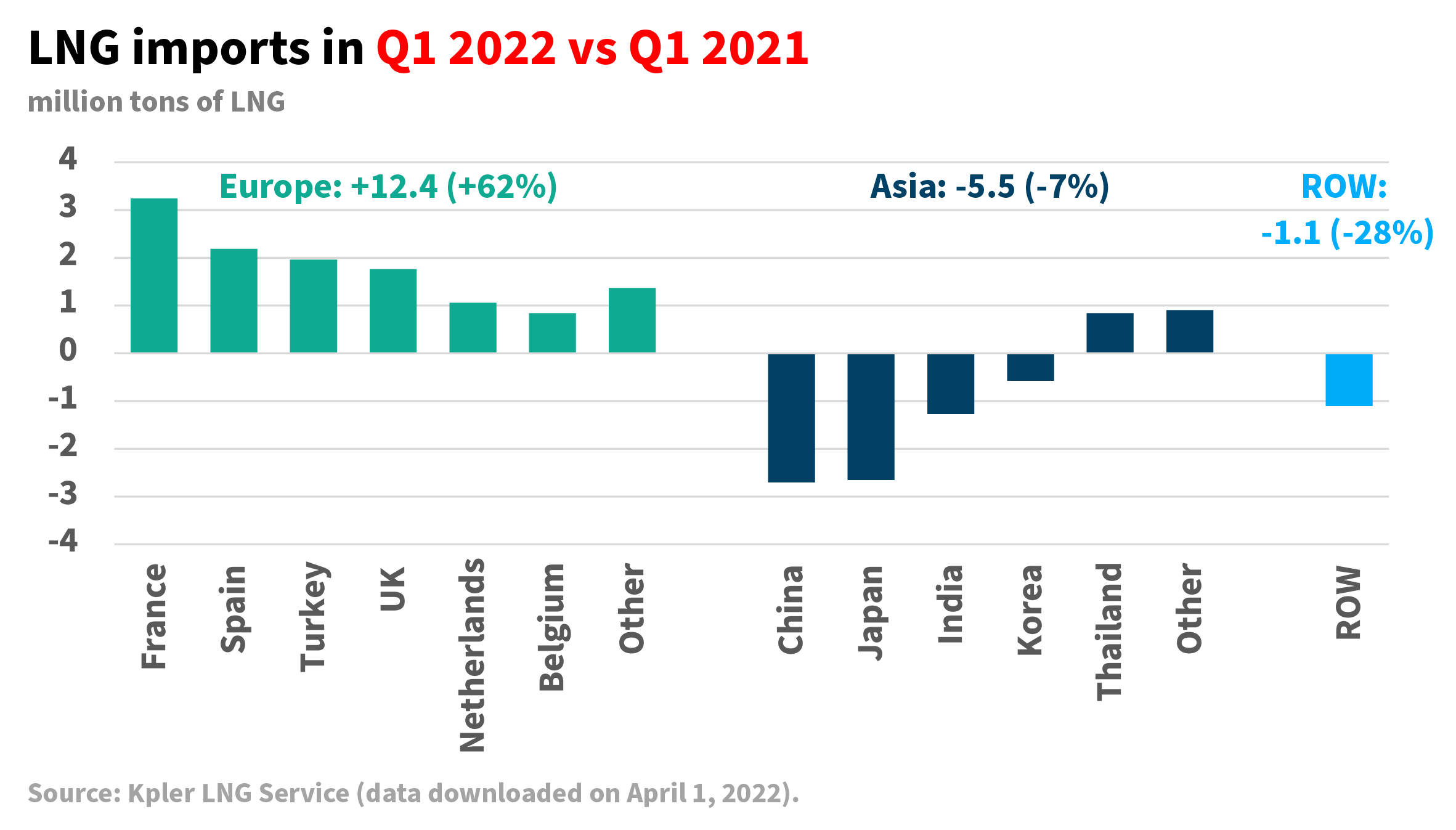

Volviendo al tema que nos ocupa, la UE está intentando -a expensas del coste que ello implica- obtener más GNL para reducir su dependencia de Rusia. Claro que si miramos los datos del primer trimestre de 2022, constatamos que salvo Catar , todas las regiones han incrementado su peso.

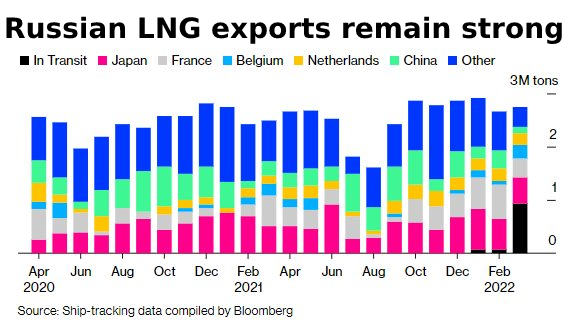

Pese a la escalada de la retórica entre los dirigentes y diplomáticos de la UE , lo cierto es que las exportaciones de GNL ruso se mantienen en plena forma. Y si bien algunos países reducen su exposición -Francia – otros la aumentan -Bélgica-.

En última instancia, esta política de diversificación nos saldrá muy cara porque nos obligará a pelearnos de tú-a-tú con Asia, principal importador y consumidor de GNL del mundo. Los datos del primer trimestre del año dan idea de la magnitud de los volúmenes en juego.

Es más, la UE no tiene la infraestructura, hoy por hoy, para gestionar grandes volúmenes de importación de GNL. De los casi 500 mmc de gas natural que se suministraron al continente en 2021, -20% llegaron por mar.

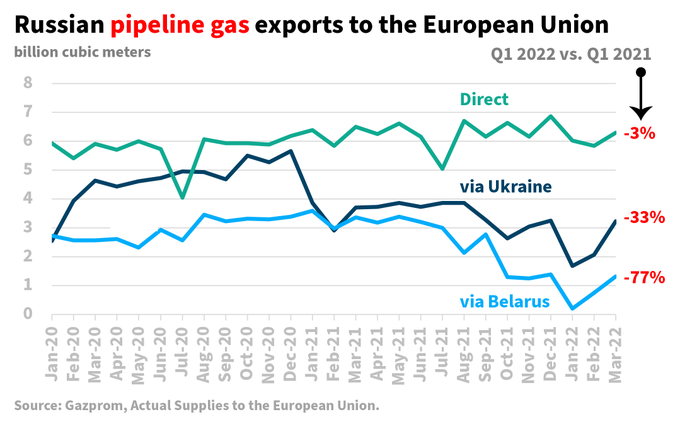

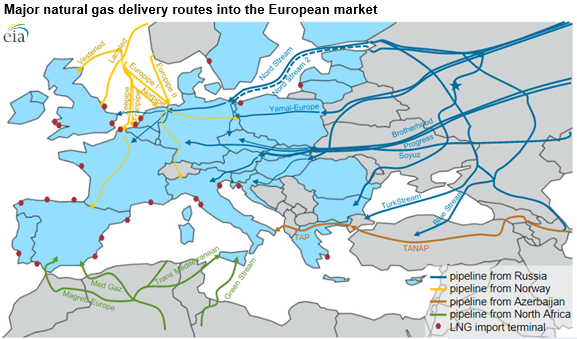

El grueso de los flujos llegaron a través del intrincado sistema de gasoductos que alimentan a la UE , principalmente de Rusia. Durante el primer trimestre de 2022, éstos se redujeron significativamente, si bien en marzo -en el apogeo de la guerra- rebotaron con fuerza.

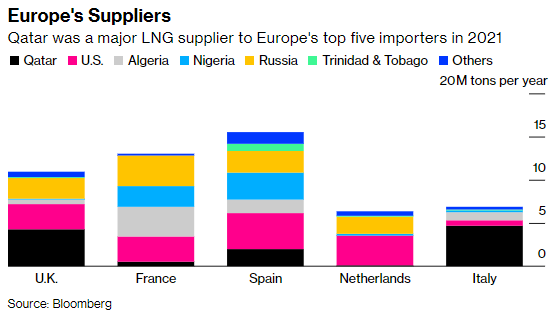

De los tres mayores exportadores de GNL del mundo -Australia, USA y Qatar y – en los que podría apoyarse la UE , tenemos que:

El primero deriva toda su producción a Asia, el segundo opera al máximo de su capacidad ¿Y qué hay del tercero?

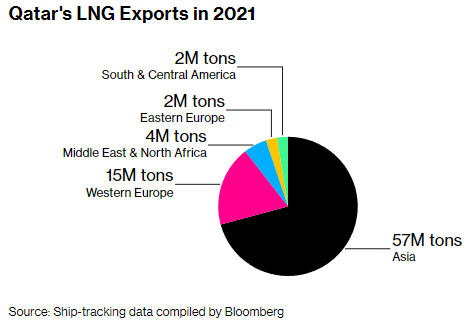

Qatar tiene +70% de su producción blindada en acuerdos a largo plazo con naciones asiáticas. Además, y a diferencia de USA, los cargamentos de GNL del emirato no son flexibles y a menudo tienen restricciones de destino.

En 2021 estuvo entre los 5 principales suministradores de GNL de la UE, pero tiene muy poco margen -del 10 al 15%- para desviar con poca antelación buques metaneros en caso de necesidad. Y tal y como pasa con USA , opera al 100% de su capacidad.

Si bien se ha comprometido a invertir cerca de 30.000 millones de $ para incrementar su capacidad exportadora en un 50%, el proyecto no estará listo hasta 2025. Entretanto, la ciudad industrial de Ras Laffan tenía hace una semana hasta 21 buques metaneros esperando para cargar.

La única solución plausible para la UE pasa por cambiar el equilibrio vigente. ¿Y cómo se hace eso? Imponiéndose como nuevo socio preferente a medida que expiren los acuerdos de GNL a largo plazo, la mayoría de los cuales en la región Asia-Pacífico.

He aquí un ejemplo. JERA, la empresa de generación de energía más grande de Japón -que es, a su vez, el 2º mayor importador de GNL del mundo-, decidió no renovar en noviembre de 2021 su contrato de 25 años por 5.5 millones de toneladas métricas (mtm) con Qatar.

Por poner en contexto las cifras, hasta ahora Japón importaba 7.2 mtm/año de Qatar , por tanto hablamos de casi el 80% del total. A su vez, hace dos semanas el Ministro de Economía de Alemania , Robert Habeck, visitó el emirato para buscar alternativas a la dependencia del gas ruso.

Entre los acuerdos, el compromiso de Alemania para acelerar los trámites en la construcción de las que serán las dos primeras terminales de regasificación del país: Stade – 12.000 mmc de capacidad y Brunsbuettel – 8.000 mmc de capacidad

En paralelo, el gobierno alemán ha solicitado a los gigantes energétios Uniper y RWE que alquilen tres Unidades Flotantes de Almacenamiento y Regasificación (FSRU). Ello permitirá incrementar a finales de 2022 la capacidad de importación a 7.500 mmc, y en 2024 a 27.000 mmc.

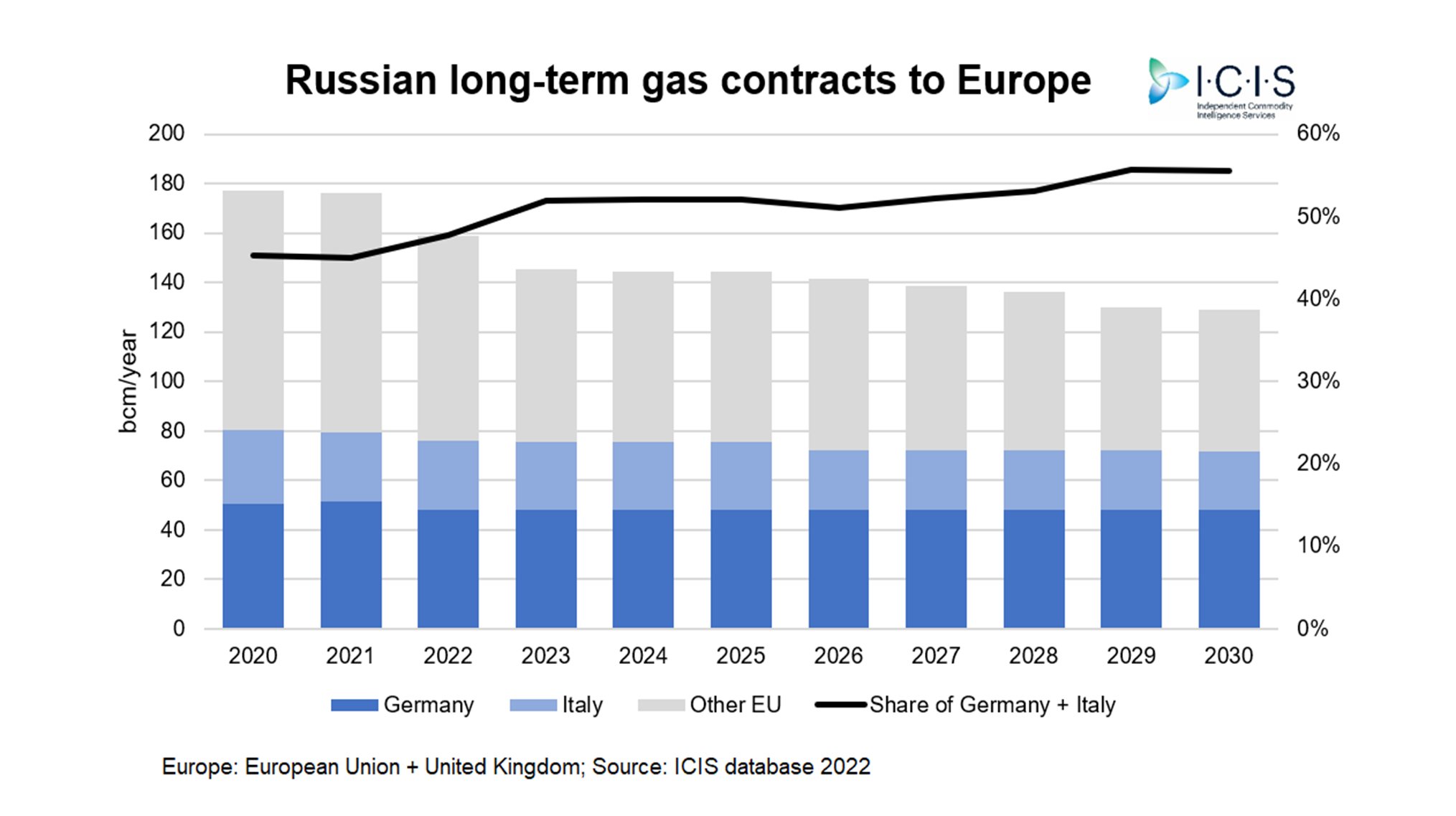

Italia se está moviendo de igual manera, sondeando la posibilidad de instalar una FSRU en el puerto de Ravenna. No es casualidad, pues ambos países son los más dependientes del gas ruso y acaparan +50% de los volúmenes contratados a largo plazo.

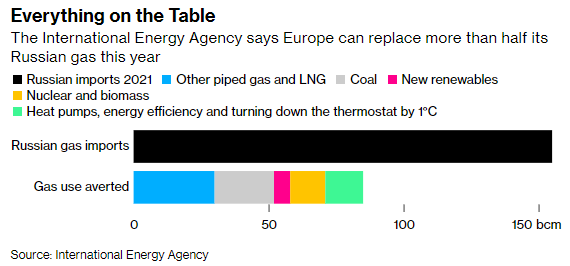

Toda esta reordenación acelerada en el suministro de gas natural se enmarca dentro de la estrategia de la UE para reducir en 2/3 las importaciones de Rusia este mismo año. Según la Agencia Internacional de la Energía,IEA, sería factible una reducción cercana al 60%.

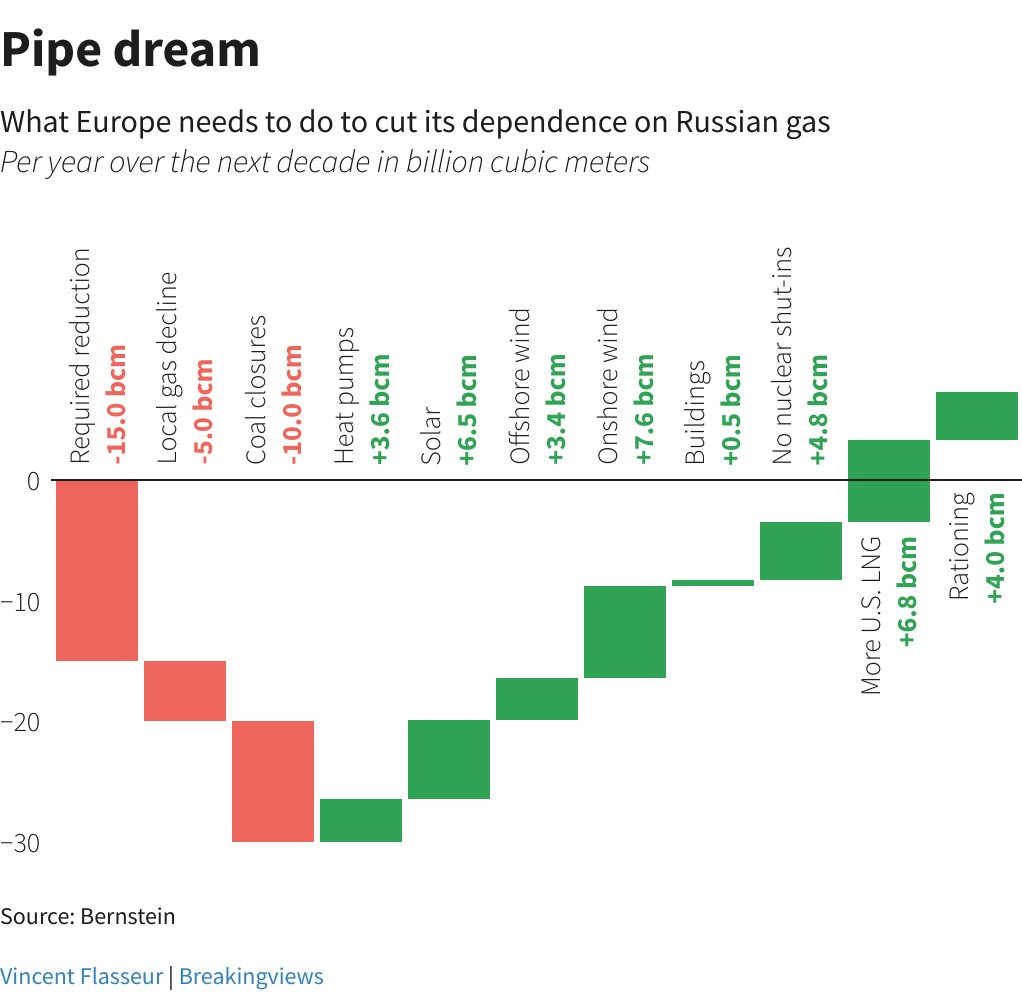

El escenario de la consultora Bernstein es más realista. Plantea un plan a una década vista, con toda una serie de medidas a tomar para no solo compensar el impacto de la caída gradual de las importaciones de gas ruso, sino también la producción doméstica o el cierre del carbón.

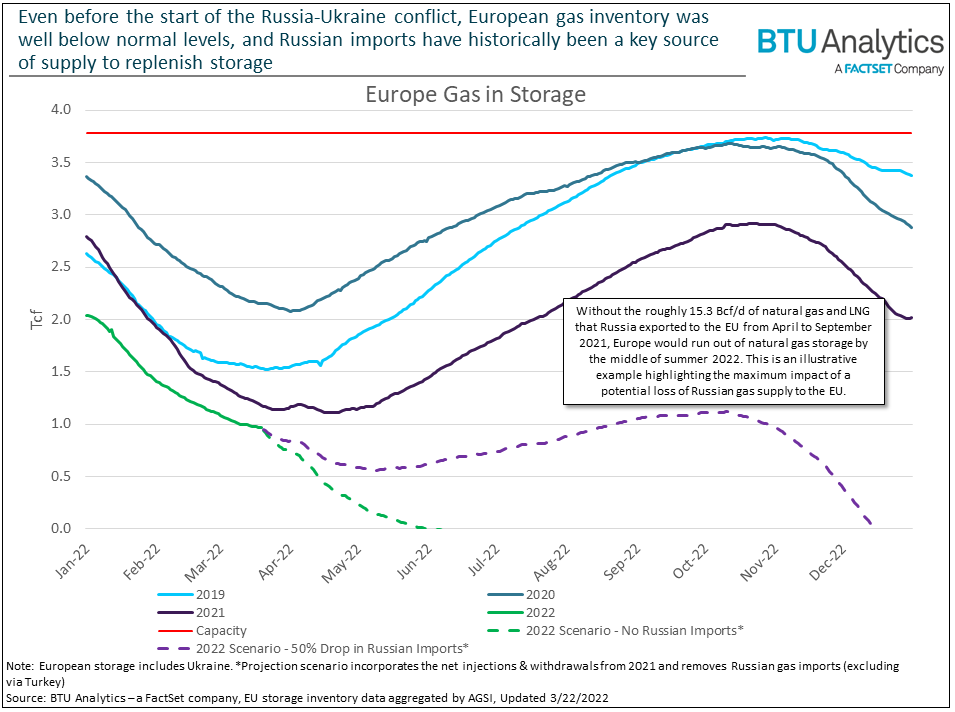

Y es que hay que recordar que los inventarios de gas natural en la UE se encuentran en niveles críticos. De desprendernos de forma abrupta y precipitada del gas ruso , nos abocaría al desabastecimiento generalizado.

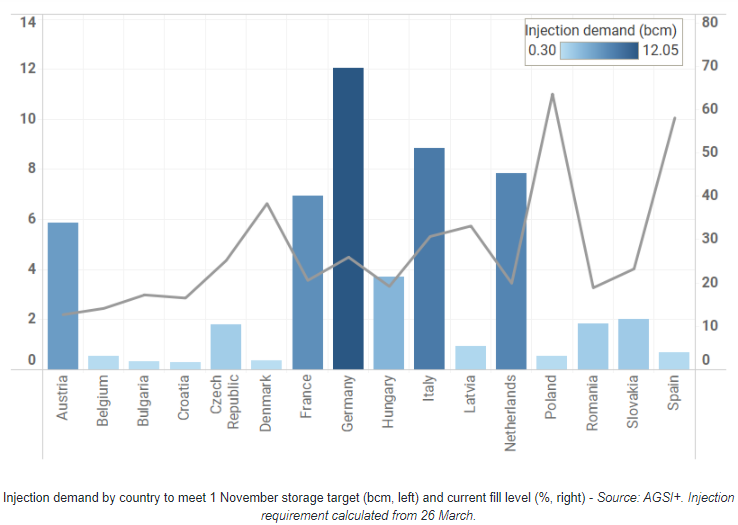

Es más, hace escasos días, la UE propuso a los países miembros asegurar al menos el 90% de la capacidad de sus depósitos de gas natural para el próximo invierno. Con los niveles actuales de almacenamiento, serán necesarias inyecciones de 55.000 mmc de aquí a noviembre.

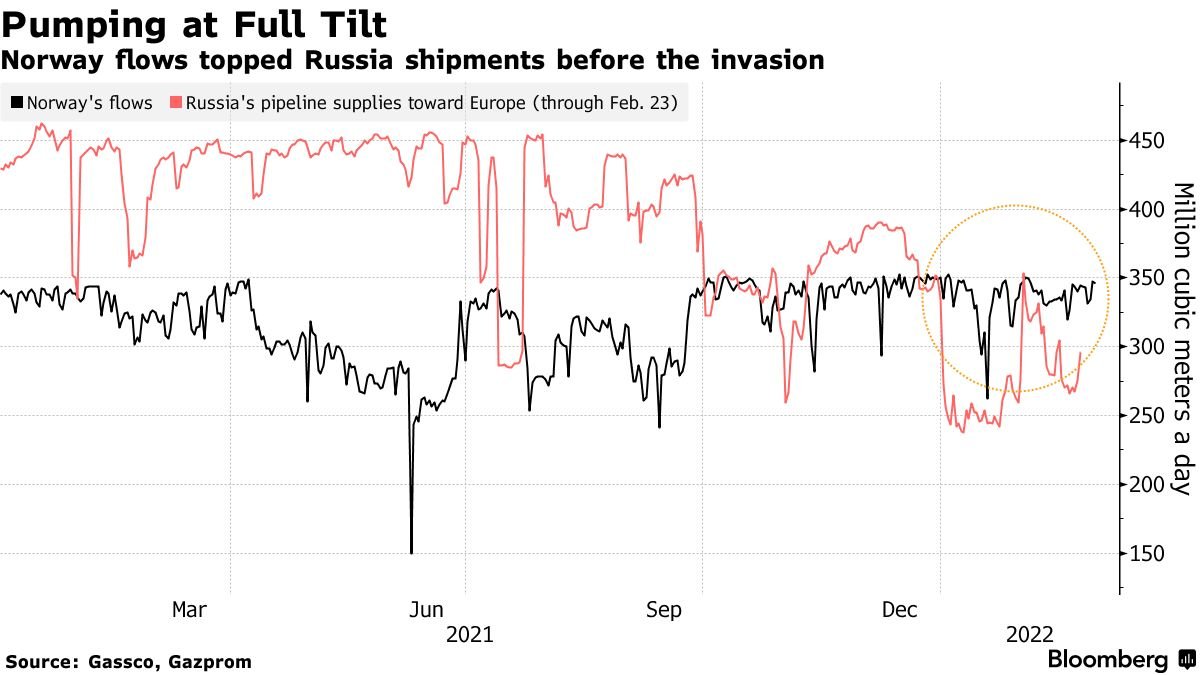

¿Qué otras alternativas hay? Los flujos vía gasoducto desde Noruega operan cerca de su capacidad máxima, si bien el 17 de mayo la planta de GNL de Hammerfest, en Melkoya, volverá a estar operativa tras un incendio en 2020. La instalación podrá procesar hasta 18 mmc/día.

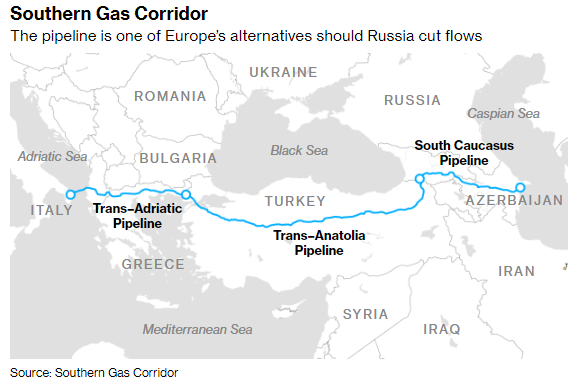

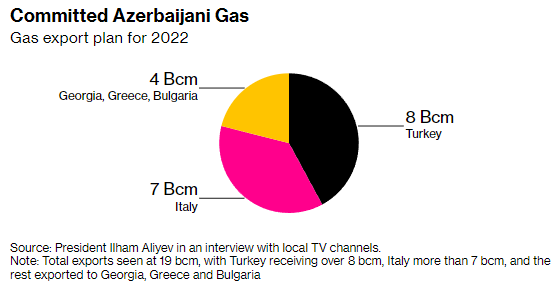

Azerbaiyán también quiere aprovechar las circunstancias. A través de los gasoductos que conforman el Corredor del Sur, ha anunciado su intención de incrementar las exportaciones hasta 9.100 mmc este año (+11% YoY) y hasta 11.000 mmc en 2023.

Igual que sucede con Qatar, la capacidad de incremento sería limitada dado que el grueso de la producción está blindada con acuerdos a largo plazo.

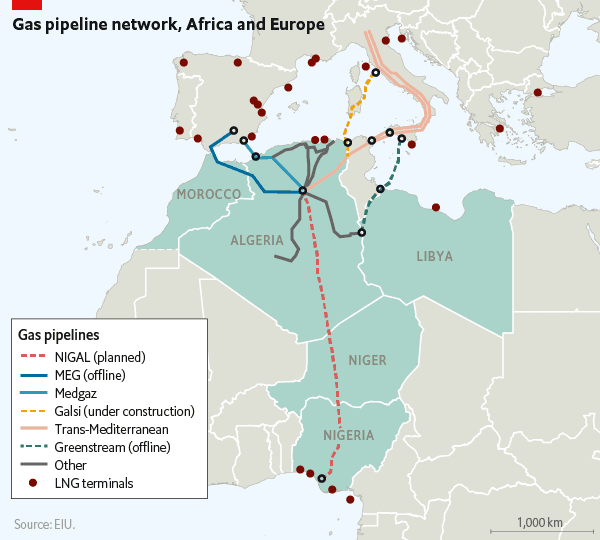

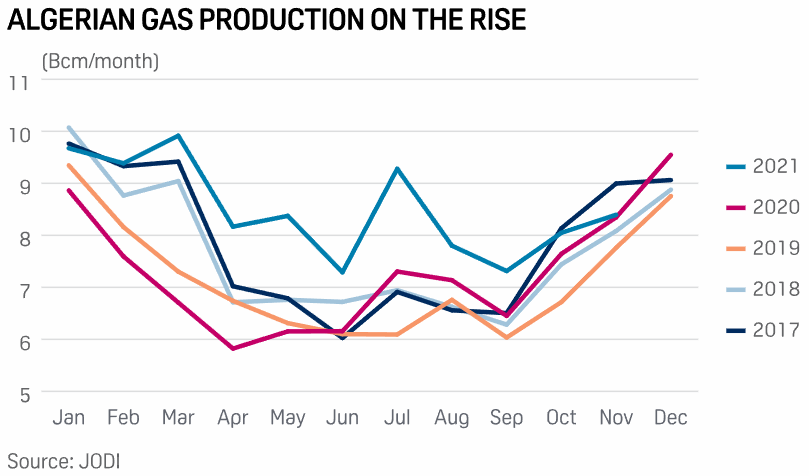

Llegados a este punto, nos queda solo un foco caliente al que mirar: África. la UE ha puesto los ojos en el Magreb, el patio trasero de España, como alternativa. Y eso se ha traducido en un duelo con nuestros vecinos de Italia por la hegemonía regional en el transporte del gas.

Recordaréis que, hace unas semanas y de forma sorpresiva, España decidió tras cuatro décadas de equidistancia en la cuestión del Sáhara Occidental alinearse con Marruecos , dándole a su vez la espalda a Argelia , socio estratégico clave en el suministro de gas natural.

Ni el movimiento ni el momento fueron casualidad. USA , que venía de exportar el 14,4% del suministro de gas natural que consumió España en 2021, disparó su cuota de mercado hasta el 32,9% en febrero. Y en marzo todavía fue a más.

Por contra, Argelia siguió un camino inverso. Si en 2021 fue el principal proveedor de España con el 42,8% de todo el mercado, en febrero a penas llegó al 23,2%. España esperó a tener un sustituto de garantía antes de acometer el movimiento. Y todo ello, ¿por qué?

Básicamente porque el gobierno entendió que no podía seguir jugando a dos bandas cuando las dos potencias regionales libran su particular Guerra Fría.

¿Y por qué alinearse con Marruecos y no con Argelia?

Desde un punto de vista estrictamente energético, porque no tenemos capacidad de capitalizar el “boom” de Argel. Tras el cierre del gasoducto del Magreb-Europa, tan solo queda una tubería que conecta con España , el Medgaz.

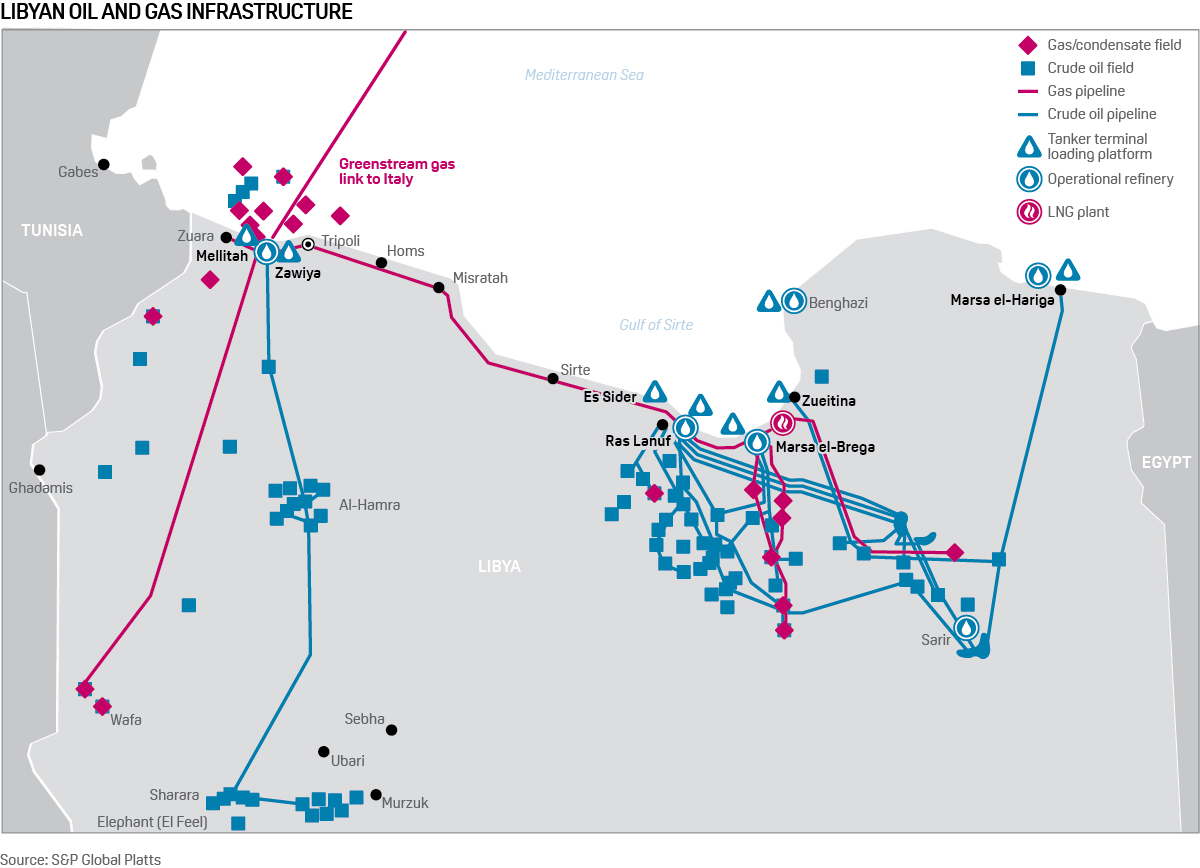

Por otro lado, en términos de influencia regional, Italia ha ganado claramente la partida tanto en Argelia como en Libia. El país transalpino se asegura anualmente 22.000 mmc de gas natural a través del gasoducto TransMed, si bien está diseñado para mover hasta 30.200 mmc.

El grupo estatal argelino Sonatrach anunció a principios de año su intención de invertir 40.000 millones de $ entre 2022 y 2026 en exploración y extracción de petróleo y gas natural. Cualquier incremento de la oferta, por tanto, se canalizará a través de Italia.

En cuanto a Libia, cuentan en su haber con el gasoducto Greenstream, de 11.000 mmc de capacidad y operado por una Joint Venture propiedad de Eni y NOC. Hace dos semanas, el Ministro de Exteriores Di Maio visitó el país y obtuvo el compromiso de un incremento de las exportaciones.

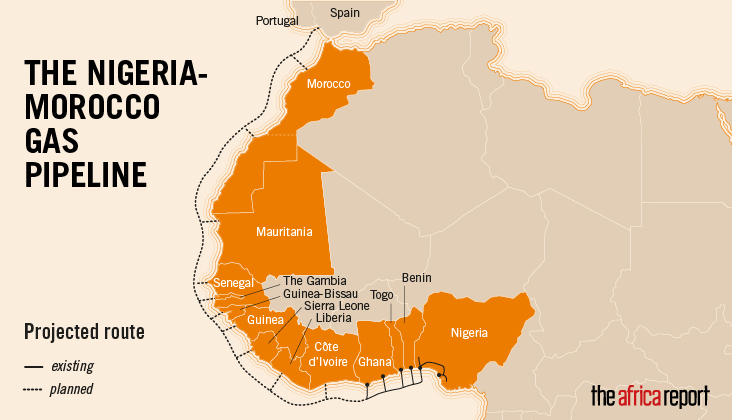

Ante este panorama, España ha optado por alinearse con Marruecos y apostar por un proyecto si cabe más ambicioso, la extensión del gasoducto que conecta Nigeria con Ghana , proyecto que rivalizará con el histórico NIGAL, planteado hace más de cinco décadas y defendido por Argelia.

Fuente: Aleix Amorós

EU

EU ES

ES EN

EN