Las claves:

- LA ECONOMÍA EN UN NUEVO MUNDO

- LA TENSIÓN GEOPOLÍTICA NO ES UNA ANÉCDOTA, ES EL FUTURO

- SIN LIDERAZGO Y DETERMINACIÓN, EUROPA SEGUIRÍA CAMINANDO HACIA LA IRRELEVANCIA INTERNACIONAL

El mundo dominado por una gran superpotencia se ha terminado, dando paso a un escenario internacional de bloques con tensiones permanentes que ponen a prueba la resistencia de la economía.

Cuando el mundo salía de la pandemia del coronavirus, algunos economistas llegaron a fantasear con repetir los felices 20. El ahorro embalsado, las políticas monetarias y fiscales expansivas y la voluntad de los agentes por recuperar el tiempo perdido prometían la entrada en unos años luminosos. La realidad, sin embargo, está siendo mucho más sombría. Guerras, conflictos comerciales, desglobalización, competencia fiscal, extremismos… la economía internacional navega hacia un nuevo mundo en el que la incertidumbre ya no es un cisne negro, sino la rutina.

El Confidencial y Mapfre Economics se han aliado para construir un Observatorio Económico con economistas y políticos de primer nivel para trazar este mapa. El objetivo es detectar los grandes movimientos económicos, anticiparlos y explicarlos. “El mundo está en un ciclo económico peculiar”, explica Manuel Aguilera, director general de Mapfre Economics.

En pleno rebote posterior a la pandemia, se han sucedido dos guerras con implicaciones internacionales, una crisis inflacionista y otra de tipos de interés. Se trata de un escenario inédito en las últimas décadas en las que el mundo se había acostumbrado a alianzas internacionales para la globalización, una inflación controlada y tipos de interés en mínimos históricos. Por si fuera poco, el ciclo económico que viven los países está siendo “bastante asincrónico”, con Estados Unidos, Europa y los emergentes en situaciones bien diferenciadas.

Este mundo de incertidumbres es, sencillamente, el futuro.

1- El choque geopolítico

La historia demuestra que el mundo es inestable y los momentos de hegemonía son efímeros. Desde la desintegración de la Unión Soviética, EEUU y la visión occidental han controlado el mundo, imponiendo su estrategia globalizadora. Pero el auge de China y, en última instancia, la irrupción de la India han acabado con la estabilidad.

“Estamos en un momento muy particular, tanto como lo fue la caída del Muro de Berlín”, advierte Manuel Muñiz, provost del Instituto de Empresa y exsecretario de Estado de España Global entre 2020 y 2021. En su opinión, aunque “no sabemos muy bien dónde va a acabar el orden mundial, sí anticipamos que vamos hacia un periodo de fractura en el escenario económico global”.

El choque de EEUU y China no es una cuestión aislada, sino el fruto de la pugna de las dos superpotencias por imponerse. “En EEUU, lo que une a demócratas y republicanos es su preocupación por China”, explica Judith Arnal, investigadora senior de CEPS y del Real Instituto Elcano.

Este es un “mundo más normal”, explica Muñiz, con competencia y choques geopolíticos que introducen una gran incertidumbre.

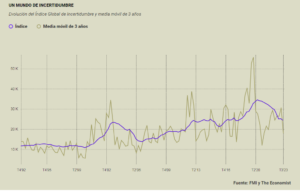

UN MUNDO DE INCERTIDUMBRE

Evolución del Índice Global de Incertidumbre y media móvil de 3 años

Esto implica que se frena uno de los grandes motores de crecimiento de la economía global de las últimas décadas: la especialización. “Si le ponemos trabas al libre comercio y a la especialización, todos seremos un poco más pobres”, explica Ángel de la Fuente, director ejecutivo de la Fundación de Estudios de Economía Aplicada (Fedea).

José Manuel González-Páramo, consejero de Abanca y miembro del comité ejecutivo del Banco Central Europeo (BCE) entre 2004 y 2012, explica que el ciclo económico inflacionista que vive el mundo no es algo extraordinario. Pero sí lo es la guerra, tanto en Ucrania como en Oriente Próximo. Este nuevo foco de conflicto no ha impactado aún en la economía y su efecto dependerá de “su duración y extensión geográfica”, señala Páramo.

Estados Unidos está resistiendo mejor a este escenario geopolítico por su autonomía estratégica (no tiene grandes dependencias energéticas de Europa y Oriente Próximo): su economía es más dinámica y está en pleno empleo. Una de las grandes preocupaciones que genera el país es su delicada posición fiscal, advierte Arnal, pero se compensa con su posición de moneda de reserva.

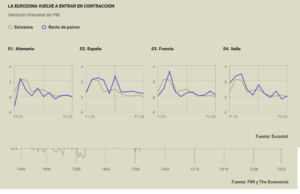

LA EUROZONA VUELVE A ENTRAR EN CONTRACCIÓN

Variación trimestral del PIB

Europa, por el contrario, navega este mundo de incertidumbres a la deriva, azotada por el oleaje. “Me preocupa mucho Europa”, reconoce Gloria Hernández, consejera no ejecutiva del Grupo DIA, Nortegas y Parkia, y directora general del Tesoro entre 1999 y 2003. “Tenemos muy poca relevancia en el mundo”, advierte, máxime con una política cortoplacista que no se encarga de afrontar los retos de largo plazo.

Europa combina una posición fiscal límite, con muchos países sin margen de endeudamiento, con costes financieros crecientes y productividad estancada. “La demanda interna se va a debilitar enormemente”, advierte Hernández. Y todo ello con regulación creciente que pone en dificultades la inversión empresarial. “Es imprescindible generar un buen marco regulatorio que estimule la inversión en el sector privado”, añade Arnal. “Se debería analizar cada ley que se quiera aprobar desde el punto de vista de la eficiencia económica. Preguntarse: ¿Esto nos va a ayudar a crecer, a crear empleo?”, sentencia Hernández. Pero también hay que mirar la regulación desde el punto del crecimiento justo: ¿nos servirá para que el crecimiento llegue a todos los estratos sociales?

España es uno de los países que se ha quedado sin margen fiscal. Los economistas coinciden en que el aumento de la deuda durante la pandemia fue una buena estrategia para contener la crisis económica y favorecer el rebote posterior. Sin embargo, “posteriormente se han adoptado muchas medidas populistas que han dejado a España sin margen fiscal para la siguiente crisis”, advierte Ángel de la Fuente.

Para estimular el crecimiento hace falta inversión, pero es difícil conseguirla en unos países en los que hay obsesión con la acumulación de superávits. Arnal recuerda que, en un continente de países sin margen presupuestario, la política fiscal de la Unión Europea debe ser más que la suma de sus partes. Y si hay unanimidad en algo es en este punto: hace falta que la UE promueva la inversión privada y haga inversión pública. Solo así será posible crecer y repartir el crecimiento económico entre toda la sociedad. La inversión se convierte así en un pilar firme para enfrentar el mundo de oleaje e incertidumbre.

111,2% – RATIO DE DEUDA PÚBLICA DE ESPAÑA

La banca tiene que jugar un papel clave, señala Alejandra Kindelán, presidenta de la Asociación Española de Banca (AEB). “En este momento, la banca no es un factor de incertidumbre, sino de certidumbre”, explica Kindelán. Una banca fuerte y rentable es necesaria para financiar la autonomía estratégica que busca Europa.

2.- La encrucijada del BCE

La situación de incertidumbre también complica la política monetaria de los bancos centrales. “La respuesta de política monetaria a las presiones inflacionistas ha sido bastante sincrónica a nivel global. Ahora, sin embargo, el ciclo monetario comienza a mostrar particularidades entre países y regiones económicas”, explica Aguilera. Y añade: “Con todo, los bancos centrales siguen sin tener completamente claro cuál es la relación ideal entre tipos de interés e inflación”.

En este escenario complejo, “la política monetaria lo está haciendo lo mejor que puede”, señala Páramo. Los bancos centrales han conseguido evitar un escenario de alta inflación frenando la entrada en una espiral de subidas de precios, costes y salarios. “La transmisión de la política monetaria está siendo más rápida que en otros momentos del pasado”, explica Arnal, “el BCE está siendo efectivo al frenar la inflación”.

El éxito de la lucha contra la escalada de precios ha desatado la exigencia a los bancos centrales de que aflojen su estrategia. Sin embargo, no conviene confundir la pausa actual en las subidas de tipos con la antesala del inicio de la bajada. “Los bancos centrales están en un momento de esperar y ver” para calibrar el efecto de las subidas de los tipos de interés, pero González-Páramo advierte de que “precipitar una bajada de tipos sería un error”.

Las subidas de los tipos de interés han terminado, o están cerca de hacerlo, pero la transmisión de la política monetaria todavía no se ha completado. Eso significa que el impacto negativo de la escalada de los tipos de interés aún no ha culminado. De ahí que la demanda interna vaya a seguir languideciendo ante el encarecimiento de la deuda.

3.- La banca como parte de la solución

El endurecimiento de la política monetaria ha aumentado la rentabilidad de la banca española, tras un largo periodo con desempeños muy discretos debido al bajo precio del dinero. Según el último informe de riesgos de la Autoridad Bancaria Europea (EBA, por sus siglas en inglés), la ratio de rentabilidad financiera (RoE) se elevó hasta el 12,3% en el segundo trimestre, 1,5 puntos por encima de la media comunitaria, pero aún lejos del 15% que promediaba durante la burbuja inmobiliaria. Los expertos del Observatorio coinciden en que se trata de una buena noticia, especialmente por el hecho de que venía de niveles muy bajos, como recuerda Arnal. La normalización de la política monetaria, convienen, ha sido positiva para el sector.

Sin embargo, los beneficios récord de las principales entidades financieras las han situado en la diana de la opinión pública y del propio Gobierno, que ha puesto en marcha un impuesto extraordinario con visos de convertirse en permanente. «Me preocupa el cuestionamiento del papel de la banca. Es una situación injustificada y contraproducente», denuncia Hernández. Kindelán, representante del sector en la mesa, también muestra su preocupación por el señalamiento que, a su juicio, está sufriendo este ámbito, y llama a «trabajar juntos» entre el sector público y el privado para resolver los ambiciosos retos que España tiene por delante.

De momento, el sistema financiero español afronta la crisis actual en unas condiciones mucho más ventajosas que las anteriores, a juzgar por el análisis de los expertos del Observatorio. González-Páramo resume la situación con una frase esperanzadora: «El sistema financiero va a ser parte de la solución, no del problema». Para avalar sus augurios, cita los últimos informes del BCE y el Banco de España, que coinciden en señalar la resiliencia del conjunto del sistema financiero nacional, en el que también están incluidos las compañías de seguros o los fondos de inversión. «El crédito está fluyendo. La parte mollar es capaz de resistir, aunque la tasa de morosidad aumentará», añade.

Esta última es una de las preocupaciones de cara a los próximos meses, precisa Aguilera, en un escenario de subidas de los tipos de interés que está ahogando a muchas familias, especialmente las hipotecadas. Sin embargo, esta vez la economía parte de una posición privilegiada. Kindelán recuerda que la mora parte de niveles mínimos gracias al ahorro embalsado durante la pandemia y a la fortaleza del empleo, a diferencia de lo que ocurrió durante la crisis de 2008. Desde entonces, España ha emprendido unas reformas muy ambiciosas que han dotado de estabilidad al sistema financiero, uno de los más saneados de Europa. «Hemos creado nuevas líneas de defensa del sistema», concluye la presidenta de la AEB.

El siguiente desafío, además de aguantar el previsible incremento de la morosidad, pasa por adaptar las estructuras vigentes en Europa para que el sistema en su conjunto pueda sufragar la transición energética y digital. Para el exmiembro del comité ejecutivo del BCE, los préstamos de la banca tradicional tienen que acompañarse de otros instrumentos financieros, dada la ingente movilización de recursos que será necesaria para alcanzar los objetivos que se ha marcado la Comisión Europea. Arnal la cifra en 700.000 millones de euros, aunque De la Fuente se muestra cauto con esas cifras, y pide hacer el cálculo teniendo en cuenta solo la inversión neta. «No le cabe en el balance», sentencia González-Páramo de una forma muy gráfica.

3,56%- RATIO DE MOROSIDAD EN ESPAÑA

El desarrollo de los mercados de capitales, en el que la Unión Europea —y especialmente España— aún están muy retrasadas, constituye, para Kindelán, una de las medidas necesarias de cara a los próximos años. También, añade el actual consejero de Abanca, la recuperación de la titulización, desechada tras los escándalos de las hipotecas subprime en Estados Unidos. Todos coinciden en que sería deseable culminar la unión bancaria, aunque la sensación general es de cierto pesimismo en este sentido. «Llevamos década y media y no avanzamos», resume la presidenta de la AEB.

Arnal también se muestra escéptica hacia las grandes transformaciones, y descarta que durante los próximos años se vaya a desarrollar un fondo de garantía de depósitos único a escala comunitaria. Pese a todo, señala otras maneras de avanzar hacia una mayor integración, como las normativas de protección del consumidor, las mayores facilidades para abrir sucursales en otros países o las fusiones entre las grandes entidades europeas. Un dato resulta incontestable: la capitalización de JP Morgan supera a la de los 10 principales bancos europeos juntos. «Es necesaria una mayor integración de la banca europea, para lo que finalizar la unión bancaria y la de los mercados de capitales es clave», concluye la consejera del regulador español.

Sin un mercado de capitales integrado y profundo y una unión bancaria completa, Europa tiene muy pocas posibilidades para competir con Estados Unidos y China. Una vez más, la falta de ambición a la hora de afrontar los grandes problemas estructurales vuelve a convertir a la UE en su peor enemigo. En este aspecto, como en los demás, sin liderazgo y determinación, Europa está condenada a seguir caminando hacia la irrelevancia internacional en un momento en el que pocos actores están dispuestos a dar estabilidad al escenario global.

Fuente: El Confidencial

Foto: chuttersnap-eH_ftJYhaTY-unsplash

ES

ES EN

EN EU

EU