Las claves:

- La industria petrolera no está reaccionando a los altos precios con más inversión, lo que significa que la demanda tendrá que reequilibrar el mercado petrolero

- Según la Agencia Internacional de Energía, la industria energética mundial necesita gastar casi un 50% más anualmente ($ 466 mil millones) de 2022 a 2030 para satisfacer las necesidades mundiales de petróleo basadas en las políticas actuales de cambio climático.

- Las compañías petroleras están haciendo lo que les dijimos que hicieran: gastar menos en la producción de combustibles fósiles

- Sin embargo, la visión ha cambiado y ahora Joe Biden, amenaza a la industria con impuestos más altos a menos que las empresas acuerden impulsar no solo la producción de petróleo sino también la refinación de petróleo

La cura para los altos precios del petróleo son los precios altos, o eso dice el adagio de la industria de los productos básicos. Dejemos que la mano invisible del libre mercado haga su magia. Los precios altos reducirán simultáneamente la demanda y aumentarán la oferta, eventualmente haciendo que el bien sea menos costoso.

Esto ha demostrado ser cierto durante siglos: en las materias primas, una caída sigue a cada auge. Ocurrió después de la fiebre del oro de Klondike en 1896, durante la segunda crisis del petróleo en 1979 y después del auge más reciente del esquisto estadounidense hace una década. Generaciones de ingenieros petroleros, geólogos y financieros han crecido jurando por él.

Pero el axioma ya no parece estar gobernando el mercado petrolero.

Sin duda, el elevado costo del crudo está suprimiendo el apetito. Pero el otro lado de la ecuación, la oferta, no está funcionando. La industria simplemente no ha estado reaccionando a los altos precios con más inversión como lo ha hecho antes. Esto significa que la demanda tendrá que hacer todo el trabajo para reequilibrar el mercado petrolero. Es probable que el resultado sea una economía más lenta y costos de energía más sostenidos que en el pasado.

¿Por qué no funciona la palanca de suministro? El dinero ciertamente no es el problema. Big Oil ha reportado su mejor período de seis meses, obteniendo más de $ 100 mil millones en ganancias de abril a septiembre. Exxon Mobil Corp. acaba de disfrutar de su mejor trimestre en sus 152 años de historia, que se remonta a John D. Rockefeller.

Ni Exxon ni sus competidores Chevron Corp., Shell Plc, TotalEnergies SE y BP Plc han anunciado ningún aumento importante en el gasto más allá de lo que ya han planeado. Los inversores institucionales, liderados por BlackRock Inc., han convencido a prácticamente todos los ejecutivos petroleros para que mantengan el gasto bajo control. Pierre Breber, director financiero de Chevron, lo expresó de esta manera: “El mercado realmente no nos paga por el crecimiento”. En cambio, están canalizando las ganancias en dividendos y recompras de acciones.

En el pasado, algunos ejecutivos habrían tratado de iniciar un ciclo de auge a caída: aumentar el gasto temprano, aumentar la producción y luego cobrar antes de que los precios se desplomaran. Hoy en día, la presión de los accionistas para permanecer frugales es tan fuerte y uniforme en toda la industria que desde el exterior casi parece un cártel. Y el resultado es como un cártel: las grandes petroleras están subinvirtiendo colectivamente mucho.

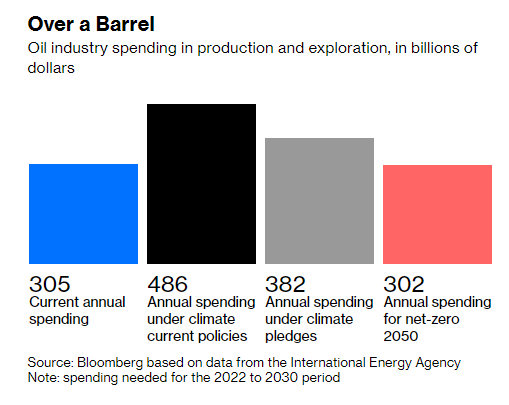

Sobre un barril

Gasto de la industria petrolera en producción y exploración, en miles de millones de dólares

Fuente: Bloomberg a partir de datos de la Agencia Internacional de Energía

Nota: gasto necesario para el período 2022-2030

El año pasado, la industria gastó $ 305 mil millones en exploración y producción de petróleo, significativamente por debajo de lo que se requiere para satisfacer la demanda de petróleo hasta el final de la década según los escenarios más probables. Según la Agencia Internacional de Energía, la industria energética mundial necesita gastar casi un 50% más anualmente ($ 466 mil millones) de 2022 a 2030 para satisfacer las necesidades mundiales de petróleo basadas en las políticas actuales de cambio climático. Incluso si los gobiernos implementan las estrategias actuales y otras promesas climáticas que han hecho, incluidos algunos objetivos de cero emisiones netas, la inversión aún debe crecer un 25% desde los niveles actuales hasta al menos 2030.

No nos engañemos. Las compañías petroleras están haciendo lo que les dijimos que hicieran: gastar menos en la producción de combustibles fósiles. Desde filántropos verdes hasta grandes inversores de Wall Street, el mensaje ha sido casi unánime. Difícilmente se puede culpar a los ejecutivos por hacer lo que se les dijo. La industria, por supuesto, pronto se dio cuenta de que gastar menos era un buen negocio, particularmente cuando muy pocos se desviaban. Solo un puñado de compañías petroleras estatales en el Medio Oriente están aumentando hoy su gasto en combustibles fósiles de manera significativa.

La industria se ha estado calibrando para un mundo de pico de petróleo y demanda de petróleo en rápida disminución. Pero ese mundo simplemente no existe hoy, ni lo hará mañana o en el futuro cercano. La invasión rusa de Ucrania lo ha dejado muy claro.

Frente a los altos precios del petróleo, los gobiernos occidentales ahora están tratando de obligar a la industria a acelerar el gasto. Pero habiendo sido testigos de lo rentable que puede ser ignorar el viejo adagio de la industria, los ejecutivos petroleros son muy reacios a cooperar. Saben que más gasto significa precios más bajos.

El lunes, el presidente de los Estados Unidos, Joe Biden, amenazó a la industria con impuestos más altos a menos que las empresas acuerden impulsar no solo la producción de petróleo sino también la refinación de petróleo. Los funcionarios de la Casa Blanca retratan el discurso como una rama de olivo para la industria de los combustibles fósiles, una súplica directa que representa un cambio de política de 180 grados de la campaña de Biden, cuando prometió “no más perforación”.

Los funcionarios del gobierno son sabios al armarse con un palo cuando negocian con un sector empresarial poderoso. Los impuestos extraordinarios podrían desempeñar un papel en las conversaciones, aunque es poco probable que sean efectivos. Reducir la rentabilidad de una industria a través de gravámenes más altos no fomenta un mayor gasto.

Si Biden quiere más petróleo, necesita restablecer la conversación por completo, y eso significa decirle a los activistas verdes y a los inversores de Wall Street, alto y claro, que Estados Unidos necesita combustibles fósiles en este momento.

Fuente: Javier Blas- Bloomberg

Foto: aleksey-malinovski/ Unsplash

ES

ES EN

EN EU

EU