Alemania es reconocida como el motor de Europa. El impacto de la evolución de su economía en el conjunto de la UE y el elevado nivel de relación comercial de las empresas del entorno ATEGI con este país nos hace seguir muy de cerca cómo evoluciona la crisis energética en este país y cuáles son las previsiones de su impacto en la industria.

Las claves:

- Buena parte de la ventaja competitiva de Alemania se basa en el acceso a fuentes de energía baratas.

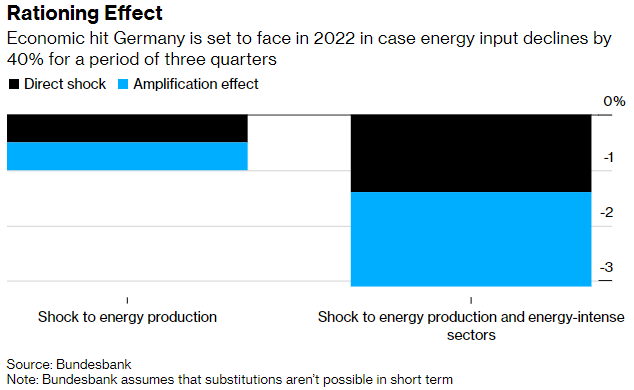

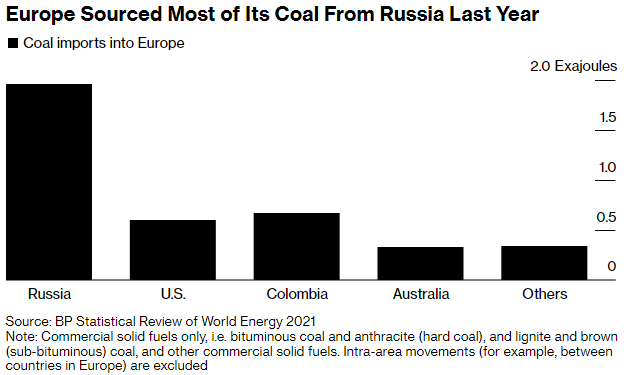

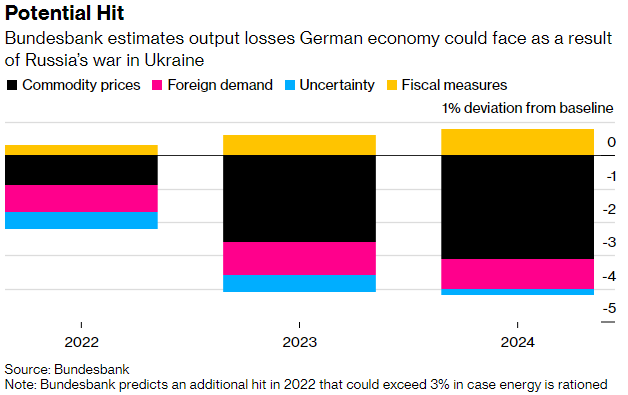

- De aplicarse un embargo sobre el carbón, el petróleo y el gas natural de origen ruso , la economía entraría en recesión este mismo año. Y sin visos de mejora hasta, al menos, 2025.

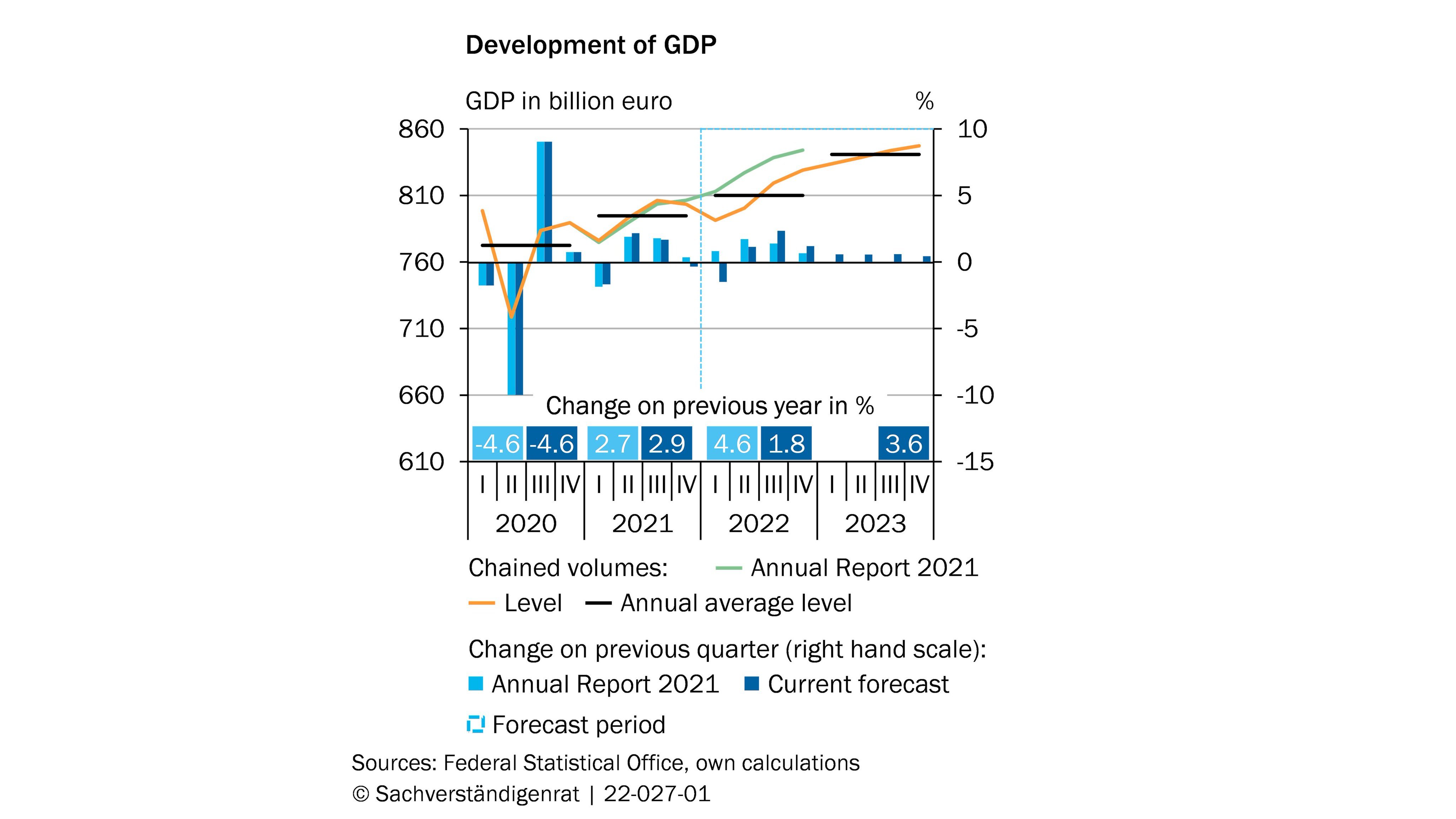

- El Consejo de Expertos Económicos alemán ha rebajado drásticamente ya la previsión de crecimiento del país para 2022, del anterior 4,6% al 1,8%. Y eso que todavía no ha habido embargo alguno.

- Alemania busca la solución triplicando las energías renovables y acometiendo la construcción de terminales fijas de GNL en tiempo record

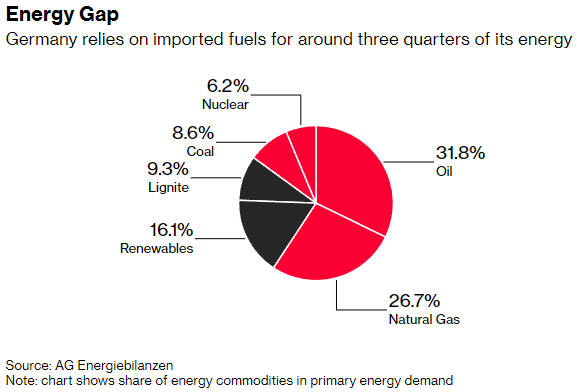

La insensibilidad de Alemania a la hora de prestar un apoyo explícito a Ucrania en la guerra no se explica a menos que se entiendan los pormenores de la energía. El gobierno presidido por Olaf Scholz está atado de pies y manos por su dependencia exterior.

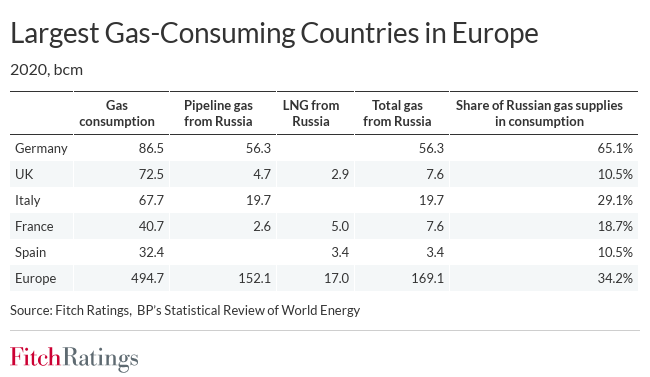

En este mix energético la baza del gas natural es especialmente problemática. Según @FitchRatings en 2020 Alemania importó 56.300 mmc de gas natural procedente de Rusia sobre un consumo de 86.500 mmc, equivalente al 65,1%. Con diferencia la más dependiente entre las grandes economías de la UE.

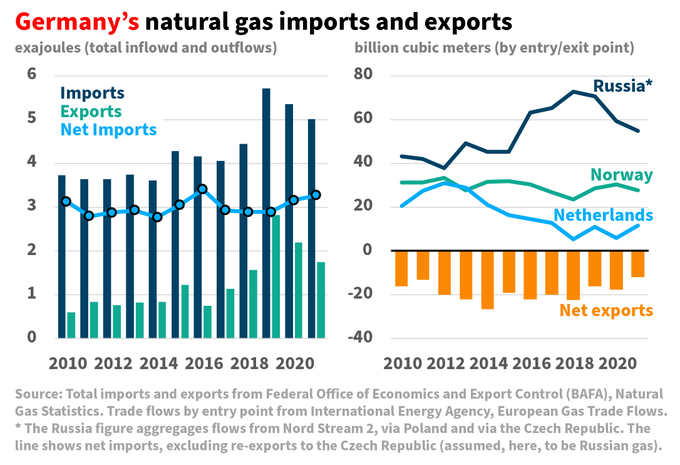

En 2021, de los 142.000 mmc de gas natural que importó Alemania, 78.000 mmc -o el 55% del total- provinieron de Rusia. Y es que Berlín no solo importa para su consumo interno, sino que con los años se ha convertido en una potencia re-exportadora en sí misma.

Buena parte de la ventaja competitiva de Alemania se basa en el acceso a fuentes de energía baratas.

Solo en 2022, el Banco Central alemán estima el coste en 165.000 millones €. Para 2023 y en adelante la factura se reduciría a 115.000 millones € anuales. Los asesores gubernamentales cifran el impacto en 220.000 millones € para el bienio 2022-23, un 6,5% del PIB anual.

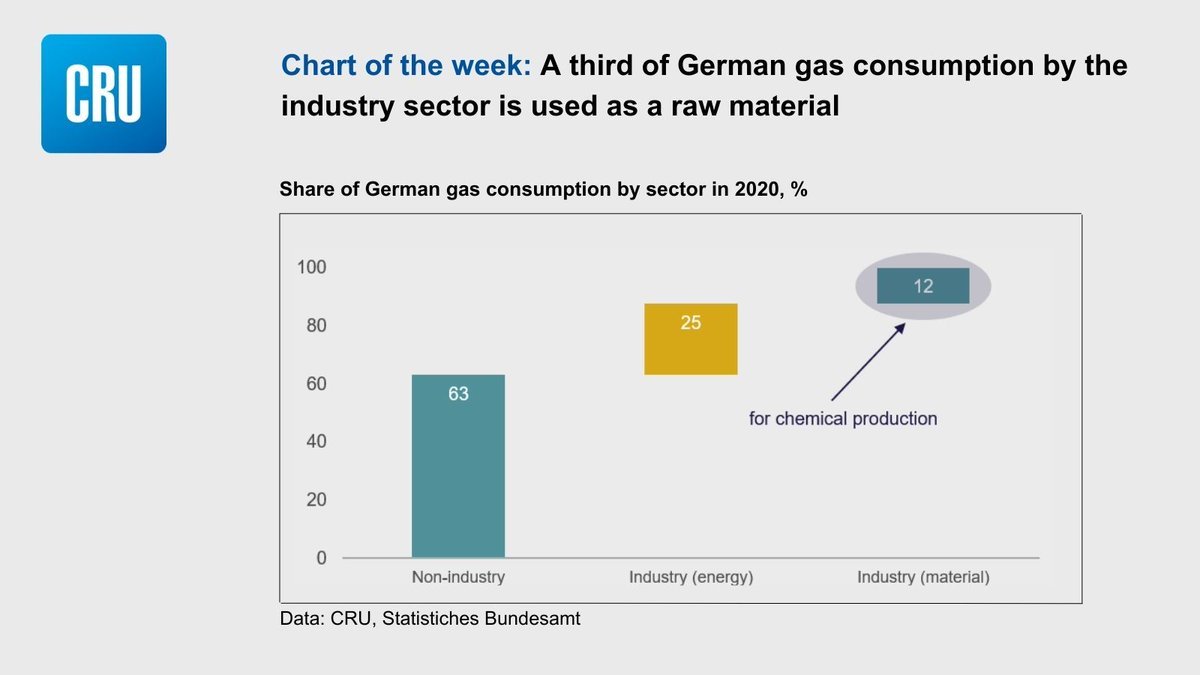

La industria también avisa. A finales de marzo, el CEO de BASF -la mayor empresa química por ingresos del mundo- dijo que de cortarse el flujo de gas natural las disrupciones serían significativas. Un 12% de todo el gas natural que consume Alemania va a la industria química. En la misma línea se expresó el CEO del gigante energético Uniper, cuando dijo que «el rol de Rusia como proveedor de gas natural no puede ser reemplazado durante los próximos años». Palabras que también rubricó su homólogo en Siemens.

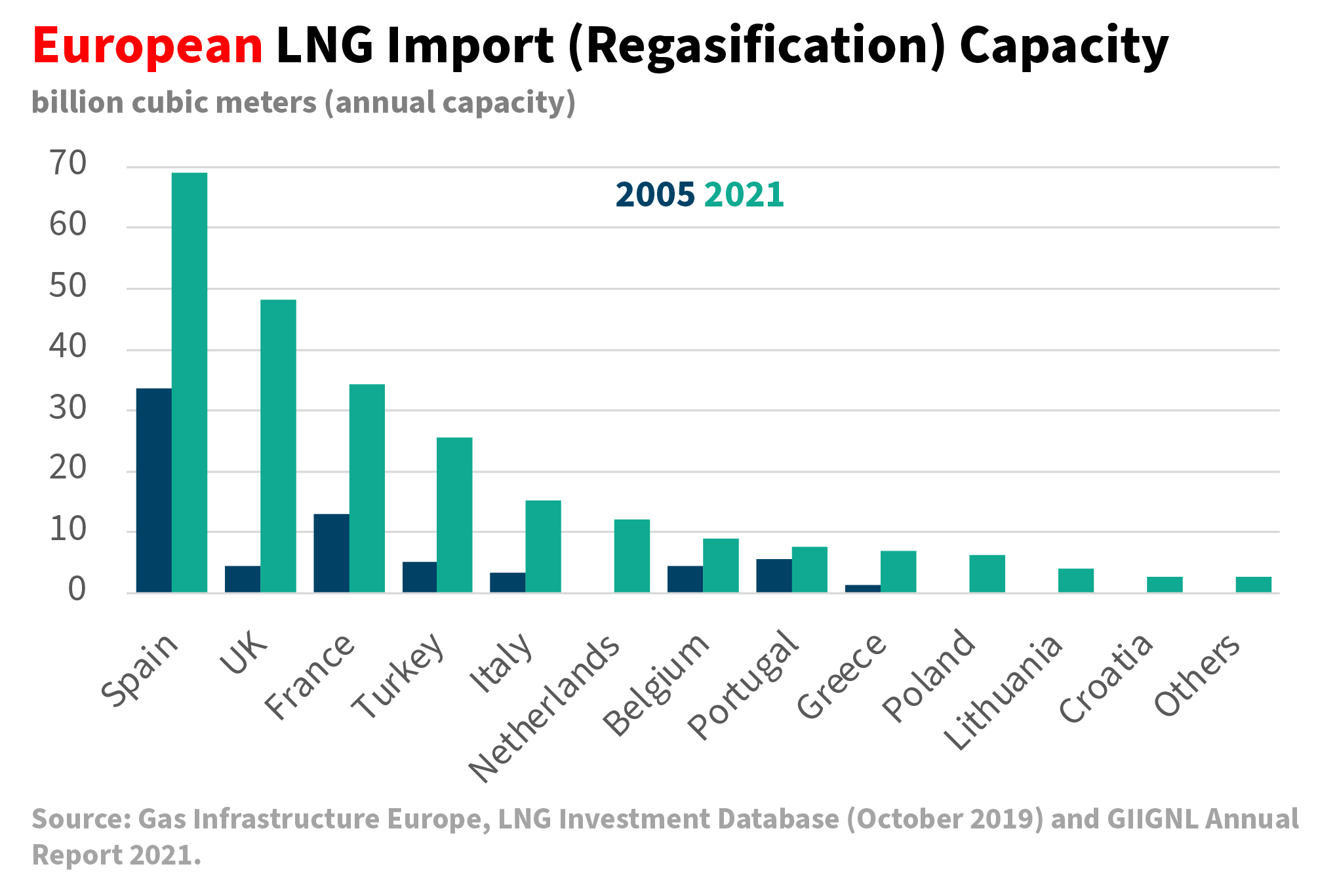

Alemania no dispone de una sola planta de regasificación, por lo que no podría recurrir al GNL como sí tienen intención de hacer otras economías industrializadas como Francia o Italia. En ese contexto, las alternativas son escasas.

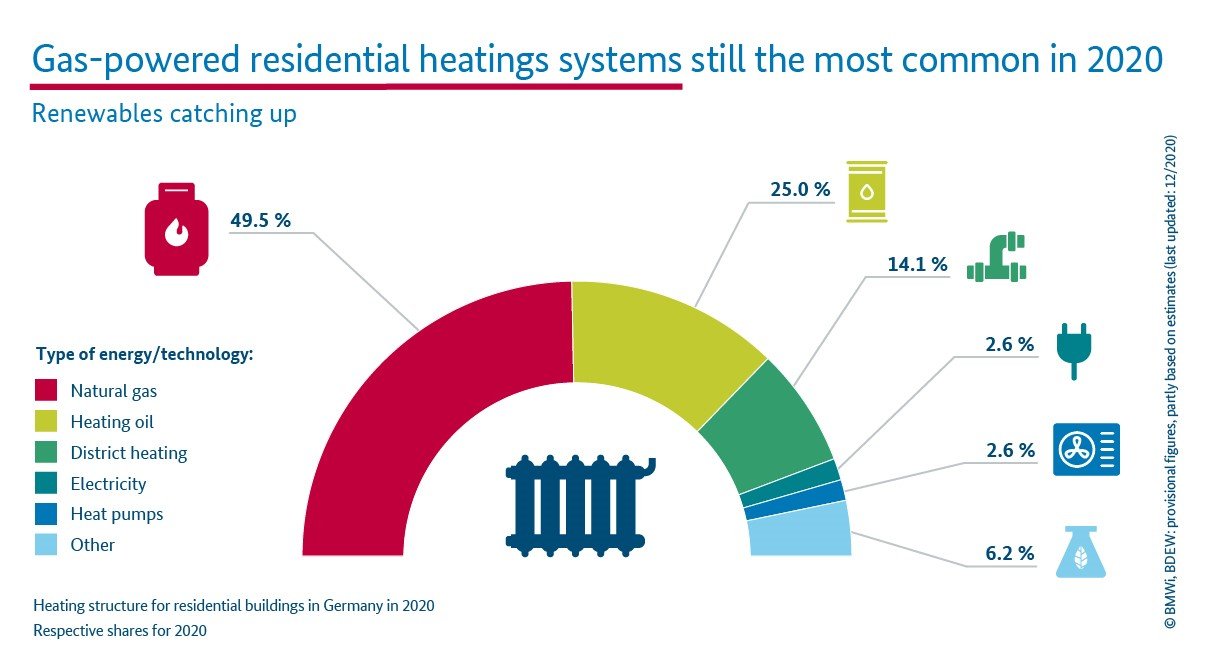

En el gobierno preocupa especialmente el impacto en términos de puestos de trabajo en industrias electro intensivas. Además, casi la mitad de los 41 millones de hogares de Alemania se alimentan de gas natural para sus sistemas de calefacción. La sustitución es imposible.

Alemania está buscando a la desesperada vías para reducir su dependencia del gas ruso. La transición no será sencilla después de años de dependencia creciente. Por ahora, Berlín ha firmado contratos para alquilar cuatro terminales flotantes que le permitan al país importar gas natural licuado en asociación con las empresas de servicios públicos RWE y Uniper. La carrera por reducir su dependencia energética de Rusia ha comenzado.

Las compañías navieras Hoegh LNG y Dynagas proporcionarán cada una dos de las terminales de GNL (Gas Natural Licuado), que juntas tienen la capacidad de convertir al menos 20.000 millones de metros cúbicos de gas superenfriado por año, aproximadamente una quinta parte de las necesidades de Alemania, según ha revelado el jueves el Ministerio de Economía en un comunicado.

«Hoy, más que nunca, tenemos que basar nuestro suministro de energía en pilares más sólidos», asegura el ministro de Economía, Robert Habeck, en el comunicado. «La seguridad del suministro solo puede garantizarse a largo plazo si pensamos en esto junto con el desarrollo de la infraestructura para GNL». Algunos de los principales exportadores de GNL del mundo incluyen a EEUU, Australia y Qatar, por ejemplo. La negativa de Alemania a pagar en rublos el gas ruso puede suponer el corte del suministro.

Subrayó la necesidad de «triplicar el ritmo de expansión de las energías renovables en el agua, en tierra y en los tejados, y avanzar en el aumento de la gestión hidrológica» y en ese sentido celebró que en Baja Sajonia se estén desarrollando tantos proyectos en esta dirección.

Los países europeos buscan diversificar rápidamente sus suministros de energía para castigar a Rusia por la invasión de Ucrania. El mes pasado, Moscú cortó inesperadamente los envíos de gas a Polonia y Bulgaria por negarse a pagar en rublos los suministros, lo que ha agudizado la urgencia para reducir la dependencia de los combustibles fósiles rusos.

Alemania ya ha reducido el peso del gas ruso en sus importaciones. Ahora este gas supone el 35% frente al 50% de hace unos meses. El objetivo es reducirlo al 10% para el verano de 2024. Este plan se suma al embargo al petróleo que la UE tiene previsto imponer sobre el petróleo, que estará en marcha probablemente a finales de año.

El gobierno ha asignado 2.940 millones de euros para pagar las terminales flotantes de GNL y la infraestructura necesaria para conectarlas a la red, confirmó el Ministerio de Economía.

El plan es que la primera terminal esté funcionando en Wilhelmshaven, en la costa noroeste de Alemania, a finales de este año, con otra en funcionamiento en las cercanías de Brunsbuettel a principios de 2023. Las ubicaciones que se están considerando para las otras dos terminales incluyen Stade, Rostock, Hamburgo y Eemshaven en los Países Bajos.

Alemania, que necesita unos 95.000 millones de metros cúbicos de gas al año, actualmente no tiene terminales de GNL propias, y las de países vecinos como Holanda, Francia, Bélgica y Polonia no tienen capacidad suficiente para abastecer a toda Europa.

A más largo plazo, Alemania también planea construir varias terminales fijas de GNL que se espera que entren en funcionamiento para 2026. Uniper comunicó el jueves que está invirtiendo alrededor de 65 millones de euros en una terminal en Wilhelmshaven, cuya construcción ya está en marcha.

«La guerra de Rusia contra Ucrania ha puesto patas arriba el mundo en el que vivimos», comenta el director ejecutivo Klaus-Dieter Maubach en un comunicado reproducido por Bloomberg. «Esto es especialmente cierto para la industria energética».

Habeck también debe presentar una legislación diseñada para acelerar el proceso de aprobación de proyectos de GNL y dificultar que los grupos ecologistas los desafíen. Wilhelmshaven reconoció que con los problemas de suministro y las diversas licencias y trámites llevará alrededor de cinco años construir una terminal de GNL.

«Tenemos una buena oportunidad de hacer lo que es realmente imposible en Alemania: construir una terminal de GNL dentro de unos diez meses y conectarla al suministro de gas alemán», asegura Habeck.

Por lo pronto, el Consejo de Expertos Económicos alemán ha rebajado drásticamente ya la previsión de crecimiento del país para 2022, del anterior 4,6% al 1,8%. Y eso que todavía no ha habido embargo alguno.

Fuentes: Aleix Amorós y El Economista

Foto de Maheshkumar Painam en Unsplash

ES

ES EN

EN EU

EU