La calma ha regresado al mercado del cobre de la Bolsa de Metales de Londres (LME) después de la tormenta del mes pasado, que obligó a la bolsa a intervenir para proteger a los atrapados con una posición corta .

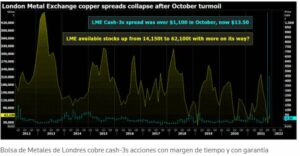

La prima en efectivo de la LME, que se disparó a un monto sin precedentes de $ 1,103.50 por tonelada antes de la intervención, se valoró en solo $ 1.550 al cierre del martes. El costo de las posiciones cortas durante la noche, que era de $ 125 por tonelada antes de que la LME impusiera su límite de préstamos, se cotiza actualmente en contango pequeño.

La acción reguladora se ha complementado con una reconstrucción gradual de las existencias de cobre con garantía de la LME, que cayeron a un mínimo de varios años de solo 14 150 toneladas en el período previo al caos de octubre.

RECONSTRUIR ACCIONES

La cantidad de cobre que llega al warrant LME ha sido hasta ahora decepcionante dado el nivel extremo de la prima en efectivo el mes pasado. Las llegadas desde mediados de octubre han totalizado 51.125 toneladas, repartidas entre los almacenes de la LME en Europa (19.025 toneladas), Asia (18.675) y los Estados Unidos (13.425 toneladas).

Gracias a una notoria ausencia de cancelaciones desde la intervención de la LME, las existencias bajo garantía se han recuperado a 62.100 toneladas.

La cifra de inventario principal aún ha estado cayendo, ya que todo el metal que se canceló en octubre sale del sistema de almacenamiento. Pero las acciones con garantía son la base de liquidez física subyacente a la liquidación de la LME y la reconstrucción ha contribuido a calmar los nervios del mercado. Dicho esto, el ritmo relativamente tranquilo de la acumulación de acciones no parece justificar la forma en que la estructura de retroceso a lo largo de la curva a plazo se ha derrumbado en los últimos días. Eso, más bien, habla de la expectativa de que un volumen significativo de cobre está en camino desde China.

ENCENDIDO DE LOS GRIFOS DE EXPORTACIÓN

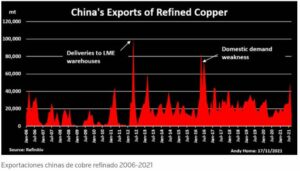

China es un exportador habitual de cobre en forma refinada, aunque los volúmenes se ven eclipsados por lo que se mueve en la dirección opuesta. Los envíos salientes totalizaron 212.000 toneladas el año pasado, reflejando en gran parte los acuerdos de fundición de peaje, que permiten que el metal refinado producido a partir de concentrados importados salga del país sin pagar ningún impuesto a la exportación. Ha habido raras ocasiones en las que las fundiciones de China han aumentado las exportaciones. La debilidad del mercado interno y un mercado LME ajustado en 2016 incentivaron 426.000 toneladas de metal refinado fuera del país, lo que fue y sigue siendo un recuento anual récord.

Quizás más pertinente a la situación actual fue otra contracción extrema de la LME en 2012, en la que el Equipo de Compra de Fundiciones de China exportó cobre para cumplir con sus posiciones cortas. Las exportaciones en mayo de ese año fueron de 102.375 toneladas, aún un máximo histórico mensual.

RETRASOS DE ENVÍO

El mismo grupo de fundiciones amenaza con entregar grandes cantidades de metal esta vez, pero el problema es asegurar suficiente capacidad de envío para mover volúmenes significativos a los almacenes LME más cercanos en Taiwán o Corea del Sur. El sector del transporte marítimo todavía está experimentando su propia confusión con las altas tarifas de flete y los puertos congestionados, incluso en China.

Una de las razones por las que las existencias de LME cayeron tan bajo en primer lugar es que el cobre no ha sido inmune al enredo del transporte: Fastmarkets, por ejemplo, informa respaldos de varios meses en los envíos del metal desde África. La implosión de la propagación en el tiempo de la LME sugiere entregas asombrosas en los próximos días, pero queda por ver si esto es logísticamente factible.

El retraso de una semana en los envíos mundiales de cobre equivale a alrededor de 600.000 toneladas de metal, según analistas de Citi. («Metals Weekly», 26 de octubre de 2021) Eso puede ayudar a explicar el acaparamiento del cobre registrado en la LME en las semanas previas a la fecha de octubre.

¿REPOSICIÓN O STOCK OUT?

Si las exportaciones chinas se aceleran en las próximas semanas, ayudarán a cubrir algunas de las brechas de suministro que se han abierto en otros lugares y, si se entregan a la LME, proporcionarán un reinicio muy necesario. Pero el reequilibrio global no será más que la reubicación de las acciones y bien puede dejar a China sin metal si la demanda sorprende al alza. Vale la pena señalar que las existencias de la Bolsa de Futuros de Shanghai también se encuentran actualmente a 38.037 toneladas el viernes pasado.

Goldman Sachs, que sigue siendo un súper toro del cobre, argumenta que el inventario mundial de cobre se encuentra en mínimos históricos sobre una base ponderada por el consumo y podría caer aún más, colocando al metal en el camino hacia la escasez de precios. El banco espera que el precio «se equilibre en $ 12.000 por tonelada el próximo año» con «el potencial de un aumento de precios a niveles aún más altos». («Copper: The Inventory Endgame», 14 de noviembre de 2021) Esa es una opinión cada vez más minoritaria entre los analistas, que están más preocupados por las señales de una desaceleración de la economía china, pero la posibilidad de un desabastecimiento sigue manteniendo a raya a los posibles vendedores en corto.

Los gestores de fondos han reducido su exposición a largo plazo en el contrato de cobre CME desde el repunte de los precios de octubre, pero no han mostrado ninguna inclinación a expresar una visión bajista. El precio absoluto del cobre de la LME se mantiene finamente equilibrado en $ 9.500 por tonelada.

Los alcistas están esperando a ver qué sucede con los niveles de existencias de la LME, lo que significa que en este momento todo el mundo está mirando a China.

Fuente: Thomson Reuters

ES

ES EN

EN EU

EU