Las claves:

- Las características únicas del cobre significan que podría hacer que las subidas de precio del petróleo en 2008 parezca un juego de niños

- Citibank está aconsejando a los inversores y consumidores que comiencen a comprar pronto, mientras que un contexto macroeconómico débil mantiene los precios en alrededor de $ 8,300 por tonelada

- El principal riesgo a largo plazo para el cobre es que su posición superior como conductor eléctrico se vea desafiada por nuevos superconductores rentables

- Mirando el contexto histórico, se podría ver fácilmente en el rango de $ 12,000-15,000

Los inversores parecen dispuestos a acumularse en el mercado del cobre en una escala sin precedentes en los próximos años a medida que aumenta el uso de vehículos eléctricos y energía renovable, según Citigroup Inc.

El metal industrial clave es ampliamente conocido como un indicador de la actividad económica mundial, y los precios se han desplomado en los últimos meses debido al debilitamiento de la demanda de sectores tradicionales como la construcción y los bienes de consumo. Incluso los alcistas acérrimos del cobre como Goldman Sachs Group Inc. han estado tirando de sus cuernos, diciendo que se equivocaron al predecir fuertes ganancias en los precios este año.

Pero el cobre está emergiendo rápidamente como el producto básico de referencia para los inversores que buscan exposición a la transición energética, y es probable que se acumulen rápidamente tan pronto como las sombrías perspectivas de crecimiento global comiencen a mejorar, dijo Max Layton, director gerente de investigación de materias primas de Citi, en una entrevista.

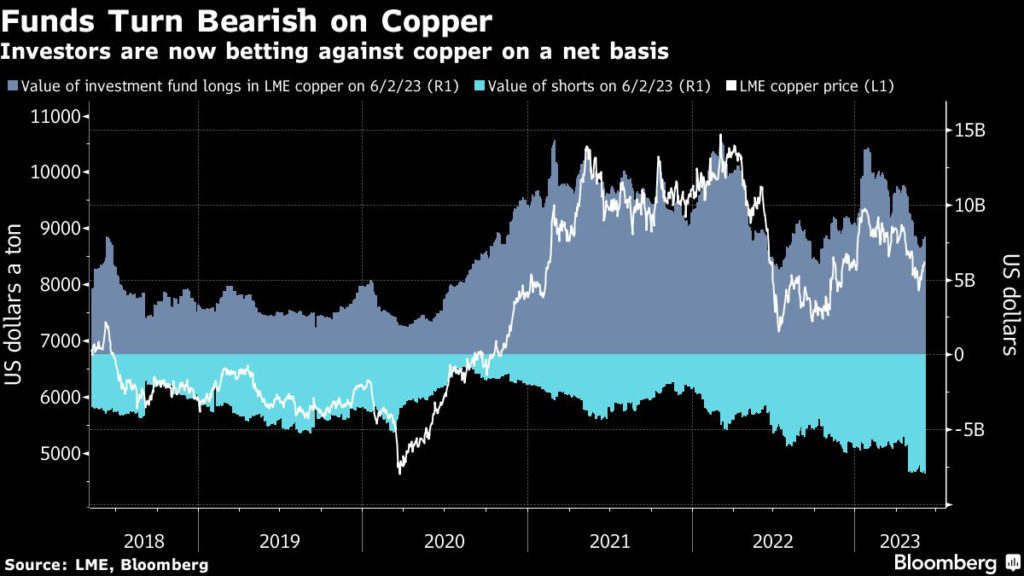

Eso preparará el escenario para un frenesí de compras a medida que lleguen los pedidos de los fabricantes de automóviles y operadores de la red. El banco predice que el aumento de las asignaciones de los inversores de seguimiento de índices y los fondos de cobertura podría ayudar a impulsar el posicionamiento alcista neto en el mercado del cobre a alrededor de 4 millones de toneladas para 2025, una fuerte reversión del sentimiento bajista actual. Eso equivaldría a aproximadamente una quinta parte de la oferta mundial y duplicaría un pico anterior visto en 2021.

A medida que el uso comienza a dispararse, el aumento de la actividad de cobertura de los fabricantes de automóviles podría agregar 1 millón de toneladas adicionales en posiciones largas, trayendo un muro de dinero a los mercados de futuros justo cuando la demanda comienza a superar la oferta en la industria física. Eso ayudará a impulsar el cobre a un nivel récord, dijo Citi.

«Si quieres poner en un comercio de descarbonización de materias primas, la única materia prima verdaderamente líquida es el cobre, y es el más líquido por una milla de país», dijo Layton por teléfono desde Londres. «Las características únicas del cobre significan que podría hacer que las subidas de precio del petróleo en 2008 parezca un juego de niños».

El banco está aconsejando a los inversores y consumidores que comiencen a comprar pronto, mientras que un contexto macroeconómico débil mantiene los precios en alrededor de $ 8,300 por tonelada. Citi dijo que el cobre podría caer aún más en el corto plazo, pero debería comenzar a recuperarse dentro de seis a 12 meses, alcanzando un máximo de alrededor de $ 15,000 en 2025 en el escenario más alcista.

El cobre se disparó a un récord de casi $ 11,000 a principios de 2022, ya que un aumento en la demanda durante la pandemia dejó a la industria críticamente baja en existencias y la guerra en Ucrania avivó los temores sobre los suministros de Rusia. Durante el repunte, Goldman Sachs Group Inc., BlackRock Inc. y Trafigura Group predijeron que la revolución de la energía verde impulsaría los precios mucho más altos, pero hasta ahora eso ha sido más que compensado por la tibia recuperación posterior al confinamiento de China, una recesión industrial en Europa y un aumento de las tasas de interés.

El sentimiento se ha agriado en la medida en que, sobre una base neta, los inversores se han vuelto bajistas sobre el cobre por primera vez en tres años en la Bolsa de Metales de Londres. Aun así, el metal de referencia se ha mantenido mucho mejor que otros productos industriales como el zinc o el petróleo este año, y Layton dijo que los inversores estarían apostando en su contra mucho más fuertemente si no fuera por las brillantes perspectivas a largo plazo para la demanda.

Los mineros de cobre ya están haciendo fuertes márgenes a los precios spot de hoy, pero hay advertencias generalizadas de que la industria se quedará corta en la entrega del suministro adicional necesario a medida que la transición energética se acelere. A medida que los precios comienzan a subir, Citi espera ver una sustitución significativa del cobre en los sectores tradicionales, como los bienes de consumo y el aire acondicionado, y un uso más económico del cobre en los vehículos eléctricos y la generación de energía. Pero el banco aún espera que surja una brecha sin precedentes entre la demanda y la oferta minera en los próximos cinco a 10 años.

El aumento de los precios de los metales para baterías ha empujado a los fabricantes de automóviles a alejarse parcialmente de metales raros y volátiles como el cobalto en favor del hierro y otros materiales más abundantes en los últimos años. Pero el cobre, que no se usa en la batería en sí, sino que transmite energía desde las celdas al motor de un EV, no está tan expuesto a ese tipo de cambios en la química de la batería. La liquidez más profunda del cobre también atraerá mucha más inversión que otros metales de baterías como el litio y el níquel, dijo Layton.

El principal riesgo a largo plazo para el cobre es que su posición superior como conductor eléctrico se vea desafiada por nuevos superconductores rentables, dijo Citigroup en un informe el lunes.

Mientras tanto, Citi cree que los fabricantes de automóviles y otros consumidores exigirán cada vez más de lo que el mercado puede suministrar, mientras que el despliegue acelerado de vehículos eléctricos y energías renovables atraerá a una avalancha de inversores.

«Realmente no sabes qué tan alto puede llegar el precio en ese entorno», dijo Layton. «Todo el mercado lo rechazará, pero en general, mirando el contexto histórico, se podría ver fácilmente en el rango de $ 12,000-15,000».

Los precios del cobre fueron un 0,2% más bajos a $ 8.280,50 por tonelada en la Bolsa de Metales de Londres a las 9:55 a.m. Hora de Shanghai el jueves. Los precios son prácticamente planos para el año, mientras que el aluminio ha caído un 6,8%, el zinc cayó un 20% y el níquel perdió alrededor del 30%.

Fuente: Mining/Mark Burton

Foto: ra-dragon– Unsplash

ES

ES EN

EN EU

EU