Las claves:

- El constante ascenso del crudo desde diciembre se enfrenta a una resistencia, ya que los intentos de superar los 80 USD (WTI) y los 85 USD (Brent) flaquean.

- A pesar de la reciente acumulación de posiciones largas de los hedge funds, la falta de un catalizador claro suscita escepticismo en cuanto a una ruptura inmediata al alza de los precios del crudo.

- El estrechamiento de los rangos de negociación del Brent y el WTI, que han alcanzado su nivel más bajo en diez años, refleja la indecisión del mercado y el éxito de la OPEP+ a la hora de mantener los precios.

El constante ascenso del crudo desde diciembre, cuando los ataques de los Houthi a los barcos en el Mar Rojo elevaron la temperatura geopolítica al tiempo que apoyaban unas condiciones de suministro más estrictas con millones de barriles de crudo y combustible atrapados en el mar durante más tiempo, está mostrando signos de agotamiento. Recientemente, el WTI intentó sin éxito superar la resistencia de 80 dólares, mientras que el Brent vio frenada su tendencia alcista mucho antes de alcanzar la resistencia clave de 85 dólares. Aunque la reciente acumulación de posiciones largas de los fondos de cobertura y el actual comportamiento de los precios apoyan una ruptura al alza, seguimos siendo escépticos ante la falta de un catalizador claro que desencadene tal movimiento.

El impacto de la incapacidad de los mercados de crudo para romper al alza, o a la baja, puede apreciarse en el estrechamiento de las horquillas de negociación: la horquilla móvil de cuatro semanas para el Brent y el WTI ha caído a mínimos de diez años, con una horquilla para el WTI el mes pasado de 5,3 USD y de sólo 4,2 USD para el Brent. Aunque la temperatura geopolítica ha subido algunos grados desde diciembre, aún no se han producido perturbaciones, y el mercado ha llegado a la conclusión de que ese riesgo es actualmente muy bajo.

Sin el apoyo de la OPEP+ a los precios mediante recortes de la oferta -que sobre el papel ascienden a unos 2 millones de barriles diarios-, el crudo Brent probablemente habría cotizado por debajo de los 70 dólares o incluso menos. Así pues, aunque los esfuerzos no se han traducido en unos precios más altos que muchos de los productores necesitan para equilibrar sus presupuestos, los precios se han mantenido estables y lo suficientemente altos como para garantizar un sólido crecimiento de la producción de los miembros no pertenecientes a la OPEP+. No menos importante es el caso de EE.UU., cuya producción podría acelerarse hasta alcanzar la cifra récord de 13,65 millones de barriles/día en 2025, frente a los 13,19 millones de barriles/día de este año, según las últimas Perspectivas Energéticas a Corto Plazo de la EIA.

Fuente: Saxo

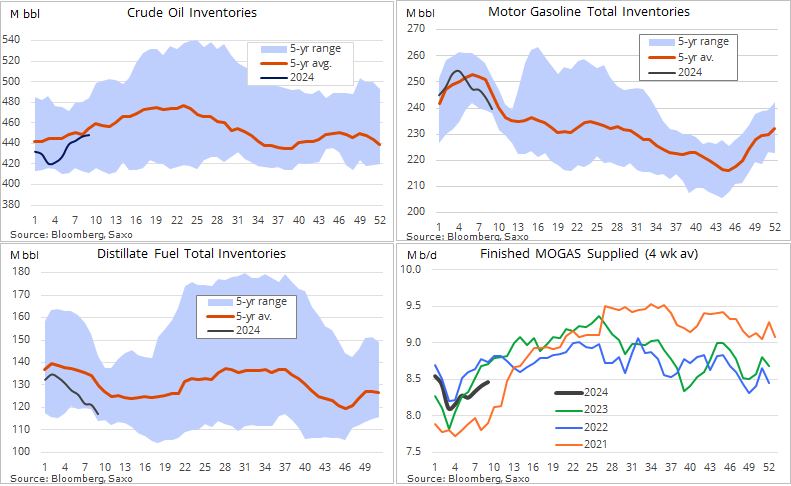

El crudo cotiza al alza después de que las cifras de inflación de EE.UU., más altas de lo esperado, no alteraran la opinión del mercado sobre el momento y la profundidad de los recortes de tipos de EE.UU., que apoyan el crecimiento. Además, el mercado también recibió un impulso después de que el Instituto Americano del Petróleo informara de reducciones generalizadas en las existencias de crudo y combustible de EE.UU. (véase el cuadro insertado en el gráfico anterior). Antes de eso, el mercado había caído después de que la OPEP, en su última actualización mensual, escribiera que los recortes de la oferta se habían estancado, ya que Irak, por segundo mes consecutivo, producía unos 200.000 barriles diarios por encima de su cuota.

En esta época del año, las existencias de crudo en EE.UU. tienden a aumentar, mientras que las de combustible caen por la menor actividad de las refinerías durante la temporada anual de mantenimiento. Los niveles de existencias de los tres combustibles se sitúan por debajo de sus medias quinquenales, y no menos los inventarios de destilados o gasóleo, que han caído durante siete semanas consecutivas, alcanzando el nivel más bajo desde diciembre. Si la EIA lo confirma, la caída de las existencias de crudo comunicada por el API sería la primera en siete semanas.

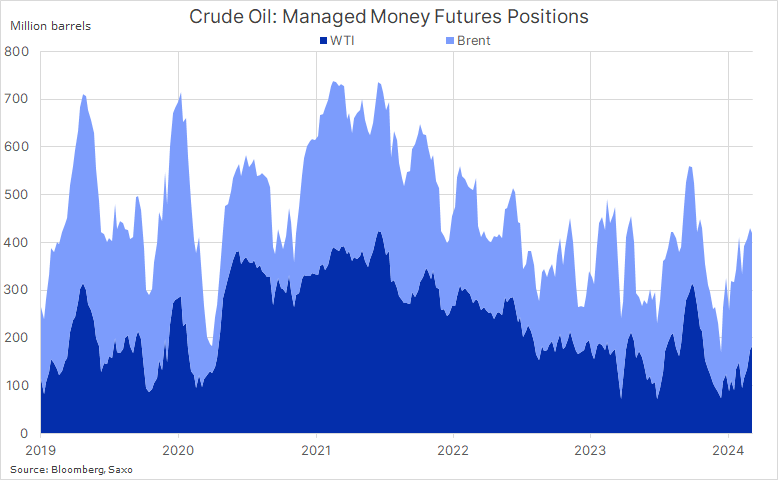

Las cuentas de dinero gestionado, como los fondos de cobertura y los CTA, han sido una de las principales fuentes de apoyo a los precios en los últimos meses, con compras netas desde el 15 de diciembre que han hecho subir las compras netas combinadas en 250.000 contratos de futuros (250 millones de barriles) hasta 421.000, y aunque las compras iniciales se concentraron en el Brent en medio de los riesgos de interrupción del suministro, el WTI ha sido el principal beneficiario durante el mes pasado.

Sin embargo, con el impulso alcista mostrando ahora signos de estancamiento, el apoyo a las compras podría detenerse también, dejando ambos contratos de crudo expuestos a la liquidación de posiciones largas en caso de que los precios bajen.

Por ahora, como ya hemos mencionado, no vemos catalizadores en el horizonte a corto plazo lo suficientemente fuertes como para forzar un cambio, y los operadores del día se centran en estrategias de negociación dentro del rango en lugar de buscar rupturas que impulsen un nuevo impulso.

Fuente: Ole Hansen

Foto: hromatograph-unsplash

ES

ES EN

EN EU

EU