La clave:

La historia muestra que los recortes de la OPEP funcionan maravillosamente. Cuando la OPEP actúa, cambia el mercado sin importar cuán profunda sea la crisis. Masivo 9.7 m b / d en mayo de 2020. Grandes recortes en diciembre de 2008. Y lo contrario: los recortes sin recortes en 2014 colapsaron el precio. La OPEP solía ser lenta y reactiva. Ahora son rápidos y reactivos. El último recorte indica una «función de reacción» con un precio mínimo de USD 70 / b. El precio podría bajar más que eso en mayo, pero la reunión de JMMC el 4 de junio y la reunión completa de la OPEP + el 5 y 6 de julio cambiarían el curso. Los nuevos recortes ahora en mayo probablemente llevarán al mercado al déficit, retiros de inventarios, precios más fuertes.

Los recortes de producción de la OPEP+ funcionan. Funcionan maravillosamente.

Los profundos recortes anunciados por la OPEP en diciembre de 2008 hicieron que el precio del petróleo tocara fondo en USD 33.8 / b en la víspera de Navidad. Eso es USD 48.3 / b adj. para el IPC. El precio del petróleo se derrumbó en 2014 cuando se hizo cada vez más claro durante el otoño que la OPEP NO defendería el precio del petróleo con la confirmación de no recortes en diciembre de ese año. La creación de la OPEP + en el otoño de 2016 logró impulsar el precio del petróleo a pesar del auge de la producción de petróleo de esquisto de Estados Unidos. Un recorte masivo de 9,7 millones de barriles diarios en la producción en mayo de 2020 en adelante hizo que el precio del petróleo se disparara al alza después del mínimo de abril de 2020.

El patrón de secuencia histórica es primero un mínimo de precios, luego recortes y luego rebote.

Sin embargo, esta historia apunta a una secuencia típica de eventos. Primero tenemos un mínimo en los precios. Luego tenemos recortes de la OPEP (+) y luego el precio del petróleo se dispara de nuevo. Esto probablemente crea una anticipación por parte del mercado de una secuencia similar esta vez. Es decir, que el precio del petróleo primero se dirigirá a USD 40 / b, luego los recortes profundos de la OPEP + y luego el rebote. Si tenemos una recesión fea.

Pero la OPEP + es más rápida y mucho más vigilante hoy.

Históricamente, la OPEP se reunía cada medio año. Evaluó la situación e hizo recortes o ningún corte de una manera muy reactiva. Eso siempre le dio al mercado un largo tiempo de espera tanto en términos de una venta masiva financiera como de un posible deterioro físico antes de que la OPEP reaccionara.

Pero los mercados también son más rápidos hoy en día con nueva información que se extiende al mundo casi de inmediato. El impacto de eso es tanto financiero como físico. La parte de la venta masiva financiera es fácil de entender. La parte física puede ser un poco más intrincada. El temor mismo a una recesión puede llevar a una reducción de existencias de la cadena de suministro de petróleo, donde todos de repente comienzan a reducir sus inventarios locales de crudo y productos sin deseo de comprar nuevos suministros, ya que la demanda y los precios pueden ser más bajos en el futuro. Esto puede conducir a una rápida acumulación de existencias de crudo en los centros y crear una sensación de demanda física muy débil de petróleo, incluso si todavía es estable.

El bajo profundo en los precios es posible, pero no duraría mucho.

Los mercados más rápidos y la acción más rápida de la OPEP + significan que aún podríamos tener un profundo mínimo en los precios, pero no durarían mucho tiempo. Los inventarios de petróleo anteriormente tenían tiempo de acumularse significativamente cuando la OPEP actuaba lentamente. Cuando la OPEP finalmente hiciera los recortes, tomaría algún tiempo revertir la acumulación de inventarios. Por lo tanto, los precios se mantendrían más bajos por más tiempo. La rápida acción de la OPEP + hoy significa que los inventarios no tendrán tiempo para acumularse en el mismo grado si todo va mal con la economía. Lo que lleva a ventas mucho más breves y rebotes más agudos y rápidos.

La OPEP + ni siquiera ha comenzado a recortar todavía.

Sí, hemos tenido algunos recortes anunciados con una reducción de 1,5 millones de b / d a partir de ahora en mayo. Pero esto solo está llevando la producción de petróleo de Arabia Saudita a aproximadamente su nivel normal de alrededor de 10 millones de barriles diarios después de una producción inusualmente alta de 11 millones de barriles diarios en septiembre de 2022. Así que la OPEP + tiene mucho «polvo seco» para más recortes si es necesario.

Función de reacción de la OPEP: «USD 70 / b es el piso».

El corte de producción anunciado más reciente dio mucha información. Se anunció el 2 de abril y súper rápido después del 20 de marzo, cuando el Brent con fecha se negoció a un mínimo intradía de USD 69.27 / b.

JMMC el 4 de junio y reunión de la OPEP + los días 5 y 6 de julio. Se cortará si es necesario.

La OPEP + ahora pasará el mes de mayo para evaluar los efectos de los recortes más recientes. El Comité Ministerial Conjunto de Supervisión (JMMC) se reunirá el 4 de junio y formulará una recomendación al grupo. Si queda claro en ese momento que se necesitan más recortes, es probable que recibamos una intervención verbal durante junio en el período previo al 5-6 de julio y luego nuevos recortes si es necesario.

El petrolero Biden también quiere un precio mínimo de USD 70 / b.

Estados Unidos quiere reconstruir sus Reservas Estratégicas de Petróleo (SPR), que ahora se han reducido a alrededor del 50%. Declaró a fines de 2022 que quería comprar si el precio del petróleo caía a USD 67 – 72 / b. La razón de este nivel de precios es, por supuesto, que si cae por debajo de eso, la producción de petróleo de esquisto de EE.UU. comenzaría / podría comenzar a disminuir con el deterioro de la seguridad energética de los EE.UU. Las últimas señales de la administración estadounidense es que la reconstrucción del SPR podría comenzar en Q3-23.

Una nota sobre la actividad del petróleo de esquisto vs. el precio del petróleo. El recuento de plataformas petroleras estadounidenses ha estado cayendo desde principios de diciembre de 2022 y lo ha estado haciendo durante un período en el que el precio del Brent fechado se ha estado negociando alrededor de USD 80 / b.

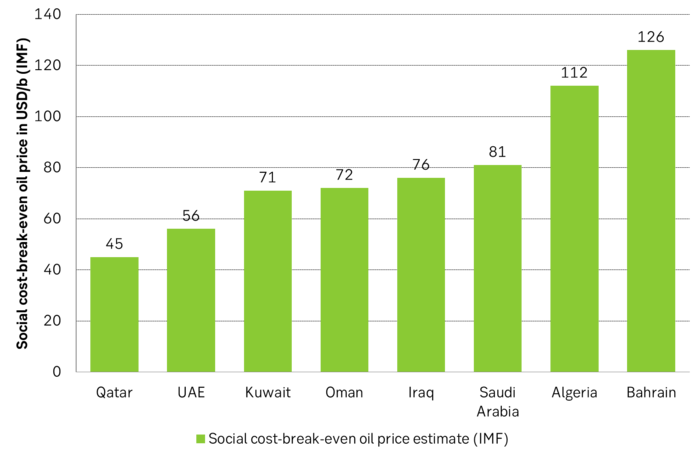

El FMI estimó el precio del petróleo en el punto de equilibrio de los costos sociales para los diferentes países de Oriente Medio. Mientras la producción de petróleo de esquisto de Estados Unidos no esté en auge, debería haber mucho apoyo dentro de la OPEP + para reducir la producción con el fin de mantener el precio del petróleo por encima de USD 70 / b. Por lo tanto, la «función de reacción de la OPEP +» de un precio mínimo de USD 70 / b. Pero USD 80 / b incluso satisfaría a Arabia Saudita.

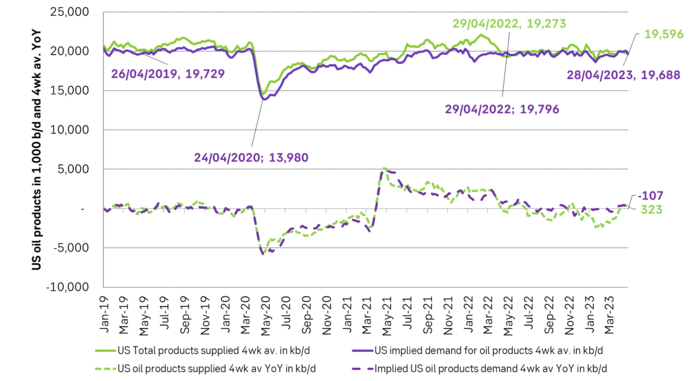

La demanda implícita de EE. UU. y los productos entregados se mantienen muy bien en comparación con el año anterior y a la par con 2019. Al menos hasta ahora. Visto desde un nivel agregado.

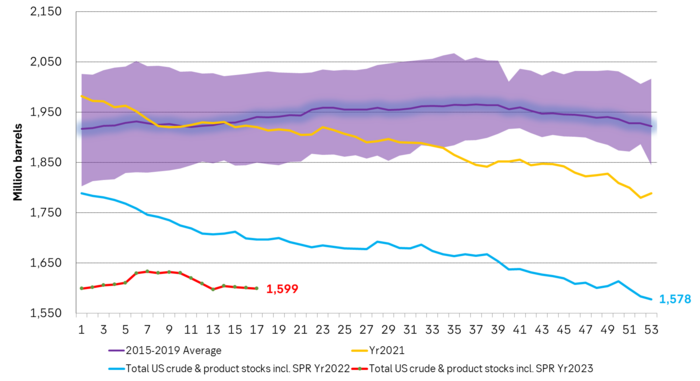

Existencias totales de crudo y productos de EE. UU., incluido SPR. Marcando a la baja. Podría caer más rápido a partir de mayo debido a los nuevos recortes de la OPEP + de 1.5 millones b / d

Un precio del petróleo de USD 95 / b en 2023 colocaría el costo del petróleo para la economía mundial en 3.3% del PIB mundial, que es igual al promedio de 2000 – 2019.

ES

ES EN

EN EU

EU